Tema 4.

Anuncio

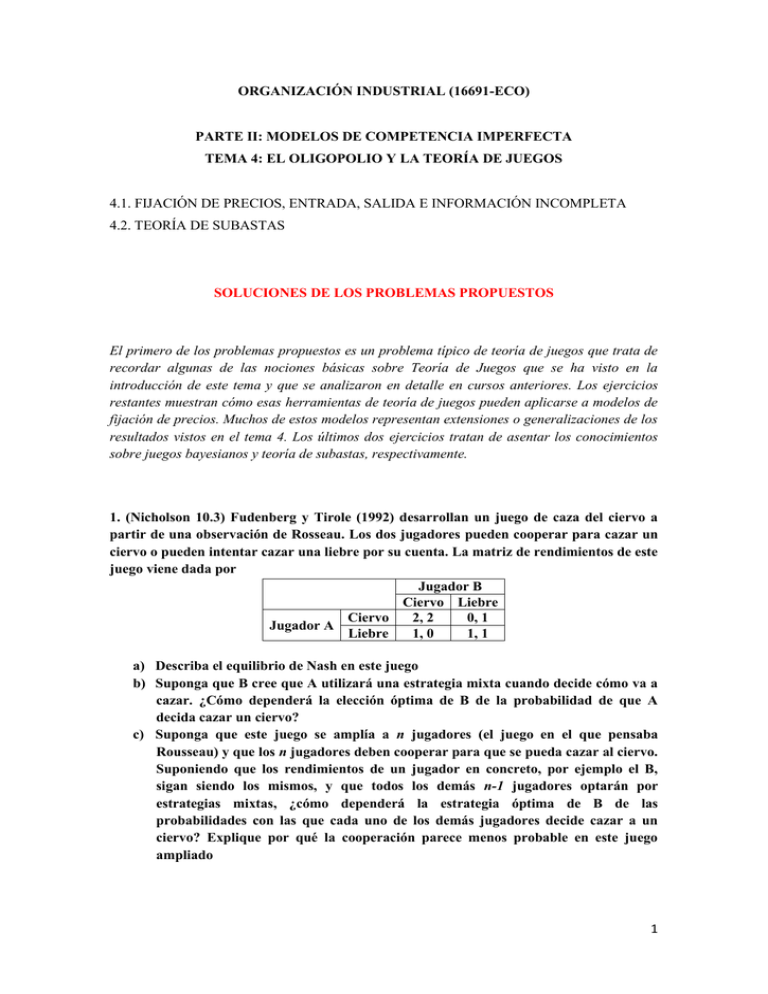

ORGANIZACIÓN INDUSTRIAL (16691-ECO) PARTE II: MODELOS DE COMPETENCIA IMPERFECTA TEMA 4: EL OLIGOPOLIO Y LA TEORÍA DE JUEGOS 4.1. FIJACIÓN DE PRECIOS, ENTRADA, SALIDA E INFORMACIÓN INCOMPLETA 4.2. TEORÍA DE SUBASTAS SOLUCIONES DE LOS PROBLEMAS PROPUESTOS El primero de los problemas propuestos es un problema típico de teoría de juegos que trata de recordar algunas de las nociones básicas sobre Teoría de Juegos que se ha visto en la introducción de este tema y que se analizaron en detalle en cursos anteriores. Los ejercicios restantes muestran cómo esas herramientas de teoría de juegos pueden aplicarse a modelos de fijación de precios. Muchos de estos modelos representan extensiones o generalizaciones de los resultados vistos en el tema 4. Los últimos dos ejercicios tratan de asentar los conocimientos sobre juegos bayesianos y teoría de subastas, respectivamente. 1. (Nicholson 10.3) Fudenberg y Tirole (1992) desarrollan un juego de caza del ciervo a partir de una observación de Rosseau. Los dos jugadores pueden cooperar para cazar un ciervo o pueden intentar cazar una liebre por su cuenta. La matriz de rendimientos de este juego viene dada por Jugador B Ciervo Liebre Ciervo 2, 2 0, 1 Jugador A Liebre 1, 0 1, 1 a) Describa el equilibrio de Nash en este juego b) Suponga que B cree que A utilizará una estrategia mixta cuando decide cómo va a cazar. ¿Cómo dependerá la elección óptima de B de la probabilidad de que A decida cazar un ciervo? c) Suponga que este juego se amplía a n jugadores (el juego en el que pensaba Rousseau) y que los n jugadores deben cooperar para que se pueda cazar al ciervo. Suponiendo que los rendimientos de un jugador en concreto, por ejemplo el B, sigan siendo los mismos, y que todos los demás n-1 jugadores optarán por estrategias mixtas, ¿cómo dependerá la estrategia óptima de B de las probabilidades con las que cada uno de los demás jugadores decide cazar a un ciervo? Explique por qué la cooperación parece menos probable en este juego ampliado 1 Este ejercicio se trata del clásico juego sobre la “Caza del ciervo” atribuible a Rousseau. Los aspectos más interesantes de este juego es observar cómo se reducen las ganancias de la cooperación cuando aumenta el número de jugadores. Jugador B Ciervo Liebre Ciervo 2, 2 0, 1 Jugador A Liebre 1, 0 1, 1 a) Si el jugador A opta por ciervo, el jugador B puede optar por ciervo y conseguir un rendimiento de 2 u optar por liebre, consiguiendo únicamente 1 como pago. Si el jugador A opta por liebre, el jugador B puede optar por ciervo y conseguir un rendimiento de 0 u optar por liebre, consiguiendo 1. Luego, las combinaciones “ciervo, ciervo” y “liebre, liebre” son equilibrios de Nash, ya que son combinaciones óptimas para ambos jugadores y no habrá incentivos para cambiar el resultado derivado de las mismas. b) En este caso, como el jugador B tiene incertidumbre ante las posibles acciones de su rival, estaremos ante un juego con estrategias mixtas. Llamamos p a la probabilidad de que el jugador A opte por “ciervo” y (1 – p) a la probabilidad de que opte por “liebre”. Los rendimientos para el jugador B, en función de las estrategias mixtas de su rival (A) serán 2p + 0(1 – p) = 2p si elige “ciervo” y p + (1 – p) = 1 si elige “liebre”. Luego la elección óptima de B dependerá del valor p que le atribuye a las estrategias mixtas de su rival. Los rendimientos esperados para ambas estrategias de B serán, por lo tanto, 2p (ciervo) y 1 (liebre). Elegirá ciervo si 2p > 1 y elegirá liebre si 2p < 1. Por lo tanto, si p > 0.5 optará por ciervo y si es menor de 0.5 optará por liebre. c) Suponiendo que p es la probabilidad de elegir “ciervo” para los demás n – 1 jugadores del juego, entonces el rendimiento esperado para el jugador B si elige ciervo será 2pn-1 (ya que todos deberán cooperar si quieren cazar el ciervo). El rendimiento esperado si elige liebre seguirá siendo igual a 1. Por lo tanto, B jugará “ciervo” siempre que 2pn-1 > 1, es decir, si pn-1 > 0.5 2. (Nicholson 20.1) Suponga que las empresas A y B operan en condiciones de costes medios y marginales constantes, pero que CMgA = 10, CMgB = 8. La demanda del producto de estas empresas viene dada por QD = 500 – 20P a) Si las empresas practican una competencia del tipo de Bertrand, ¿cuál será el precio de mercado en el equilibrio de Nash? b) ¿Cuáles serán los beneficios de cada empresa? c) ¿Será eficiente este equilibrio en el sentido de Pareto? 2 Se trata de una aplicación de la teoría de juegos para un modelo de fijación de precios en el caso de un duopolio. Se puede observar cómo los resultados competitivos (de Bertrand) no se cumplen si los costes marginales no son iguales para las dos empresas a) En el caso de que las dos empresas tengan los mismos costes marginales y medios (véase el equilibrio de Bertrand-Nash o el ejemplo 20.1), la competencia del tipo de Bertrand (en una única etapa compitiendo a través de los precios) nos llevará al resultado competitivo, es decir, el precio de equilibrio será igual para las dos empresas e igual al coste marginal. Sin embargo, cuando los costes marginales de ambas empresas no coinciden, como es este caso, la solución competitiva del modelo de Bertrand ya no será una condición de equilibrio de Nash. En este caso, la empresa B podrá fijar un precio más bajo que la empresa A ya que tiene unos costes marginales (y medios) también más bajos. Con las cifras del enunciado, la empresa A no podrá fijar un precio por debajo de 10 (su coste marginal y medio), ya que soportaría pérdidas. Sin embargo, la empresa B sí que podrá fijar un precio inferior a 10 (de hecho, podría llegar a bajarlo hasta el límite que cifra su coste medio, 8). Por lo tanto, la estrategia óptima para la empresa B será fijar un PB ligeramente por debajo de 10 (en términos infinitésimos), con lo que se quedaría con todo el mercado (ya que PB < PA) y sería un equilibrio de Nash. Para ese precio, qA = 0 y qB = 300 (de sustituir en la función de demanda un precio ligeramente por debajo de 10). b) Para esa situación de equilibrio de Nash, la empresa A obtendría unos beneficios nulos porque se ha quedado sin demanda que satisfacer (al tener una estructura de costes más altos que los de su rival), mientras que B = ITB – CTB = 300(10 – 8) = 600 unidades monetarias. c) Este equilibrio será ineficiente desde el punto de vista de Pareto, ya que PB > CMgB, por lo tanto se encuentra a la izquierda de la escala óptima de producción (mínimo coste medio). Hay un exceso de capacidad de la empresa B, podría aumentar su producción hasta el punto en que PB = CMgB = 8. En dicho punto, seguiría quedándose con la totalidad del mercado, aunque ahora produciría qB = 340, eliminando el exceso de capacidad del resultado anterior, y obteniendo unos beneficios nulos. 3. (Nicholson 20.4) Dos empresas A y B están analizando la posibilidad de sacar al mercado marcas competidoras de un cigarrillo sano. Los rendimientos de las empresas son los que se muestran en la tabla (los beneficios de A figuran primero): Empresa B Producir No producir Producir 3, 3 5, 4 Empresa A No producir 4, 5 2, 2 a) ¿Tiene este juego un equilibrio de Nash? b) ¿Presenta este juego una ventaja por ser el primero en mover a cualquiera de las empresas? 3 c) ¿Sería interesante para la empresa B sobornar lo suficiente a la empresa A para que se quede fuera del mercado? Nuevamente una aplicación de teoría de juegos para modelos de duopolio. En este caso se trata de analizar los efectos de la entrada de empresas y las ventajas que supone para la primera empresa en actuar. Empresa B Producir No producir Producir 3, 3 5, 4 Empresa A No producir 4, 5 2, 2 a) Si la empresa A decide sacara al mercado la marca competidora, B tendrá que optar entre sacarla también y recibir un pago de 3 o no sacarla y recibir un pago de 4. Si la empresa B decide no sacar la marca competidora, B tendrá que optar entre producir y recibir un pago de 5 o no producir y recibir 2. Por lo tanto, cualquier combinación en la que una empresa saque la marca competidora al mercado y su rival no, será una situación de equilibrio de Nash. Habrá dos equilibrios de Nash (A: producir, B: no producir) y (A: no producir, B: producir) si el juego es simultáneo. b) Si el juego no es simultáneo, sino secuencial, entonces el hecho de quién elige primero supone una ventaja frente a su rival. Si la empresa A elige primero, por ejemplo, sabe que llegados al punto de decisión de la empresa B, ésta optará por llevar a cabo la estrategia contraria a la que haya puesto en marcha A. Por lo tanto, sólo habrá dos posibles finales: (A: producir, B: no producir) y (A: no producir, B: producir), que son los dos equilibrios de Nash anteriormente explicados. Con la primera de las dos situaciones, la empresa obtendría un rendimiento de 5; y con la segunda, 4. Por lo tanto, el hecho de jugar primero le posibilita a A elegir “producir” y el único equilibrio que finalmente sería estable sería (A: producir, B: no producir). Alternativamente, si fuera B la empresa que elige primero, entonces el resultado final sería (A: no producir, B: producir) ya que el rendimiento para la propia B sería mayor en ese caso que en el caso del otro posible equilibrio. Por lo tanto, el hecho de que el juego sea secuencial, hace que únicamente aparezca un equilibrio de Nash en función de qué empresa elija primero. c) La empresa B podría ofrecerle hasta 1 unidad de beneficios a la empresa A para que se quede fuera del mercado si A mueve ficha primero (en ese caso, la empresa B obtendría 5 y si entra A en el mercado obtendría 4). Sin embargo, el beneficio esperado por la empresa B en ese caso sería igual con soborno o sin él (4), luego sería indiferente ante ambas estrategias. 4 4. (Nicholson 20.5) Toda la oferta mundial de criptonita está controlada por 20 personas, y cada una tiene 10000 gramos de este potente mineral. La demanda mundial de criptonita viene dada por Q = 10000 – 1000P, donde P es el precio por gramo. a) Si todas los propietarios pudieran conspirar para fijar el precio de la criptonita, ¿qué precio fijarían, y cuánto venderían? b) ¿Por qué es un equilibrio inestable el precio calculado en el apartado anterior? c) ¿Existe un precio de la criptonita que sería un equilibrio estable en el sentido de que ninguna empresa podría ganar alterando su producción de la requerida para mantener este precio de mercado? Se trata de un ejemplo de aplicación de herramientas de teoría de juegos para un modelo de cártel o monopolio compartido. Debido a que el precio de equilibrio (no cooperativo) es bajo, los componentes del cártel pueden buscar mecanismos de cooperación para mantener precios más altos (aunque no sean de equilibrio) y con ello beneficios superiores. a) Si los 20 propietarios conspiran y actúan como un cártel, fijarían el precio que maximice sus ingresos totales (porque se supone que no hay coste alguno, ya que poseen la criptonita). Como, IT = PQ = 10000P – 1000P2, la condición de primer orden de maximización de ingresos, sería PQ P 10000 2000P 0 , lo que despejando nos daría un precio P* = 5. Sustituyendo en la función de demanda mundial, se obtiene una Q* = 5000 gramos de criptonita. Dicha demanda total se repartirá homogéneamente entre los 20 propietarios, luego cada uno de ellos aportará q = 250 gramos, obteniendo unos ingresos totales por propietario de 1250 unidades monetarias. b) El precio anteriormente calculado no es estable porque ofrece incentivos a los componentes del cártel de romper el acuerdo. Si uno de los propietarios (por ejemplo, A) decide vender un gramo más de criptonita, entonces qA = 251 (recordemos que cada uno de ellos tiene hasta 10000 gramos de ese mineral), entonces ahora Q = 5001 y P = 4,999. Los ingresos para la empresa que ha roto el acuerdo serán ahora de 1254,7 unidades monetarias, con lo que habría visto como sus ingresos (beneficios) han aumentado con la ruptura del acuerdo. Este mismo pensamiento lo pueden tener los 19 propietarios restantes, y por eso la solución de (a) no es estable. c) Sí, con un precio suficientemente bajo no habría ningún incentivo para romper el acuerdo tácito de colusión. Por ejemplo, para un P = 0,30 entonces Q = 9700 y q = 485, obteniendo cada empresa unos ingresos de 145,5 unidades monetarias. En esta situación, si una empresa decide romper el acuerdo y producir un gramo más de criptonita (q = 486), P = 0,299 y el ingreso total para la empresa que ha desertado del cártel será de 145,31 unidades monetarias, por lo que su situación ha empeorado con respecto a la posición cooperativa. No habría incentivos para que ningún propietario se alejara del cártel en esta ocasión. 5 NOTA: Este precio de equilibrio estable depende claramente del número de empresas que conforman el cartel. Con menos miembros, el precio será mayor. Por ejemplo, para el caso únicamente de dos propietarios, el precio de equilibrio será P = 3, que supone Q = 7000 y q = 3500, con unos ingresos totales para cada una de las dos empresas de 10500 unidades monetarias. Si una de las dos decide romper el acuerdo y producir un gramo más, entonces q = 3501, Q = 7001 y P = 2,999. Los ingresos para la empresa que ha rota el acuerdo serán 10499,5 por lo que no tendrá ningún incentivo para romper la colusión tácita. 5. (Nicholson 20.9) Suponga que en el modelo bayesiano-de Cournot descrito en el ejemplo 20.4 las empresas tienen costes marginales idénticos (10) pero la información sobre la demanda es asimétrica. Concretamente, suponga que la empresa A conoce la función de demanda P = 100 – qA – qB, pero que la empresa B cree que la demanda puede ser, o bien P = 120 – qA – qB o P = 80 – qA – qB, y cada una con una probabilidad de 0,5. Suponiendo que las empresas deben anunciar sus cantidades simultáneamente, ¿cuál es el equilibrio bayesiano-de Nash en esta situación? Este ejercicio supone un ejemplo numérico de equilibrio bayesiano de Nash en el que la demanda (en lugar de los costes, como ocurría en el ejemplo del libro) es incierta para uno de los jugadores, en este caso la empresa B. Si la información fuera simétrica o completa (ejemplo 20.4) entonces resulta sencillo demostrar que un equilibrio de Nash (Cournot) es qA = qB = 30 y que los rendimientos vienen dados por A = B = 900 Sin embargo, en este problema la información no es completa, sino que existe incertidumbre en cuanto a la función de demanda a la que cree enfrentarse la empresa B (en el ejemplo 20.4 se aplicaba un ejercicio similar pero la incertidumbre estaba en los costes marginales de la empresa B). Suponga que B asigna la misma probabilidad (0.5) a las dos funciones de demanda, luego la demanda esperada por parte de dicha empresa será 0.5(120 – qA – qB) + 0.5(80 – qA – qB) = 100 – qA – qB, es decir, la misma que tenía en condiciones de información simétrica. Vamos a analizar este problema con el caso de la empresa B, que es la que soporta la incertidumbre. Puesto que B sabe que sólo hay un tipo de A, no tiene que estimar sus valores. Elige el qB que maximiza sus beneficios B = (P – CMgB)·qB . Sin embargo, el valor P que viene dado por la función de demanda podrá tomar dos valores (120 – qA – qB o 80 – qA – qB). Por lo tanto, en función de las dos posibles situaciones de la demanda, los beneficios de B serán diferentes: B1 = (110 – qA – qB)·qB B2 = (70 – qA – qB)·qB Despejando el sistema de ecuaciones de las funciones de reacción para cada uno de los dos casos posibles, se obtiene la cantidad producida por B de equilibrio qB1* = (110 – qA)/2 qB2* = (70 – qA)/2 6 La empresa A debe tener en cuenta que B podría tener una función de demanda u otra. Sus beneficios esperados vienen dados por la expresión A = 0.5(90 – qA – qB1) + 0.5(90 – qA – qB2) = 90 – qA – 0.5qB1 – 0.5qB2, donde B1 y B2 representan las dos posibles funciones de demanda a las que puede enfrentarse la empresa B. La condición de primer orden de maximización será qA* = (90 – 0.5qB1 – 0.5qB2)/2 Resolviendo simultáneamente las tres ecuaciones anteriores, se llega al resultado del equilibrio bayesiano de Nash siguiente: qA* = 30, qB1* = 40 y qB2* = 20. 6. (Nicholson 20.10) En el ejemplo 20.5 demostramos que el equilibrio de Nash en esta subasta cerrada de primer precio consistía en que cada participante adoptara una estrategia de pujar b(v) = [(n - 1) / n] v. El ingreso total que puede esperar recibir el vendedor de esta subasta será, evidentemente [(n – 1) / n] v*, donde v* es el valor esperado de la mayor valoración de los n participantes en la subasta. a) Demuestre que si las valoraciones se distribuyen uniformemente en el intervalo [0,1], el valor esperado de v* es n/(n+1). Por tanto, el ingreso esperado de la subasta es (n-1)/(n+1). Pista: El valor esperado de la mayor puja viene dado por 1 E (v*) vf (v)dv 0 donde f(v) es la función de densidad probabilística de la probabilidad de que un v determinado sea máximo entre n participantes. Aquí, f(v) = nvn-1 b) En un famoso artículo de 1961 (“Counterspeculation, auctions and competitive sealed tenders”, Journal of Finance, marzo de 1961, págs. 8-37), William Vikrey analizaba las subastas de segundo precio con pujas selladas. Demuestre que la estrategia óptima para pujar de cualquier participante en este tipo de subastas consiste en pujar su valoración real: b(v) = v. c) Demuestre que el ingreso esperado ofrecido por el formato de subasta de segundo precio es idéntico al que ofrece la subasta de primer precio analizada en el primer apartado (éste es el “teorema de la equivalencia del ingreso” de Vickrey). Pista: La probabilidad de que cualquier valoración sea la segunda mayor entre n participantes viene dada por g(v) = (n – 1) (1 – v) nvn-2. Es decir, la probabilidad viene dada por la probabilidad de que cualquiera de los (n – 1) participantes tenga una valoración mayor [(n – 1)(1 – v)] por la probabilidad de que cualquiera de los n participantes tenga una valoración superior a la de los demás (n -2) participantes [nvn-2] Se trata de un ejemplo sobre teoría de subastas. Los resultados del ejemplo 20.5 se generalizan en este ejercicio, a la vez que se introduce el análisis de las subastas de segundo precio, introducidas por Vickrey. Aunque se trate de un ejercicio con un algebra más complicado, las pistas señaladas pueden ayudar a su resolución por parte de los alumnos. a) La probabilidad de una puja por debajo de v viene dada, de hecho, por v de acuerdo a la distribución de v asumida. Por lo tanto, la probabilidad de que haya (n – 1) pujas por debajo de v viene dado por vn-1, y eso para cualquiera de los n participantes en la subasta. De ahí se deduce que la función de densidad probabilística sea f(v) = nvn-1. 7 Desarrollando la integral que aparece en la ayuda obtendremos el valor esperado de la mayor puja. Luego: 1 E (v*) nv n dv 0 1 n n1 n v n 1 n 1 0 Por lo tanto, el valor esperado del ingreso para esa puja vendrá dado por n 1 n 1 n n 1 E (v*) n n n 1 n 1 Tal como queríamos demostrar. b) El modelo de Vickrey es un modelo que revela las verdaderas valoraciones de los jugadores ya que cada uno de ellos tiene el incentivo de pujar su valoración real, luego b(v) = v. Si dicha valoración real fuese la más alta, la puja no afectaría a lo que realmente paja por el bien, ya que el precio vendría dado por el valor de la segunda mayor puja. Por otro lado, si su valoración real no fuese la mayor, entonces da igual lo que pujase ya que no ganaría la puja de todas formas. c) A partir de la pista dada, v n 1 v n 1 1 E (v*) (n 1)n(1 v)v dv (n 1)n 0 n 0 n 1 0 1 1 n 1 1 (n 1)n (n 1)n n(n 1) n 1 n n 1 1 n 1 Por lo tanto, se observa que la diferencia entre los dos tipos de subasta no está en el ingreso esperado que es igual en ambos tipos, sino en el hecho de que el modelo de Vickrey es revelador de las valoraciones reales mientras que el primer tipo de subasta no lo es. 8