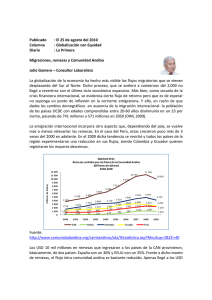

remesas internacionales en colombia

Anuncio