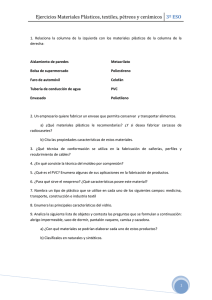

Prensa La industria de plásticos europea es

Anuncio

Prensa La industria de plásticos europea es cautelosamente optimista para afrontar los desafíos en múltiples frentes En la carrera hacia K 2013, la industria de plásticos europea tiene que librar batallas en varios frentes, muchas de ellas condicionadas por la incierta situación económica general en la región. El producto interior bruto (PIB) en la eurozona es probable que caiga este año, como lo hizo en 2012, previéndose sólo un modesto crecimiento para 2014. Las medidas de austeridad en muchos países han afectado a las inversiones en proyectos de producción y construcción; los consumidores ya no compran tantos coches como solían hacerlo; los productos más pequeños y asequibles que siguen vendiéndose bien, como los smartphones y las tablets, se fabrican en cualquier lugar. Todas estas tendencias afectan a los transformadores de plásticos europeos. Las plantas de producción de polímeros, anteriores en el proceso, están cerrando debido al estancamiento de la demanda y el incremento de las importaciones de los polímeros principales procedentes de Oriente Medio y, más recientemente, los EE.UU. “Hemos visto una creciente concentración de la producción de polímeros en Oriente Medio debido al bajo coste del gas pero ahora, con el desarrollo del gas de esquisto de coste relativamente bajo, Estados Unidos se ha convertido en un centro de producción de polímero con un alto nivel de exportaciones,” afirma Philip Law, Director de Asuntos Públicos e Industriales de la Federación Británica de Plásticos. En el lado positivo, Europa sigue teniendo un fuerte desarrollo, producción y uso de plásticos de alto rendimiento; el sector de los bioplásticos, pequeño pero extraordinariamente activo, muestra un importante crecimiento, gracias al aumento de la concienciación, en todas las clases sociales, de la importancia, no sólo de la biodegradabilidad, sino de las huellas de carbono y la sostenibilidad en su conjunto. Además, a pesar del avance de los fabricantes de equipos chinos, algunos importantes proveedores europeos de equipos de moldeo por inyección y /2 extrusión informan unas ventas récord. Poniendo las cosas en su contexto, la industria de plásticos en Europa da empleo, en total, a 1,45 millones de personas, aproximadamente, en más de 59.000 empresas y genera un volumen de negocio en la región de unos €300.000 millones anuales. Los fabricantes de materiales proporcionan unos 167.000 empleos, según datos de Eurostat (oficina estadística de la Unión Europea) para 2011, mientras que los transformadores dan empleo a 1,23 millones más y los fabricantes de maquinaria otros 53.000. Las empresas de materiales tienen un viaje accidentado Los principales fabricantes de materiales europeos han informado cifras no muy optimistas durante las últimas semanas. Por ejemplo, en la división MaterialScience de Bayer, los beneficios del primer trimestre (EBITDA) cayeron más del 27% en comparación con el mismo periodo del año anterior, con las ventas sin cambios. Se espera que las ventas y los beneficios del año sean un poco diferentes respecto a 2012. SABIC reduce su plantilla europea en más de 1.000 personas, muchas de ellas en centros que eran de DSM y GE Plastics. BASF informó el descenso de volúmenes en plásticos para 2012, con una recuperación prevista en la segunda mitad que nunca llegó. También está recortando empleos en sus operaciones de aditivos en Suiza. Las fusiones y adquisiciones continúan, aunque a un nivel reducido. Entre los movimientos recientes más destacados, hubo la adquisición por parte de Borealis de DEXPlastomers en Geleen, Países Bajos, anteriormente una joint venture al 50% de DSM y ExxonMobil; la venta de Clariant de sus operaciones de fabricación de compuestos conductivos en Alemania al fabricante de compuestos RTP de EE.UU.; y el grupo suizo Klesch, el pasado julio, adquirió las operaciones de vinilos de Arkema, que comprenden desde materias primas hasta productos acabados. El rostro cambiante del PVC Los signos del sector respecto al PVC son ambivalentes. Por una parte, se han dado pasos importantes en programas de desarrollo para /3 aumentar la sostenibilidad del PVC en diversas áreas y para demostrar su idoneidad a los responsables de tomar decisiones. VinylPlus, el programa europeo de desarrollo sostenible de la industria de PVC, registró 362.076 toneladas de PVC reciclado el último año, siguiendo el camino para cumplir con el desafío de reciclar 800.000 toneladas anuales para 2020. Pero todavía se está trabajando para lograrlo. Por ejemplo, el último diciembre, el senado francés aprobó una ley (que todavía podría ser revocada) prohibiendo unilateralmente el uso de tubos que contengan di (2-etilhexil) ftalato (DEHP) en salas pediátricas, neonatales y maternidades. Los legisladores de Dinamarca también pueden prohibir el DEHP completamente. Las cosas están lejos de ir bien en el frente de producción del PVC. Por ejemplo, la producción de PVC a gran escala parece haberse paralizado completamente en Italia, por lo menos de momento, después de fracasar los intentos de encontrar un nuevo propietario de varias instalaciones que eran propiedad de Ineos. Queda la posibilidad de que una planta del norte del país pueda seguir operando bajo la propiedad de un fabricante y distribuidor de compuestos local, Industrie Generali. Lamentablemente, se han tenido problemas para obtener materias primas debido al difícil nacimiento del proveedor Kem One, propiedad de Klesch Group. Los incrementos de capacidad en la producción de polímeros europea tienden a ser en materiales de ingeniería, como demuestra un anuncio de Victrex realizado en abril. La empresa dijo que aumentaría la capacidad de polímeros de poliariletercetona (PAEK) en sus operaciones en Thornton Cleveleys, Inglaterra, en un 70% aprox. Los polímeros de PAEK (de los que PEEK es el más famoso) se usan en una gama amplia y creciente de aplicaciones en los sectores de transportes, industrial y electrónico. En Marl, Alemania, Evonik puso en marcha recientemente la producción de poliamida 12 y su materia prima, ciclododecatrieno (CDT). La start-up Evonik se creó menos de un año después de la explosión de la planta de CDT original de la empresa, con importantes repercusiones en la industria de automoción. Hay varios fabricantes, aparte de Evonik, que usan su CDT para poliamidas de alto rendimiento que se van a usar en importantes componentes de automoción, como las líneas de frenos y combustible. /4 Tendencias en automoción Mientras que el CDT de Evonik no estuvo disponible, los fabricantes de componentes se vieron obligados a buscar materiales alternativos, algo que no resultó fácil, dada la combinación exclusiva de propiedades mecánicas y resistencia química de poliamida 12. Podría alegarse que sus tarea se vio facilitada algo por el descenso en la industria automovilística europea, pero ese descenso tuvo y sigue teniendo consecuencias importantes y negativas en la cadena de suministro. La producción de automóviles en Europa Occidental podría caer hasta un 8,5% en 2013 y en Italia, la producción de automóviles el último año pareció haber caído en torno a un 18% en comparación con 2011. Estas importantes caídas afectan a las empresas e inversiones en proveedores de componentes de plásticos, sintiendo el impacto más importante los proveedores más pequeños. Una excepción a esta tendencia parece ser el RU. “La industria de automoción del RU se ha beneficiado de las inversiones en nuevas generaciones de vehículos, estamos experimentando un nuevo renacimiento de la actividad industrial para los proveedores de la industria de automoción”, afirma Philip Law de BPF. “Un número importante de empresas está volviendo al RU debido a nuestra situación de costes comparativamente mejorada, la calidad y eficiencia de la producción y, en general, la facilidad para hacer negocios en el RU”. La difícil situación general del mercado del automóvil en Europea sólo ha tenido un impacto limitado en los resultados financieros de las grandes empresas de primer nivel en Europa que suministran al sector, pero esto se debe en parte a su alcance global. Por ejemplo, las ventas globales en Faurecia, hasta la primera mitad de 2012 fueron del 7,5%, pero el 41% de las ventas de la empresa francesa están ahora fuera de Europa. Los beneficios de la primera mitad del año (2012) de las empresas de automoción de Plastic Omnium aumentaron un 21,7%, gracias a las nuevas plantas fuera de Europa. Pero los cierres previstos por Peugeot en Francia no ayudarán a los proveedores en el futuro. Ford y Opel también quieren cerrar plantas. Pero la automoción no lo es todo y los transformadores de plásticos hace tiempo que han comprendido los elevados riesgos de confiar excesivamente en este sector. Incluso en los mejores tiempos, cuando el /5 volumen de negocio de componentes de automoción era alto y constante, los beneficios raramente lo eran. Por eso, a pesar de los problemas en la automoción, el sector de transformación de plásticos, por lo menos en Alemania, sigue creciendo tan rápidamente como el PIB, como mínimo. El volumen de negocio logró un máximo en 2012, aunque el crecimiento se ralentizó a niveles del PIB, según la asociación comercial de transformadores de plásticos alemana, GKV. Oliver Möllenstädt, Director General de GKV, cree que, debido a los costes de producción relativamente mayores (energía y también mano de obra), en comparación con otras regiones del mundo, la industria de transformación de plásticos de Europa se concentrará en productos con valor añadido superior y productos innovadores. “La industria de transformación en Alemania en 2012 tenía casi el mismo volumen de negocio que el año anterior, pero la entrada de materias primas se redujo,” afirma. Las ventas de embalajes y láminas de plástico en Alemania cayeron realmente, un 0,4% en 2012, según el responsable de embalajes de plástico de la asociación comercial IK. El año empezó bien, pero los pedidos empezaron a caer en la segunda mitad. “Teniendo en cuenta la crisis financiera de la Eurozona y el reducido crecimiento económico interno, la industria no pudo aislarse de la depresión del mercado de ventas,” afirma IK, indicando que los fabricantes de embalajes siguieron afrontando aumentos en los precios de las materias primas y precios de la energía superiores debido a la Ley de energías renovables (EEG) de Alemania. Sin embargo, dice que el crecimiento debe volver este año y sus miembros son optimistas para el segundo trimestre. Un viento de cambio Tanto en láminas de embalaje como en contenedores moldeados, las mejoras en las propiedades mecánicas han dado lugar a una importante reducción del espesor en los últimos años. Las bolsas de la compra de polietileno de un solo uso son tan fuertes y resistentes que, en la práctica, son reutilizables. Lamentablemente, muchas personas siguen tirándolas antes de finalizar su vida útil y en lugares inapropiados; y para muchos miembros de grupos de presión y responsables de tomar decisiones, el /6 problema no son las personas sino las bolsas. Los bioplásticos. Los polímeros con base de almidón todavía tendrán que recorrer un largo camino para ser tan resistentes como el PE, pero se biodegradarán en las circunstancias adecuadas – y la biodegradabilidad es muy popular actualmente. Las bolsas de la compra de PE se están eliminando actualmente en Italia mediante ley y las bolsas de materiales biodegradables como MaterBi de Novamont están ocupando su lugar (junto con las bolsas reutilizables más resistentes). Pronto podrían seguir otros países europeos. Según la Comisión Europea, en su libro verde “Una estrategia europea para los residuos de plásticos en el medio ambiente,” en 2010 hubo 95.500 millones de bolsas de la compra de plástico que pesaban 1,42 millones de toneladas en el mercado de la UE, la mayoría de ellos (92%) de un solo uso. La Comisión llevó a cabo una consulta pública sobre bolsas de la compra de plástico en 2011 y actualmente está valorando opciones para reducir las bolsas de la compra de plástico de un solo uso en la UE. Así, ¿podrían los bioplásticos formar parte de una nueva revolución industrial en Europa? Ciertamente, la política industrial de la UE pone el énfasis en los mercados de productos biológicos como una prioridad fundamental. La Comisión Europea ha dicho que “Los mercados de base biológica, que tienen una gran demanda y cuentan con un marco legislativo favorable, podrían ayudar mucho a transformar la UE en una economía más sostenible.” La asociación comercial European Bioplastics quiere asegurarse de que se aplica un marco de soporte en la UE y a nivel de estados miembro para atraer inversiones de otras áreas como Sudamérica y Asia a Europa. Las previsiones actuales indican que la cuota actual del 18,5% que posee actualmente Europa en la producción global de bioplásticos (datos de 2011) se reducirá al 4,9% en 2016. European Bioplastics también argumenta que las cosechas usadas para fabricar bioplásticos serían más útiles para combatir el hambre. Según dice, las capacidades de producción globales de bioplásticos fueron de 1,2 millones de toneladas en 2011, aproximadamente. “Esto se tradujo en unas 300.000 hectáreas de tierras cultivadas para producir materias primas para bioplásticos,” afirma. “En relación al área agrícola global de 5.000 millones de hectáreas, los bioplásticos sólo usan el 0,006%.” /7 Actualmente, existen numerosas iniciativas locales en curso para fomentar la producción de bioplásticos en Europa. Por ejemplo, en Cerdeña, la empresa de energía Eni, a través de su filial química Versalis (anteriormente Polimeri Europa) creó Matrica, una joint venture “de química ecológica” con Novamont que, según dicen, relanzará una de las áreas clave de investigación a innovación de la economía italiana. En las instalaciones de una antigua planta de fabricación de vinilos, las materias primas renovables y las tecnologías de Novamont se usarán para construir nuevas instalaciones de producción para biomonómeros, biolubricantes, biofillers, biointermedios/aditivos para elastómeros y bioplásticos. Entretanto, el gobierno holandés ha aplicado sus puntos de vista en los Países Bajos, siendo conocido como 'el país de la química ecológica' en 2050 y una de las mayores economías con base biológica en el mundo. En el país no sólo crecen tulipanes, también tiene abundantes tierras de cultivo y es el principal productor de remolacha azucarera que es una materia prima fundamental para los bioplásticos. La empresa holandesa Avantium comercializará pronto sus materiales PEF, que utilizan la tecnología “YXY”, un proceso químico catalítico que convierte los hidratos de carbono en polímeros de base biológica, incluida una alternativa al ácido tereftálico usado para fabricar PET. Avantium dice que la tecnología YXY crea un material que ofrece propiedades funcionales superiores al PET convencional en cuanto a potencial de reducción de peso y propiedades barrera y térmicas. PEF tiene una huella de carbono un 50-60% inferior al PET de petróleo. Avantium firmó recientemente un acuerdo para usar su tecnología para producir botellas de PEF para el gigante alimentario Danone. El biocaucho también está volviendo. Por supuesto, hubo una vez en que todo el caucho era natural. Actualmente, el caucho sintético supone un 70%, aproximadamente, de todo el caucho usado, pero quizá la tendencia se está invirtiendo. Versalis, además de su participación en Matrica, creó recientemente una colaboración estratégica con Yulex Corporation, una empresa de biomateriales con base agrícola, para fabricar materiales de biocaucho con base de guayule. También lanzarán un complejo de producción industrial en el Sur de Europa, probablemente en 2016. Guayule es un cultivo renovable, no alimenticio, que Versalis dice que /8 requiere poco consumo de agua, ningún pesticida y es una fuente alternativa de caucho natural debido a sus propiedades no alérgicas al látex, a diferencia del de la hevea. La industria de maquinaria europea sigue pujante En toda Europa, el paisaje de la fabricación de maquinaria está cambiando, a medida que la racionalización (especialmente en los equipos de moldeo por inyección) se introduce aquí como en cualquier lugar en la industria de plásticos europea globalmente. En Austria, Engel anunció recientemente una inversión de 12 millones de euros en su sede central de Schwertberg, donde ampliará su área de montaje y expedición para máquinas de moldeo por inyección; Sumitomo Heavy Industries ha presupuestado 20 millones de euros para la modernización de la producción en sus instalaciones de Sumitomo (SHI) Demag en Schwaig y Wiehe, Alemania. En el lado negativo, Romi cesó la producción en Italia, en Romi Italia, anteriormente Sandretto, cerca de Turín, que había sido uno de los fabricantes líderes de máquinas de moldeo por inyección en el país. Según Gerd Liebig, Director de Marketing del Grupo en Engel, el mercado mundial de máquinas de moldeo por inyección cayó, aproximadamente, un 5% a unas 88.000 unidades en 2012 y el mercado europeo cayó un 12%, considerándose que el descenso estuvo, principalmente, en Alemania, Italia y otros países de Europa Occidental. Por otra parte, Europa del Este mostró una tendencia positiva. La tendencia general de descenso puede atribuirse, principalmente, al descenso en la inversión en la industria de automoción. “Sin embargo, las nuevas inversiones en vehículos ligeros deben proporcionar impulsos de crecimiento importantes en los próximos años,” afirma el Sr. Liebig. Alemania sigue siendo la mayor potencia en maquinaria de transformación de plásticos. Las ventas de los fabricantes de maquinaria de plásticos y caucho alemanes aumentaron un 6% en 2012, logrando un nuevo récord. Las ventas llegaron a €6.500 millones, superando la marca de €6.000 millones establecida en 2011. El récord anterior era de 2008, antes de la recesión. Las cifras superaron las expectativas, según Ulrich Reifenhäuser, Presidente de la Grupo de maquinaria de plásticos y /9 caucho dentro del VDMA. "A mitad del año, todavía preveíamos un ligero declive de las ventas para 2012 (descenso del 2%), mientras se preveía una recuperación bastante potente en 2013," afirma. "La evolución en la segunda mitad del año supuso un cambio de ritmo." Los resultados se vieron ayudados por los récords en exportaciones – los datos de noviembre mostraron que los suministros a otros países aumentaron un 3,1% desde 2011. Reifenhäuser cree que los mercados tradicionales están reviviendo, mientras los fabricantes alemanes experimentan un crecimiento superior a la media en la UE, así como en los EE.UU. Cree que Polonia es ahora el mayor mercado de la UE para la maquinaria alemana. Por otra parte, las ventas a China e India están descendiendo. Las exportaciones de maquinaria a Asia desde Italia, el segundo mayor país fabricante de maquinaria para plásticos en Europa, descendió en porcentaje el último año, explica la asociación de fabricantes de maquinaria Assocomaplast, señalando que “las tendencias que emergen de la valoración regional de las exportaciones del sector – y concretamente un aumento de las ventas a Europa y Norteamérica contrapuesto al descenso en las ventas a Sudamérica y, todavía más, a Asia – se han notado también en otros países que fabrican este tipo de maquinaria.” Mayo de 2013 Contacto : Oficina de prensa de K 2013 Eva Rugenstein/Desislava Angelova Tel. : +49-211-4560 240 Fax : +49-211-4560 8548 Correo e: [email protected] Correo e: [email protected] +++++++++++++++++++++++++++++++++++++++++++++++++ Más información en: www.k-online.de o en los medios sociales Xing : https://www.xing.com/net/pri4bd1eex/k2013 Facebook : https://www.facebook.com/K.Tradefair?fref=ts Twitter : https://twitter.com/K_tradefair