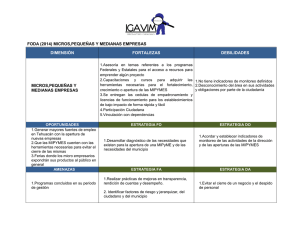

Tesis sobre el Financiamiento, Supervision, Apoyo y Los Procesos

Anuncio