Descentralización y Eficiencia Fiscal: ¿Origen de Nuevas

Anuncio

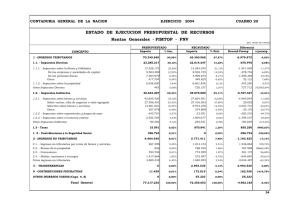

Descentralización y Eficiencia Fiscal: ¿Origen de Nuevas Disparidades Regionales? Un Análisis para los Municipios Colombianos Mauricio López González Grupo de Macroeconomía Aplicada Universidad de Antioquia Resumen La evolución de los principales indicadores fiscales locales en Colombia, permite observar mejoras sustanciales en los últimos años. En efecto, el incremento de los recaudos se ha visto acompañado de importantes disminuciones en los gastos de funcionamiento y consecuentes incrementos en los de inversión. De otro lado, algunos indicadores sociales, como el de Necesidad Básicas Insatisfechas –NBI- también han evolucionado positivamente. Al parecer, existe una correlación positiva entre el buen desempeño fiscal y las menores necesidades básicas por satisfacer, lo cual podría estar reflejando un positivo comportamiento de las administraciones locales. No obstante, las disparidades entre municipios se han incrementado, lo cual da cuenta de cómo los más grandes son a su vez los más eficientes en el manejo de su hacienda, en tanto que los pequeños continúan subordinados a las disposiciones del Gobierno Central y ven cada día más alejada la posibilidad de desarrollarse tanto como las principales ciudades del país. Introducción En Colombia, hemos observado como en los últimos años los indicadores fiscales locales han mejorado considerablemente. En un ejercicio de auditoria, transparencia y rendición de cuentas, el Departamento Nacional de Planeación –DNP– publica, periódicamente, los resultados fiscales para todos los municipios del país. Estos indicadores, dan cuenta para el promedio de municipios del país, de una reducción del porcentaje de ingresos corrientes destinados a funcionamiento, un incremento de los ingresos que corresponden a recursos propios y un aumento del porcentaje del gasto total destinado a inversión, entre otras mejoras más. Los logros alcanzados en el manejo de las finanzas públicas locales, son de cierto modo el reflejo de los avances en materia de descentralización fiscal y administrativa; al tiempo que también contemplan el apego a la normatividad vigente. Ciertamente, la ley 358 de 1997, la ley 819 de 2003 y, en especial, la ley 617 de 2000; han determinado en gran medida la evolución de las finanzas públicas de los municipios colombianos, permitiendo alcanzar positivos resultados en materia de ingresos y mejorando la destinación de los gastos, en especial los dedicados a inversión. Los mejores resultados fiscales también se traducen en ganancias para la ciudadanía. Mejorar el recaudo y hacer un uso más eficiente de los gastos; puede traducirse en un mejoramiento de las condiciones de vida de los ciudadanos, bajo el supuesto de que la administración local realiza esfuerzos por invertir en gastos que impacten directamente la calidad de vida. En tal sentido, este trabajo pretende verificar si para el caso colombiano se cumple lo anterior. Es decir, si el mejoramiento de las finanzas públicas locales se ha visto acompañado de mejores resultados en cuanto a ciertos indicadores sociales, de un lado, y, en otra vía, si las disparidades entre los municipios se han reducido; argumento consecuente con una mayor descentralización. Para alcanzar los objetivos trazados, este estudio se ha dividido en tres apartados, adicionales a esta introducción. En el primero se describen los principales resultados fiscales para los municipios colombianos, en el período comprendido entre 2000-2007. El segundo capítulo da cuenta de la forma en que han evolucionado algunos indicadores de desigualdad, con lo cual se pretende verificar si las brechas entre los municipios se han acortado o si por el contrario se ha acrecentado. Finalmente, a modo de conclusión, se presentan algunos comentarios generales. Finanzas Públicas Locales El presente análisis estudia las disparidades entre regiones en Colombia, específicamente entre municipios y hace referencia a la hacienda pública, de allí que las variables objeto de estudio son los principales indicadores fiscales municipales. No obstante, se hace necesario hacer la siguiente salvedad: al interior de los municipios, en especial los más grandes en cuanto a población y producción, también se presentan desigualdades en el ingreso de los hogares y los ocupados, al igual que en los niveles de educación (Bonilla, 2008), sin embargo esto último no hace parte de este trabajo. Ciertamente, en Colombia las diferencias regionales han sido producto de diversos análisis, cobijando aquellos que contemplan netamente los aspectos de convergencia, hasta otros más que buscan explicar la divergencia a partir de elementos característicos de la Nueva Geografía Económica. Al respecto los trabajos de Bonet (2007); Galvis (2007) y Vélez (2008), proporcionan importantes hallazgos en torno a la importancia que han jugado diversos elementos en dicha polarización, como son los rendimientos a escala, los costos de transporte y el grado de especialización de ciertos centros urbanos, entre otros. De otro lado, Barro (1995) demuestra que altos niveles de desigualdad frenan el crecimiento de países pobres, y aceleran el de los países más ricos (Bonilla, 2008); lo cual también podría aplicarse al ámbito local. Dicho de otra forma, el acelerado crecimiento de las localidades más pudientes, también podría verse acompañado de un menor ritmo de crecimiento de los municipios más pobres. Referido al caso específico de las finanzas públicas, podría entonces presentarse un estado en el cual los municipios con finanzas más sanas se alejan sistemáticamente de aquellos cuyos estados financieros presentan dificultades1. En tal sentido, son varias las normas que actualmente regulan el normal funcionamiento de la hacienda pública local en Colombia. Quizás, una de las leyes más importantes es la ley 1 Entendidas estas como problemas de financiación, mala ejecución de los recursos, gastos corrientes muy altos, etc. 617 de 2000, A través de ésta se buscaba que los Gobiernos Centrales Territoriales impusieran un límite a sus gastos de funcionamiento vinculando su evolución en función del comportamiento de los ingresos corrientes de libre destinación (Restrepo y Álvarez; 2005). Adicionalmente, esta ley también establece las diferentes categorías para departamentos y municipios, al tiempo que define los como ingresos de libre destinación, aquellos que no tienen destinación específica de ley o acto administrativo. Estas disposiciones, aunadas a otras normas y a la vigilancia y control de órganos especializados, como La Auditoría General de la República –AGR-, organismo de nivel superior de control fiscal en Colombia, y las Contralorías departamentales; han permitido significativos avances en cuanto al manejo de las finanzas públicas locales, los cuales se hacen manifiestos en un conjunto de indicadores fiscales, los cuales a su vez son reportados periódicamente por Planeación Nacional. En efecto, desde el año 2000 a la fecha, el Departamento Nacional de Planeación realiza un ejercicio de vigilancia, control y rendición de cuentas, a través del cual son publicados algunos de los principales indicadores fiscales locales y se resumen en lo que se ha denominado el indicador sintético. Los resultados de estos indicadores dan cuenta de una positiva evolución de las finanzas locales, una vez que desde la instauración de la Ley 617, hasta la fecha, en general los avances son significativos. Gráfico No. 1 Porcentaje de Ingresos Corrientes Destinados a Gasto de Funcionamiento 100 97,5 95 90 85 79,5 80 76,4 77,0 75 69,6 70 63,1 65 62,6 60,1 60 55 50 2000 2001 2002 2003 2004 2005 2006 2007 Fuente: DNP, 2008. La reducción del porcentaje de ingresos corrientes que se destinan a gasto de funcionamiento, ha sido contundente. En el año 2000, en promedio los municipios colombianos destinaban cerca del 98% de estos ingresos para gasto de funcionamiento, en tanto que para el año 2007 este porcentaje se redujo al 62.6%, Gráfico No. 1. Esta disminución cobra mayor importancia en un contexto en el cual los municipios son cada vez más responsables del bienestar de los ciudadanos, los cuales concretan sus demandas y focalizan en procura de una mejora de las condiciones de vida. Dicho de otra forma, se podría pensar en una mayor eficiencia de las administraciones locales, una vez que logran reducir el gasto de funcionamientos, en relación con los ingresos corrientes, en un contexto de mayor participación ciudadana y de mayores obligaciones administrativas de los entes locales. En forma complementaria, los municipios también han logrado reducir su dependencia de los recursos del Gobierno central, una vez que el porcentaje de ingresos que corresponden a recursos propios se ha incrementado en complemento con una reducción del porcentaje de ingresos que corresponden a transferencias, o lo que algunos denominan la dependencia financiera. Así pues, las mayores obligaciones que se derivan de un proceso de descentralización, también se han visto acompañadas de una mejora global en el esfuerzo fiscal realizado por los entes locales. Gráfico No. 2. Porcentaje de ingresos que Corresponden a transferencias Gráfico No.3 Porcentaje de ingresos que corresponden a recursos propios 80 14 13,4 13,1 13 13,0 12,7 75 73,0 73,1 72,1 11,8 12 71,1 11,6 11,4 70,8 70 11 68,4 67,7 10,4 66,2 10 65 9 60 8 2000 2001 2002 2003 2004 2005 2006 2007 2000 2001 2002 2003 2004 2005 2006 2007 Fuente: DNP, 2008. Así, en general para todos los municipios del país, claro está contadas lagunas excepciones, al tiempo que ha logrado reducirse la dependencia de los recursos que son transferidos por la Nación, se ha incrementado la participación de recursos propios en el total de ingresos, lo cual va en la vía de las reformas y es compatible con el espíritu de búsqueda de una mayor eficiencia en el manejo de las finanzas por parte de las administraciones locales. Los Gráficos 2 y 3 dan cuenta de lo anterior. En tal sentido, y en concordancia con lo anterior, el gasto de inversión ha crecido al tiempo que los indicadores de deuda y ahorro también han mejorado. La Tabla No. 1 da cuenta de está situación, es decir, en ella puede observarse como el porcentaje de gasto destinado a inversión, pasó de cerca del 73% en el año 2000, ha poco más del 84% en el año 2007. Al mismo tiempo, en promedio los municipios colombianos lograron incrementar su capacidad de ahorro, al pasar de valores negativos cercanos al 40% en el año 2000, hasta niveles levemente superiores al 31%, pero está vez positivo. Tabla No. 1. Inversión, Deuda y Capacidad de Ahorro Año 2000 2001 2002 2003 2004 2005 2006 2007 Porcentaje del gasto total destinado a inversión 72,92 73,33 79,92 79,81 79,35 81,78 82,66 84,40 Capacidad de ahorro -39,72 -14,67 10,35 10,30 21,94 29,04 32,48 31,86 Magnitud de la deuda 11,12 10,55 9,12 9,54 8,34 7,53 6,90 7,03 Fuente: DNP, 2008. En general para el promedio de municipios colombianos, los indicadores fiscales locales han mejorado en el período comprendido entre 2000-2007. Este comportamiento positivo, tanto del lado de los ingresos como desde el componente del gasto, podría traducirse en mejoras sustanciales en las condiciones de vida de los ciudadanos, en un escenario en el cual las administraciones locales logren reflejar la mayor eficiencia en el recaudo y el mayor gasto de inversión, en impactos reales para la sociedad. En tal sentido, seria lógico pensar en una correlación positiva de los indicadores fiscales, por ejemplo el indicador sintético2, y otros indicadores que den cuenta del bienestar y las condiciones de vida de una sociedad. En tal sentido, el Índice de Necesidades Básicas Insatisfechas, pese a ser un indicador que no varía mucho en el corto plazo, representa en forma adecuada las condiciones de vida de una sociedad, recordemos que éste también puede leerse como indicador de pobreza. 2 Este indicador se mueve en un rango entre cero y cien. Un indicador cercano a cien significa que los entes territoriales presentan un mejor balance en el desempeño fiscal, recursos suficientes para sostener el funcionamiento, cumplimiento a los límites de gasto de funcionamiento según la ley 617 de 2000, importante nivel de recursos propios como contrapartida a los transferidos por la nación, altos niveles de inversión, adecuada capacidad de respaldo de la deuda y generación de ahorro corriente necesario para garantizar la solvencia financiera (DNP, 2007). Así, éste compila los demás indicadores fiscales en uno solo y el mecanismo empleado es a través del análisis de componentes principales. Esta técnica tiene este objetivo: dadas n observaciones de p variables, se analiza si es posible representar adecuadamente esta información con un número menor de variables construidas como combinaciones lineales de las originales (Peña, 2003). Así, es posible apreciar una correlación negativa entre ambas variables. De forma tal que un alto indicador de desempeño fiscal –DF-, se encuentra asociado con un nivel bajo de necesidades básicas insatisfechas. En general, lo anterior se cumple para los municipios colombianos, el Gráfico No. 1 muestra dicha relación para el total de municipios del departamento de Antioquia, en éste puede observarse el trade-off propuesto. Véase el Gráfico No. 4. Gráfico No. 4. Desempeño Fiscal vs. Índice de Necesidades Básicas Insatisfechas. Antioquia, 2005 Fuente: Elaboración propia con información del DANE y del DNP. Es así, como resulta frecuente observar a los organismos estatales que dan cuenta de los avances alcanzados en materia de descentralización, cuando son analizados los indicadores fiscales. Sin desconocer los logros obtenidos en los últimos años, es necesario precisar que las disparidades locales también se han acrecentado, con lo cual surge el interrogante de la posible disyuntiva entre avances fiscales y divergencias locales. Dicho de otra forma, la relación positiva que existe entre el desempeño fiscal y las necesidades básicas insatisfechas, podría verse afectada en la medida en que la brecha entre aquellos municipios que presentan las finanzas más sanas, se aparten gradualmente de aquellos que podrían denominarse menos eficientes. El Gráfico No. 5 da cuenta de esta situación, allí puede observarse como coincide en aquellos municipios que presentaron un alto indicador fiscal, un bajo nivel de NBI; en tanto que aquellos municipios de bajo desempeño fiscal – ineficientes en cuanto al manejo de su hacienda- presentan los mayores porcentajes de de necesidades básicas insatisfechas. Gráfico No. 5. Desempeño Fiscal vs. Índice de Necesidades Básicas. Municipios seleccionados 100.0 90.0 Municipios de peor desempeño fiscal en el período 2000-2007 80.0 70.0 NBI 60.0 Municipios desempeño fiscal medio en el período 2000-2007 50.0 Municipios de mejor desempeño fiscal en el período 2000-2007 40.0 30.0 20.0 10.0 2 R = 0.5144 0.0 40.0 45.0 50.0 55.0 60.0 65.0 70.0 DF Fuente: Elaboración propia con información del DANE y del DNP. 75.0 80.0 85.0 Descentralización y Disparidades Locales Para verificar la hipótesis de la creciente desigualdad entre los municipios colombianos, se realizaron algunas pruebas y test estadísticos que permiten evaluar el grado de desigualdad que se presenta en determinada serie económica. Los indicadores empelados fueron: La varianza, el coeficiente de variación, El índice de GINI, el índice de Theil (o indices of generalized entropy) y el índice de Atkinson. Las pruebas se realizaron para algunas series financieras: ingresos tributarios, Gasto total, Gasto corriente y una Proxy para el Gasto de inversión; y para el Indicador de Necesidades Básicas Insatisfechas –NBI-. Los ejercicios contemplaron el total de municipios del país, que reportaron información financiera a los diferentes órganos de control, esto es 1098 municipios3. La información estadística disponible se encuentre desde el año 2000, año en el cual entra en vigencia la Ley 617, hasta el año 2007. Adicionalmente, se realizaron pruebas para los valores reales de las series, deflactados con el índice de precios al consumidor y para los valores per cápita, con lo cual se pretende minimizar el efecto poblacional. Todos los cálculos se realizaron bajo el programa STATA. Para el primer caso, es decir los ingresos tributarios de los municipios colombianos, los resultados indican un crecimiento en el nivel de desigualdad. Por ejemplo, si se considera el coeficiente de GINI, para los datos expresados en términos absolutos y en términos per cápita, los resultados son particularmente preocupantes. La Tabla No. 2 da cuenta de la forma en que ha evolucionado el coeficiente de GINI para los ingresos tributarios de los municipios colombianos. 3 El DANE reporta, para el año 2008, un total de 1119 Municipios. Tabla No. 2. Coeficiente de GINI. Ingresos Tributarios Año 2000 2001 2002 2003 2004 2005 2006 Valores Absolutos 0.98837 0.93679 0.93141 0.97025 0.99617 0.99908 0.99668 Per cápita 0.76282 0.59172 0.57026 0.93074 0.89895 0.99905 0.93333 Fuente: Cálculos propios En el caso del indicador de Atkinson, los resultados igualmente señalan problemas de concentración, aunque en este caso también se muestra como los ingresos tributarios se están haciendo más sensibles a cambios en la parte inferior de la distribución. Dicho de otra forma, los ingresos tributarios son más uniformes en los municipios más pobres, en tanto que en los municipios más ricos la volatilidad es más alta, lo cual podría estar señalando varios aspectos: i) Los municipios más grandes son más sensibles al ciclo económico, con lo cual en los períodos de auge han de crecer y en los crisis han de disminuir; ii) Al interior de estos municipios, es más fácil desarrollar políticas de ingreso y gasto que impacten directamente en los ciudadanos y iii) Los municipios de mayores ingresos tributarios, son a su vez los que menor dependencia presentan de las transferencias de la nación. Estos resultados parecen indicar que los municipios más ricos, en términos de su recaudo tributario, están incrementado su distancia en comparación con aquellos que menos recaudaban en el año 2000. Dicho de otra forma, para el año 2006 aquellos municipios más ricos, tomaron una mayor ventaja a los municipios más pobres, o de menor recaudo tributario. De otro lado, los ejercicios realizados para los diferentes componentes del gasto, esto es el gasto total, el de funcionamiento y el de inversión, presentan comportamientos similares al anteriormente descrito para los ingresos tributarios. En otras palabras, en términos de ejecuciones presupuestales, los municipios más ricos se alejan cada vez más de los más pobres. Lo anterior también puede observarse con el índice de Gini y otros indicadores de desigualdad y concentración. La Tabal No. 3 resume los ejercicios realizados para el Coeficiente de GINI. Tabla No. 3. Coeficiente de GINI. Componentes del Gasto en Términos Per cápita Año 2000 2001 2002 2003 2004 2005 2006 Gasto Total 0.33839 0.31214 0.34322 0.32401 0.30226 0.29816 0.32145 Gasto de Funcionamiento 0.39504 0.33737 0.33304 0.30933 0.30316 0.30668 0.31314 Gasto de Inversión 0.34773 0.33874 0.36736 0.34508 0.32302 0.31289 0.33705 Fuente: Cálculos propios Si bien estos resultados demandan lecturas minuciosas, en las cuales pueda darse cuenta de las particularidades y los aspectos coyunturales que determinan tanto el gasto como el ingreso local, es posible afirmar a través de ellos que las desigualdades entre los municipios se han incrementado. En la tabla No. 4 se resumen los indicadores de Theil y de Atkinson para los diferentes componentes del gasto y los ingresos tributarios, allí puede observarse como la desigualdad ha crecido. Tabla No. 4. Índices de Theil y de Atkinson. Componentes del Gasto e Ingresos Tributarios en Términos Per cápita Año Índice de Atkinson Índice de Theil Ingresos Gasto de Gasto de Ingresos Gasto de Gasto de Tributarios Funcionamiento Inversión Tributarios Funcionamiento Inversión 2000 0.41036 0.37804 0.62576 0.55007 5.4317 0.31532 2001 0.25966 0.35167 0.29919 0.30029 0.32153 0.38086 2002 0.28748 0.28821 0.57404 0.57011 0.33734 0.74028 2003 0.27468 0.27157 0.34345 0.33104 0.21214 0.40357 2004 0.85735 0.5788 0.40325 0.34368 0.2173 0.44106 2005 0.22626 0.25254 0.25084 0.26098 0.23954 0.30309 2006 0.28781 0.26162 0.2902 0.3958 0.26005 0.46964 Fuente: Cálculos propios En suma, en Colombia existen municipios que presentan mejores condiciones hacendarias que otros. Las diferencias son explicadas, en cierta medida, por el tamaño de las ciudades, aunque también existen otros elementos que determinan mayores niveles de ingresos (asociados a elementos diferentes a los tributarios) y gastos, los cuales podrían asociarse a factores como las rentas derivadas de actividades mineras o de prestación de servicios públicos, como el caso de la ciudad de Medellín. Estos municipios, que podrían ser denominados como ricos, en los últimos años se han apartado considerablemente de aquellos de menor condición, referido exclusivamente al caso de los indicadores fiscales. Dicho de otra forma, los que más recaudaban, y por tanto más disponibilidad de gasto de inversión presentaban, en el año 2000, se han alejado considerablemente de los que menos recaudan y, por tanto, menos posibilidades de gastos de inversión presentan. Así, las disparidades entre municipios se han acrecentado, en un escenario en el cual la normatividad ha promovido mayores niveles de descentralización fiscal. Comentarios Finales La descentralización se encuentra plenamente justificada, en la medida en que se emplee como mecanismo: i) que corrige distorsiones en el normal funcionamiento de los mercados, las cuales podrían afectar la localización de recursos (Garay, 1994), ii) promotor de desarrollo y crecimiento económico, una vez que le brinda la posibilidad a los entes locales de ser participes y responsables de su propio desarrollo económico y, iii) que genera competencias en la prestación de los servicios públicos y, por ende, mejoras en la eficiencia con la cual estos son entregados al público. El contar con entes locales responsables de su propio bienestar, con mayores obligaciones y demandas y con los recursos necesarios para atenderlas, no quiere decir que la presencia del Estado sea innecesaria. Por el contrario, las políticas gubernamentales, en cuanto agente regulador y su participación en materia de gasto e ingresos, continúan siendo cruciales para el normal desempeño de las regiones. No obstante, un proceso de descentralización mal focalizado, que no cuente con los mecanismos de monitoreo y evaluación, podría llevar a generar mayores distorsiones y a incrementar las desigualdades entre las regiones. Como indican los resultados, aun preliminares, de esta investigación, parece ser que en Colombia es eso lo que ha ocurrido en los últimos años. Efectivamente, evaluado para el ámbito municipal, los ejercicios realizados sugieren que las disparidades se han acrecentado en los últimos años, de forma tal que las ciudades más grandes del país han tomado significativa distancia a los municipios más pequeños, en cuanto a los indicadores financieros y, de cierta forma, a otros más de carácter socioeconómico, como es el NBI. Bibliografía BONILLA MEJÍA, Leonardo (2008) Diferencias Regionales en la Distribución del Ingreso en Colombia. Documentos de Trabajo Sobre Economía Regional, No. 108. Banco de la República, Cartagena de Indicas. BONET, Jaime (2007) Inequidad Espacial en las Dotaciones Educativas en Colombia. En: Jaime Bonet, editor, Geografía económica y análisis espacial de Colombia, Bogotá, Colección de Economía Regional, Banco de la República. DEPARTAMENTO NACIONAL DE PLANEACIÓN –DNP– (2005). “Metodología para la medición y análisis del desempeño municipal”, mayo, disponible en: http://www.google.com.co/search?hl=es&rlz=1T4GGIC_esCO253CO254&q=Metodolog% C3%ADa+para+la+medici%C3%B3n+y+an%C3%A1lisis+del+desempe%C3%B1o+muni cipal&btnG=Buscar&meta= (marzo 23 de 2007). DIRECCIÓN DE DESARROLLO TERRITORIAL SOSTENIBLE. “Bases para la Gestión del Sistema Presupuestal Local”, Departamento Nacional de Planeación –DNP–, disponible en: http://www.google.com.co/search?sourceid=navclient&hl=es&ie=UTF8&rlz=1T4GGIC_es CO253CO254&q=Bases+para+la+Gesti%c3%b3n+del+Sistema+Presupuestal+Local (21 de marzo de 2007). GALVIS, Luis A. (2007). “La topografía económica de Colombia”, en Adolfo Meisel Roca, editor, Regiones, Ciudades y crecimiento económico en Colombia, Bogotá, Colección de Economía Regional, Banco de la República. LÓPEZ, Mauricio y MESA, Ramón Javier (2006). “Gestión Pública Local: El caso del desempeño fiscal del municipio de Medellín”, artículo Inédito, pp. 16-18 y 23-24. PEÑA, Daniel. (2003). Análisis de datos Multivariantes. Mc Graw-Hill. Primera edición. POSSO, Christian M. (2008). “Desigualdades salariales en Colombia 1984-2005: cambios en la composición del mercado laboral y retornos a la educación post-secundaria”. Borradores de Economía, No. 529. Banco de la República, Bogotá. RESTREPO QUINTERO, Gonzalo y ALVAREZ VILLA, Daphne (2005). Ley 617 de 2000 y su impacto fiscal territorial. En sayos Sobre Economía regional; Banco de la Republica. Centro Regional de Estudios Económicos. CREE Medellín. Junio, 2005 SÁNCHEZ, Fabio (1994). “Transferencias intergubernamentales y comportamiento fiscal de los entes territoriales. Una aproximación econométrica”, Coyuntura Económica, junio, pp. 89-110. SECRETARIA DE HACIENDA, SUBSECRETARIA FINANCIERA (2007). “Análisis del estado de la deuda pública del municipio de Medellín 2006”, Alcaldía de Medellín, disponible en: http://www.medellin.gov.co/alcaldia/jsp/modulos/N_admon/obj/pdf/INFORME%20DEUD A%20WEB.pdf?idPagina=1036 (noviembre 13 de 2007). STIGLITZ, Joseph (1988). La economía del sector público, Barcelona, Editorial Antoni Bosch, segunda edición, pp. 12-32, 719-742 y 745-758. VÉLEZ, JUAN ESTEBAN (2008) Los Procesos de Aglomeración en Colombia a la Luz de la Nueva Geografía Económica. Tesis de Maestría. WILLIAM H. Greene (2002). Econometric Analysis, fifth edition, New Jersey, Prentice Hall.