itpajd - Junta de Andalucía

Anuncio

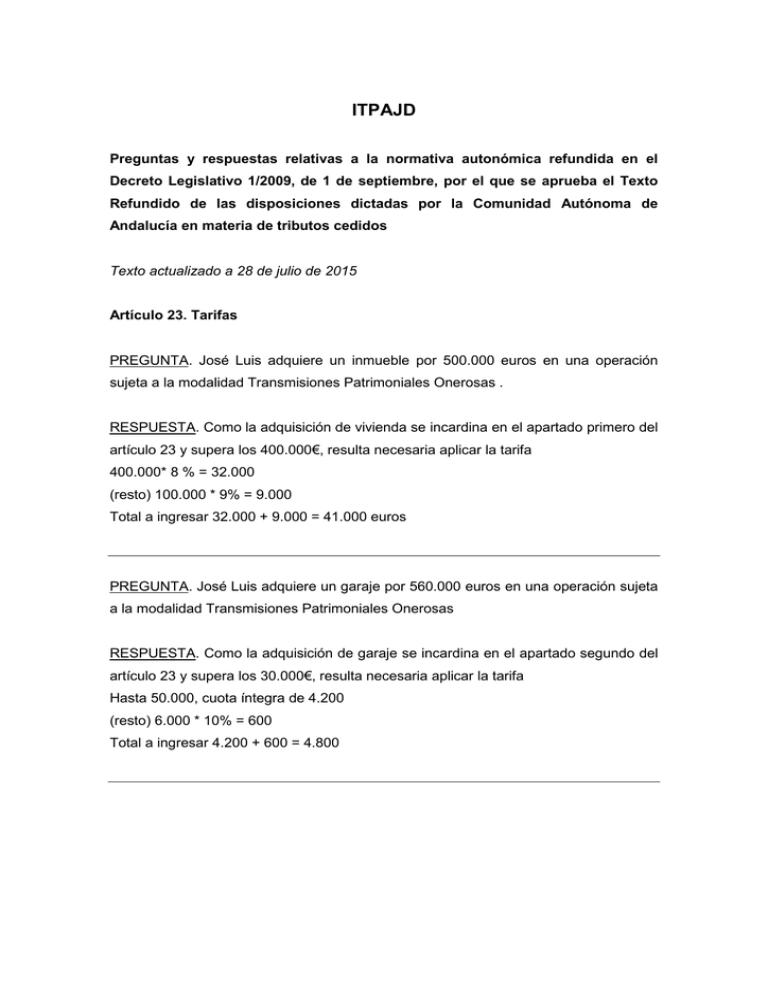

ITPAJD Preguntas y respuestas relativas a la normativa autonómica refundida en el Decreto Legislativo 1/2009, de 1 de septiembre, por el que se aprueba el Texto Refundido de las disposiciones dictadas por la Comunidad Autónoma de Andalucía en materia de tributos cedidos Texto actualizado a 28 de julio de 2015 Artículo 23. Tarifas PREGUNTA. José Luis adquiere un inmueble por 500.000 euros en una operación sujeta a la modalidad Transmisiones Patrimoniales Onerosas . RESPUESTA. Como la adquisición de vivienda se incardina en el apartado primero del artículo 23 y supera los 400.000€, resulta necesaria aplicar la tarifa 400.000* 8 % = 32.000 (resto) 100.000 * 9% = 9.000 Total a ingresar 32.000 + 9.000 = 41.000 euros PREGUNTA. José Luis adquiere un garaje por 560.000 euros en una operación sujeta a la modalidad Transmisiones Patrimoniales Onerosas RESPUESTA. Como la adquisición de garaje se incardina en el apartado segundo del artículo 23 y supera los 30.000€, resulta necesaria aplicar la tarifa Hasta 50.000, cuota íntegra de 4.200 (resto) 6.000 * 10% = 600 Total a ingresar 4.200 + 600 = 4.800 Artículo 24. Tipo de gravamen reducido para promover una política social de vivienda. PREGUNTA. Ana, de 32 años de edad, adquirió una vivienda por 125.000 euros en una operación sujeta a Transmisiones Patrimoniales Onerosas. No obstante, tras comprobación administrativa, se determina que el bien se debió valorar en 140.000 euros. RESPUESTA. Cuando Ana realizó su autoliquidación, aplicó el tipo reducido del 3,5%. Por tanto, ingresaría 4.375 euros. No obstante, tras comprobación administrativa se determina que el valor del bien está por encima de los 130.000 euros, no procediendo así el tipo reducido. La liquidación debió ser 140.000 * 8% = 11.200 euros PREGUNTA. Pareja de hecho de 40 años e inscrita en el Registro donde ambos tienen discapacidad (25% y 50% respectivamente) que adquieren una vivienda por 150.000 euros. ¿Cuál es el tipo aplicable? RESPUESTA. Como uno de ellos supera el 33% de discapacidad (artículo 3 del TR) tienen derecho a la aplicación del tipo reducido al no superar el inmueble los 180.000 euros. El requisito de la edad es irrelevante cuando uno de los adquirentes supera el 33% de discapacidad. 150.000 * 3,5% = 5.250 euros Artículo 25. Tipo de gravamen reducido para la adquisición de viviendas para su reventa por profesionales inmobiliarios. PREGUNTA. Se compra un inmueble con intención de demolerlo, construirlo y realizar una obra nueva y división horizontal como apartamentos. ¿Procedería la aplicación del tipo reducido? RESPUESTA. No, ya que la norma exige que las operaciones tributen por la modalidad Transmisiones Patrimoniales Onerosas y no por IVA, como parece ser el caso planteado. PREGUNTA. Un profesional inmobiliario compra una vivienda para dedicarla a alquilarla. A los 4 años, se la vende al inquilino Esta posterior enajenación ¿tributaría al 2%? RESPUESTA. No. Además de los distintos requisitos exigidos por la norma (constatación en escritura pública, activo circulante, etc) el tipo reducido se concibe con idea de revitalizar el mercado inmobiliario. Por tanto, esta concreta medida intenta fomentar la reventa por profesionales, no el alquiler de viviendas, que tiene sus propios y distintos incentivos fiscales. PREGUNTA. ¿Puede aplicarse el tipo reducido una sociedad? RESPUESTA. Sí. La norma se refiere a personas físicas o jurídicas, por lo que siempre que se cumplan el global de los requisitos establecidos, podrá aplicarse la reducción Artículo 25 ter. Tipo de gravamen incrementado para las transmisiones patrimoniales onerosas de determinados bienes muebles. PREGUNTA. A efectos de la aplicación del tipo incrementado en transmisiones de vehículos ¿tiene incidencia su antigüedad? RESPUESTA. No. A estos efectos, lo único que se tiene en cuenta son los caballos de potencia fiscal que refleje la ficha técnica del mismo, con independencia de otros parámetros. Artículo 25 quater. Bonificaciones de la cuota tributaria en la constitución y ejercicio de opción a compra en contratos de arrendamiento vinculados a determinadas operaciones de dación en pago. PREGUNTA. Una persona entrega al banco su vivienda en dación en pago, liquidando así la hipoteca que tenía pendiente sobre la misma. No obstante, llega al acuerdo de seguir viviendo en ella en régimen de alquiler con opción a compra. ¿La constitución de la opción de compra tributaría? ¿Y el ejercicio de la misma? RESPUESTA. En el caso planteado, tanto la constitución de la opción de compra en el contrato de alquiler como el ejercicio de la misma en un momento posterior, están bonificadas al 100% de tributación. PREGUNTA. Una persona entrega al banco su vivienda en dación en pago, liquidando así la hipoteca que tenía pendiente sobre la misma. No obstante, llega al acuerdo de seguir viviendo en ella en régimen de alquiler con opción a compra. ¿Qué ocurre si finalmente no se ejercita la opción de compra? ¿Debe proceder a ingresar las cantidades bonificadas por la constitución de la opción de compra? RESPUESTA. No. Son dos figuras distintas, en momentos temporales diferentes y no interconectadas entre sí a los efectos ahora cuestionados. El apartado a) establece la bonificación del 100% en los contratos donde se incluye la opción de compra, dejando sin tributar la mencionada figura jurídica. Si, con el paso del tiempo dicha operación finalmente se lleva a cabo, también se bonifica al 100% el ejercicio. Pero la no realización, no implica que se deba hacer en ese momento la liquidación que en su día quedo bonificada. Artículo 26. Tipo de gravamen general para los documentos notariales PREGUNTA. Un inmueble valorado en 200.000 euros de nueva construcción situado en Almería, ¿a qué tipo tributa como regla general? RESPUESTA. Las primeras entregas de viviendas se sujetan a IVA y a la modalidad AJD del impuesto. El tipo de gravamen en AJD será el establecido por la normativa general del impuesto salvo que la legislación autonómica haya normado uno específico para los hechos imponibles realizados en su territorio. En este caso, el Texto Refundido autonómico andaluz ha establecido el 1,5% para casos como el del supuesto. Por tanto: 200.000*1,5% = 3.000 euros Artículo 27. Tipo de gravamen reducido para promover una política social de vivienda PREGUNTA. Préstamo hipotecario de 120.000 euros de principal para la adquisición de vivienda habitual cuyo valor real es inferior a 130.000 euros. Al sumarle los demás conceptos en escritura (intereses, costas, etc) la cuantía del préstamo es muy superior. ¿A qué tipo tributa en AJD teniendo en cuenta que el adquirente tiene 24 años? RESPUESTA. El artículo 27 establece que si tanto el valor real del inmueble como el principal del préstamo es inferior a 130.000 euros, resulta aplicable el tipo reducido del 0,3% siempre que el adquirente sea menor de 35 años. PREGUNTA. Préstamo hipotecario de 170.000 euros de principal para la adquisición de vivienda habitual cuyo valor real es inferior a 180.000 euros. Al sumarle los demás conceptos en escritura (intereses, costas, etc) la cuantía del préstamo es muy superior. ¿A qué tipo tributa en AJD teniendo en cuenta que el adquirente es un matrimonio donde uno tiene una discapacidad del 75 %? RESPUESTA. El artículo 27 establece que si tanto el valor real del inmueble como el principal del préstamo es inferior a 180.000 euros, resulta aplicable el tipo reducido del 0,1% siempre que sea adquirido por un discapacitado (si es un matrimonio, que lo sea al menos uno de ellos). Artículo 28. Tipo impositivo reducido par las sociedades de garantía recíproca. PREGUNTA. Operación de préstamo hipotecario donde el sujeto pasivo es una sociedad de garantía recíproca. El préstamo asciende a 200.000 euros. ¿Cuál es el tipo aplicable en AJD? RESPUESTA. El artículo 28 TR establece que procede aplicar el tipo reducido del 1% para este sujeto pasivo, todo ello con independencia de la cuantía del derecho real de garantía. Artículo 29. Tipo impositivo reducido aplicable a las escrituras notariales que formalicen transmisiones de inmuebles en las que se realiza la renuncia a la exención en el Impuesto sobre el Valor Añadido PREGUNTA. Una operación de compra de inmueble entre dos sociedades cumple los requisitos establecidos por la ley del IVA para poder aplicar la renuncia a la exención de la misma. ¿Qué ocurre en ese caso de producirse? RESPUESTA. Las segundas entregas de vivienda están sujetas y exentas de IVA, tributando así por la modalidad “Transmisiones Patrimoniales Onerosas” (TPO) de ITPAJD. No obstante, si se cumplen los requisitos establecidos por la Ley 37/92, reguladora del IVA, se puede renunciar a esa exención por lo que la operación tributaría por IVA y Actos Jurídicos Documentados (AJD) y no por TPO. En estos caso, el AJD sería del 2 %