Intercambio de información tributaria

Anuncio

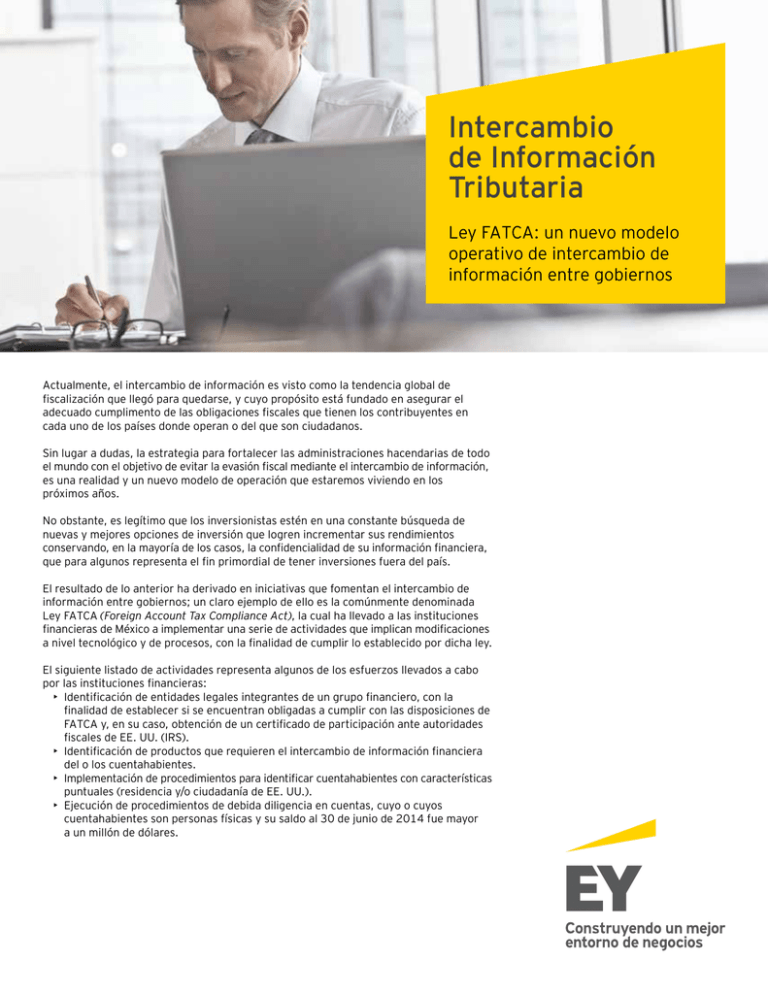

Intercambio de Información Tributaria Ley FATCA: un nuevo modelo operativo de intercambio de información entre gobiernos Actualmente, el intercambio de información es visto como la tendencia global de fiscalización que llegó para quedarse, y cuyo propósito está fundado en asegurar el adecuado cumplimento de las obligaciones fiscales que tienen los contribuyentes en cada uno de los países donde operan o del que son ciudadanos. Sin lugar a dudas, la estrategia para fortalecer las administraciones hacendarias de todo el mundo con el objetivo de evitar la evasión fiscal mediante el intercambio de información, es una realidad y un nuevo modelo de operación que estaremos viviendo en los próximos años. No obstante, es legítimo que los inversionistas estén en una constante búsqueda de nuevas y mejores opciones de inversión que logren incrementar sus rendimientos conservando, en la mayoría de los casos, la confidencialidad de su información financiera, que para algunos representa el fin primordial de tener inversiones fuera del país. El resultado de lo anterior ha derivado en iniciativas que fomentan el intercambio de información entre gobiernos; un claro ejemplo de ello es la comúnmente denominada Ley FATCA (Foreign Account Tax Compliance Act), la cual ha llevado a las instituciones financieras de México a implementar una serie de actividades que implican modificaciones a nivel tecnológico y de procesos, con la finalidad de cumplir lo establecido por dicha ley. El siguiente listado de actividades representa algunos de los esfuerzos llevados a cabo por las instituciones financieras: • Identificación de entidades legales integrantes de un grupo financiero, con la finalidad de establecer si se encuentran obligadas a cumplir con las disposiciones de FATCA y, en su caso, obtención de un certificado de participación ante autoridades fiscales de EE. UU. (IRS). • Identificación de productos que requieren el intercambio de información financiera del o los cuentahabientes. • Implementación de procedimientos para identificar cuentahabientes con características puntuales (residencia y/o ciudadanía de EE. UU.). • Ejecución de procedimientos de debida diligencia en cuentas, cuyo o cuyos cuentahabientes son personas físicas y su saldo al 30 de junio de 2014 fue mayor a un millón de dólares. A continuación, presentamos el detalle de las fechas clave e hitos de cumplimiento FATCA para las instituciones financieras en México. Fecha límite: Actividad: Julio 1, 2014 Procedimiento de contratación de Cuentas Nuevas de Personas Físicas Diciembre 22, 20141 Obtención de número GIIN2 para instituciones de México Enero 1, 2015 Procedimiento de contratación de Cuentas Nuevas de Personas Morales Septiembre 15, 20153 Primer reporte bajo FATCA Junio 30, 2015 Clasificación clientes preexistentes - persona física alto valor Junio 30, 2016 Clasificación clientes preexistentes - persona física bajo valor y personas morales Es importante resaltar que aún existen actividades que las instituciones financieras deben poner en operación para efectos de cumplir satisfactoriamente con FATCA, entre ellas: • Identificar cuentahabientes cuya información deba ser intercambiada en este primer reporte, así como la revisión de dicha información. • Registro de canal primario y alterno de comunicación ante el Servicio de Administración Tributaria (SAT). • Comunicación bilateral satisfactoria con repositorios del SAT. • Esquema de reporte debidamente construido y validado. Este primer esfuerzo de las instituciones financieras es solo el principio de muchos más en un futuro no muy lejano. Lo anterior, debido a la entrada en vigor del Estándar para el Reporte de Información (CRS, por sus siglas en inglés) a partir de 2016. El CRS es un modelo de intercambio de información a través del cual las jurisdicciones obtienen información de instituciones financieras residentes e intercambian anualmente dicha información de forma automática con otras jurisdicciones. Este modelo está conformado por dos componentes: a) CRS, el cual contiene reglas de reporte y diligencia aplicables a entidades financieras; y b) modelo de autoridad competente, el cual comprende reglamentación detallada para el intercambio de información entre jurisdicciones y, a su vez, funciona como instrumento legal para respaldar dicho intercambio. Contactos: Óscar Ortiz Socio Líder Impuestos-FSO +52 (55) 5283-1468 [email protected] Allen Saracho Socio Impuestos-FSO +52 (55) 5283-8411 [email protected] Raúl García Socio Asesoría y Procesos +52 (55) 5283-8449 [email protected] Rodolfo Islas Director Ejecutivo Investigación de Fraudes y Asistencia en Litigios +52 (55) 5283-8613 [email protected] Isabel Strassburger Gerente Impuestos-FSO +52 (55) 5283-1366 [email protected] Se espera que el primer intercambio de información de México con otras jurisdicciones suceda en 2017 y que incluya información de 2016, por lo que las instituciones deberán revisar los impactos en sus procesos de apertura de cuentas, así como la identificación de productos y de personas al amparo de las nuevas reglas. ¿Cómo podemos ayudarlo en EY? • Equipo multidisciplinario. Contamos con equipos que pueden cubrir todas sus necesidades derivadas del cumplimiento con FATCA en materia fiscal, legal, de sistemas, mejora de procedimientos, manejo del cambio, administración de proyectos (PMO), capacitaciones a personal, etcétera. • Metodología eficiente. Brindamos los servicios FATCA por etapas. Con esto nos aseguramos que su institución financiera cumpla con la ley en todos sus aspectos. • Mejora en procesos. FATCA requiere adecuar los procesos de conocimiento del cliente y de reporte. Para ello, y debido a la complejidad de los cambios, el programa de implantación FATCA debe cubrir los siguientes aspectos: • Contar con un gobierno y gestión del programa adecuado. • Definir un modelo de solución acordado por el área de cumplimiento y por las áreas comerciales correspondientes. • Establecer los procesos y requerimientos tecnológicos, con base en el modelo objetivo definido. • Definir un adecuado programa de gestión del cambio, incluyendo la estrategia de capacitación y comunicación. • Análisis de impacto, Implementación y Roll-out. Nuestros servicios de Análisis de impacto incluyen: Análisis de clasificación de entidades legales, Análisis de clasificación de productos, Análisis de procedimientos, Análisis de operaciones con otras instituciones financieras y Análisis de sistemas. Fecha límite para la inclusión de las instituciones financieras en el primer listado emitido por autoridades fiscales de EE. UU. en 2015. Sin embargo, las instituciones financieras pueden obtener su registro en cualquier momento. 2 Número de Identificación de Intermediario Global o Global Intermediary Identification Number. 3 Actualmente, las instituciones financieras se encuentran en el periodo de pruebas de comunicaciones con autoridades 3 fiscales de México. 1 1 Para obtener más información acerca de nuestra organización, visite el sitio www.ey.com/mx CLAVE: IIT 001 © 2015 Mancera S.C. Integrante de Ernst & Young Global Derechos Reservados