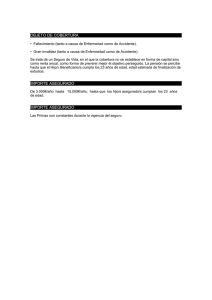

derecho de seguros

Anuncio