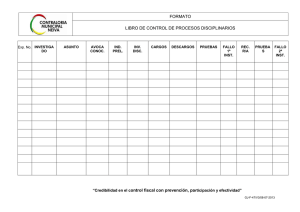

Fallo de Segunda Instancia del Proceso de Responsabilidad Fiscal

Anuncio