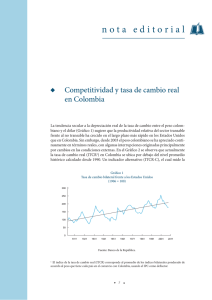

TIPO DE CAMBIO R PLA BIO REAL DE EQUILIBRIO DE LAR

Anuncio