trámite - Servicio de Impuestos Internos

Anuncio

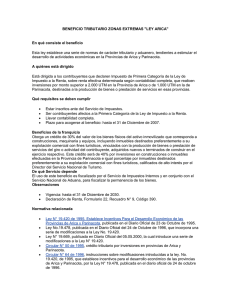

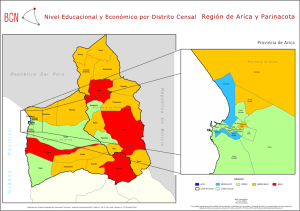

¿Cómo se hace para? ACOGERSE A FRANQUICIAS LEGALES PARA ZONAS EXTREMASLEY ARICA Importante: esta información que entrega el Servicio de Impuestos Internos, es sólo una guía de apoyo para los contribuyentes. Es deber de todo contribuyente leer la normativa vigente del SII. Información vigente a 2015. 1. 2. 3. 4. 5. 6. 7. 8. Descripción del trámite paso a paso ¿A qué se refiere este trámite? ¿Quiénes deben realizar este trámite? ¿Requisitos para acceder al beneficio? Observaciones Normativa relacionada al trámite Preguntas frecuentes del trámite Formularios relacionados 1) Descripción del trámite paso a paso para acogerse a Franquicias legales para zonas extrema Ley Arica. (Ver página 5) 2. ¿A qué se refiere este beneficio? Es un incentivo dirigido a los contribuyentes que declaren Impuesto de Primera Categoría de la Ley de Impuesto a la Renta, sobre renta efectiva determinada según contabilidad completa, que realicen inversiones en la Provincia de Arica o en la de Parinacota, destinadas a la producción de bienes o prestación de servicios en esas provincias, consistente en: 2.1. Un crédito contra el Impuesto de Primera Categoría, equivalente al 30% ó 40%, dependiendo del lugar que se realice la inversión. 2.2. En el caso de inmuebles destinados preferentemente a su explotación comercial con fines turísticos, calificadas por SERNATUR, tendrá una crédito del 40%. 3. ¿Quiénes pueden acceder a este beneficio? A este beneficio pueden acceder todos los contribuyentes de Primera Categoría, que declaren en base renta efectiva determinada según contabilidad completa, que realicen inversiones en la Provincia de Arica o en la de Parinacota, destinadas a la producción de bienes o prestación de servicios en esas provincias. Que realicen inversiones en activos inmovilizados indicados en la normativa legal. El monto de la inversión debe ser por los montos mínimos que la ley determina, dependiendo si se realiza en Arica o Parinacota. Página 1 de 5 Este instructivo ha sido confeccionado de acuerdo con la normativa e instrucciones vigente; las modificaciones posteriores deberán ser consideradas para la aplicación de la información contenida en este documento ¿Cómo se hace para? 4. Requisitos para acceder al beneficio Que el proyecto esté relacionado con inversiones en activo fijo inmovilizado definido en la normativa. Ser contribuyente de Primera Categoría, con contabilidad completa. El monto total de los proyectos de inversión deben ser superior al equivalente a 1.000 UTM si se efectúa en la provincia de Parinacota, y si son realizados en la provincia de Arica deberán ser superior a: o 2008 y 2009: 1.000 UTM. o 2010 : 1.500 UTM o 2011 : 2.000 UTM Dar aviso al SII del crédito que se utilizará en el respectivo Año Tributario, en el Formulario 22, código 390. Plazo para acogerse al beneficio: hasta el 31 de Diciembre de 2011. 5. Observaciones La inversión debe ser sobre bienes del activo fijo inmovilizado nuevos o construidos por el contribuyente. Las inversiones tienen que tener por el plazo mínimo de cinco años. La inversión tiene que ser que para efectos tributarios tengan una vida útil superior o igual a tres años. El contribuyente peticionario no debe tener deuda fiscal. Todas las personas condenadas por la Ley N° 19.366, deberán restituir los beneficios obtenidos. Vigencia: – Desde: 23 de octubre de 1995 – Inversiones: hasta 31 diciembre del 2011 – Recuperación del Crédito: hasta 31 diciembre 2034 Página 2 de 5 ¿Cómo se hace para? 6. Normativa relacionada al beneficio Ley N° 19.420 de 1995. Establece Incentivos Para el Desarrollo Económico de las Provincias de Arica y Parinacota, publicada en el Diario Oficial de 23 de Octubre de 1995. Ley No.19.478, publicada en el Diario Oficial del 24 de octubre de 1996, que incorpora una serie de modificaciones a la Ley No. 19.420. Ley N° 19.669, publicada en Diario Oficial del 05.05.2000, la cual introduce una serie de modificaciones a la Ley N° 19.420. DFL N° 1 del 31 de diciembre 2006, que aprueba el texto refundido, coordinado y sistematizado de la Ley 19.420. Ley N° 20.268, publicada en el Diario Oficial de 24.06.2008 que modifica DFL N° 1 del 31 de diciembre 2006. Ley N° 20.780, publicada en el Diario Oficial de 29.09.2014, sobre Reforma Tributaria que modifica el sistema de tributación de la renta en introduce diversos ajustes en el sistema tributario. Artículo 17 N° 8 de la Ley N° 20.780, que modifica artículo único Ley N° 19.420, de 2001. Circular N° 50 de 1995, crédito tributario por inversiones en provincias de Arica y Parinacota. Circular Nº 51 de 1995, instrucciones industrias acogidas al régimen de Zona Franca del DFL de hacienda N° 341, de 1977, Pueden recuperar los Impuestos del Dl N° 825, de 1974 - en la Forma Prevista en su Art. 36 - que hubieren soportado al utilizar servicios o suministros en los Procesos Industriales de elaboración de mercancías que exporten o reexpidan al extranjero, y en los contratos de arrendamiento con opción de compra, convenidos con la misma finalidad. Circular N° 64 de 1996, instrucciones sobre modificaciones introducidas a la Ley N° 19.420, de 1995, que establece incentivos para el desarrollo económico de las provincias de Arica y Parinacota, por la Ley N° 19.478, publicada en el diario oficial de 24 de octubre de 1996. Circular N° 46 de 2000, instrucciones sobre modificaciones introducidas a la Ley N° 19.420, de 1995, por la Ley N° 19.669, del año 2000. Circular N° 45 de 2008, instrucciones sobre Modificaciones Introducidas a la Ley N° 19.420, de 1995, por la Ley N° 20.268, del Año 2008. Circular N° 55 de 2014, instrucciones sobre la vigencia y transición de las normas contenidas en la Ley N° 20.780. Resolución Nº 6259 de 17 de Septiembre de 1999, instrucciones sobre facturas especiales y guías de despacho especiales para operaciones desde y hacia centros de exportación a que se refiere la Ley Nº 19.420 y, ordena contabilizaciones separadas. Página 3 de 5 ¿Cómo se hace para? Resolución N°47 de 2013, imparte instrucciones para acogerse al régimen de recuperación de los impuestos del Decreto Ley N° 825, de 1974, por las ventas de mercancías de su propia producción que hagan a la zona franca a que se refiere el artículo 27 de la Ley N° 19.420, de 1995. Resolución N°52 de 2013, establece la forma y plazo en que deben presentar la Declaración Jurada para acogerse al beneficio de suspensión de los pagos provisionales mensuales obligatorios, establecido por el artículo 1° bis de la Ley N°19.420 de 1995, y por el artículo 1° bis de la Ley 19.606, de 1999, los contribuyentes que efectúen inversiones al amparo de dichas leyes. 7. Preguntas frecuentes del trámite Si desea mayor información, seleccione las preguntas frecuentes del trámite. Además puede consultar la sección Actividades sujetas a regímenes especiales y franquicias y el Administrador de Contenido Normativo disponible en sii.cl. 8. Formularios relacionados con la declaración y solicitud del beneficio El Formulario 22, recuadro N° 3, código 815, monto inversión Ley Arica, y recuadro N° 7, código 390, monto crédito por inversiones Ley Arica. Página 4 de 5 ¿Cómo se hace para? DESCRIPCIÓN PASO A PASO ACOGERSE A FRANQUICIAS LEGALES PARA ZONAS EXTREMAS-LEY ARICA Efectuar inversiones en la Provincia de Arica o en la de Parinacota, destinadas a la producción de bienes o prestación de servicios en esas provincias. Tener la calidad de contribuyentes que declaren el impuesto de Primera Categoría de la Ley de Impuesto a la Renta sobre la renta efectiva determinada según contabilidad completa, Contribuyente deberá informar al Servicio de Impuestos Internos, el monto total de la inversión realizada con derecho al crédito. Dicho procedimiento deberá ser efectuado en la primera declaración anual del impuesto a la renta que debe formular por el año comercial en que adquirió o terminó de construir el bien o dio término al proyecto. Contribuyente debe cumplir con los antecedentes, requisitos y obligaciones para acceder y mantener el derecho al beneficio tributario establecido en la Ley del ramo. Página 5 de 5