2005002779 - Superintendencia Financiera de Colombia

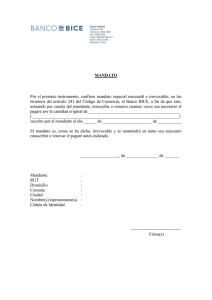

Anuncio

SERVICIOS FINANCIEROS – ESTABLECIMIENTOS DE CRÉDITO Concepto 2005002779 – 003 del 14 de febrero de 2006 Síntesis: Los establecimientos de crédito se encuentran autorizados para prestar servicios y operaciones de recaudo y transferencia de sumas a favor de terceros y actuar como agentes de transferencias. «(…) doy respuesta a su comunicación radicada con el número indicado al rubro mediante la cual formula la siguiente consulta: “¿Puede un banco, según las normas existentes, prestar el servicio de recaudo a un cliente (cuyos servicios se relacionan con actividades diferentes a las indicadas en la circular externa 4 de 2000), transfiriendo los dineros recaudados a cuentas contables del banco para posteriormente (el mismo día o al día siguiente de su recaudo) transferir lo recaudado a cuentas corrientes o de ahorro abiertas por el cliente en otras entidades financieras? “En caso de no poder, ¿puede el banco prestar tal servicio de recaudo obrando como agente de transferencia y por ende como mandatario de las personas que son usuarios de los servicios que presta el cliente, quienes le encomendarían la gestión de pagar sus facturas al cliente?. En este supuesto, el banco previamente tendría celebrado un formato de contrato de mandato para actuar como agente de transferencia”. Al respecto sea lo primero recordar que el artículo 118 del Estatuto Orgánico del Sistema Financiero prevé como una excepción a la prohibición general de prestar servicios fiduciarios por parte de los establecimientos de crédito, la de celebrar “operaciones de recaudo y transferencia de fondos que sean complementarias o vinculadas a sus actividades o cuando obren como agentes de transferencia y registro de valores o como depositarios”. En el mismo sentido, el literal j) del artículo 7 del citado estatuto autoriza en forma expresa a los establecimientos bancarios para “Obrar como agentes de transferencia de cualquier persona y en tal carácter recibir y entregar dinero, traspasar, registrar y refrendar títulos de acciones, bonos u otras constancias de deudas”. De acuerdo con la anterior normativa se advierte que los establecimientos bancarios cuentan con autorización legal no sólo para celebrar operaciones de recaudo y transferencia de recursos, sino para obrar como agentes de transferencia de cualquier persona y, en tal carácter, recibir y entregar dinero de sus clientes. En esta medida es claro que dentro de la gama de actividades permitidas por la ley a los bancos se encuentran los eventos planteados en su comunicación, esto es, tanto la posibilidad de llevar a cabo operaciones de recaudo de sumas de dinero en favor de un tercero (cliente), como la de actuar como agente de transferencia de recursos de cualquier persona para recibir y entregar dinero conforme al mandato encomendado. A este respecto debe destacarse que la legislación financiera actualmente vigente permite no solo la realización de la actividad tradicional bancaria, esto es, la intermediación financiera, sino el ofrecimiento de servicios y productos diferentes como los que venimos comentando. En este sentido, la doctrina nacional al referirse al servicio de recaudo y transferencia de sumas de dinero ha señalado: “…la tendencia de la banca moderna fue ir transformando su actividad meramente intermediadora por una de prestación de servicios y en ella de manera masiva, una intermediación en cobros y pagos, soportada fundamentalmente en las nociones del contrato de mandato y que, desde el punto de vista técnico, se traduce en la transferencia electrónica de fondos de manera masiva. “Naturalmente es campo absolutamente abonado para la utilización de estos nuevos sistemas, y permite hacerlo por una de dos vías. Porque el destinatario de los pagos autorice al banco para recibir en su cuenta, los que realicen terceros, (…) o porque el cliente autorice a su banco para realizar pagos a terceros con débito en su cuenta (…)” 1. Ahora bien, tal como lo anota el tratadista en cita “(…) en general en todos los ejemplos, en que al banco se le encomiende la realización de un negocio jurídico por parte de su cliente, bien que implique intermediación en los pagos, ya en los cobros, ora que no se refiera a ninguno de los dos, tendremos que el mismo podrá ser explicado, en principio, a la luz de las disposiciones generales del contrato del mandato mercantil”2. Así, se considera que la prestación de las operaciones y servicios antes anotados deben fundamentarse y realizarse conforme a los términos del contrato de mandato que para tal efecto celebre la entidad financiera con su cliente, atendiendo en todo caso la instrucción contable que regula la prestación de este tipo de servicios que más adelante se explica. Sin perder de vista las anteriores precisiones conviene recordar que por medio del artículo 26 de la Ley 510 de 1999 se adicionó y modificó el artículo 299 del Estatuto Orgánico del Sistema Financiero el cual regula lo relacionado con los bienes que integran la masa de liquidación de las entidades objeto de liquidación forzosa administrativa y los que se excluyen de la misma. Valga destacar que a través del parágrafo que se adicionó a la norma, se reguló exclusivamente la contabilización de las sumas objeto de recaudo que llevaban a cabo los establecimientos de crédito en desarrollo de las operaciones autorizadas por la ley y a que nos referimos con anterioridad. En efecto, señala el parágrafo en mención que “No harán parte del balance de los establecimientos de crédito y se contabilizarán en cuentas de orden, las sumas recaudadas para terceros, en desarrollo de contratos de mandato, tales como las correspondientes a impuestos, contribuciones y tasas, así como los recaudos realizados por concepto de seguridad social y los pagos de mesadas pensionales, mientras no se trasladen por orden expresa y escrita del mandante de depósitos ordinarios, cuentas de ahorro o inversiones” (se resalta). 1 RODRIGUEZ AZUERO, Sergio, “Contratos Bancarios: su significación en América Latina”, Editorial Legis, 5ª Edición, Bogotá, 2002, pág 205. 2 Obra cit., pág 763. En consecuencia a partir de la vigencia de la norma, se ordenó a los establecimientos de crédito contabilizar en cuentas de orden las sumas recaudadas para terceros en desarrollo de contratos de mandato hasta tanto exista o se de una orden expresa y escrita del mandante para trasladarlos a alguno de los rubros señalados. Ahora bien, de la simple lectura del texto del parágrafo en cita y en especial de la expresión “tales como”, se tiene que la ley señaló a título enunciativo las sumas que podían ser objeto de recaudo; en tal virtud, no resulte acorde con los criterios de hermenéutica jurídica3 interpretar que la ley limitó a los establecimientos de crédito la celebración de los mencionados contratos respecto de los conceptos indicados en la norma. Para dar cumplimiento al parágrafo en estudio, así como al artículo 118 del Estatuto Orgánico del Sistema Financiero4, esta Superintendencia expidió la Circular Externa 004 de 2000 mediante la cual reglamentó el manejo contable que las entidades debían dar a las sumas recaudadas hasta que el mandante ordene su traslado a alguno de los destinos indicados en el artículo en estudio. Para ello se modificó el Plan Único de Cuentas para el Sector Financiero creando la cuenta 72170 “Servicios Bancarios de Recaudo” cuya descripción es la siguiente: “Registra las obligaciones originadas por el servicio de recaudo de impuestos, de servicios públicos, seguridad social, y mesadas pensionales y otros servicios de recaudo prestados por la entidad, en desarrollo de contratos de mandato, de acuerdo con lo establecido en el parágrafo del artículo 26 de la Ley 510 de 1999, en concordancia con el artículo 118 del E.O.S.F. “Los valores registrados se cancelaran una vez el mandante solicite el traslado de los valores depósitos ordinarios, cuentas de ahorro o inversiones, mediante orden expresa y escrita”. (se resalta). Como se lee, la descripción de la cuenta además de reiterar el contenido del parágrafo, hace expresa referencia al recaudo de los servicios públicos y consagra claramente la posibilidad de registrar “otros servicios de recaudo prestados por la entidad”. La cuenta en mención se compone además de distintas subcuentas según las sumas objeto de recaudo de que se trate5, y trae una última denominada “Otros” en la cual se deben registrar aquellas sumas 3 De acuerdo con el principio de interpretación de las leyes consagrado en el artículo 27 del Código Civil cuando el sentido de la ley sea claro, no se desatenderá su tenor literal so pretexto de consultar su espíritu. 4 El numeral 1 del citado artículo prohíbe a partir de la vigencia de la Ley 45 de 1990 a los establecimientos de crédito la prestación de servicios fiduciarios salvo cuando se trate de operaciones de recaudo y transferencia de fondos complementarias o vinculadas a sus actividades o cuando obren como agentes de transferencia y registro de valores o como depositarios. 5 Las siguientes son las subcuentas que la componen: 7217005 Impuestos sobre las ventas; 7217010 Impuesto de Renta y Complementarios; 7217015 Impuesto de Timbre; 7217020 Retención en la Fuente; 7217025 Impuesto Predial; 7217030 Impuesto de Industria y Comercio, 7217035 Servicios Públicos; 7217040 Seguro de Depósito; 7217045 Impuesto de Turismo; 7217050 Impuesto de Vehículos; 7217055 Seguridad Social; 7217060 Mesadas Pensionales; y 7217095 Otros. recaudadas por los establecimientos de crédito en desarrollo de contratos de mandato que correspondan a conceptos diferentes a los definidos en las respectivas subcuentas. Posteriormente y con ocasión de la expedición del Decreto 563 de 20006, se expidió la Circular Externa 028 de 2000 la cual repite lo señalado en el decreto en punto a que la resolución, convenio o contrato mediante la cual se autoriza el recaudo de los impuestos, constituye la orden expresa y escrita del mandante para efectos de trasladar el monto recaudado y contabilizado en cuentas de orden, “al código 259570 - Cuentas por Pagar Diversas, Recaudos Realizados”. Así mismo, aclara la circular que respecto de las demás sumas recaudadas a favor de terceros, deberán contabilizarse en las cuentas de orden fiduciarias creadas para el efecto, a menos que exista orden expresa y escrita del mandante para trasladarlas a cuentas de balance. Con base en las consideraciones expuestas, se concluye que los establecimientos de crédito se encuentran legalmente autorizados para llevar a cabo servicios y operaciones de recaudo y transferencia de cualquier clase de sumas a favor de un tercero o para actuar como agente de transferencia de cualquier persona. No sobra advertir que la contabilización de las sumas recaudadas en desarrollo de los contratos de mandato que celebren los establecimientos de crédito para prestar los mencionados servicios, deberá atender las instrucciones vigentes que atrás se comentaron, esto es, contabilizarse en las cuentas de orden fiduciarias creadas para el efecto hasta tanto exista la orden expresa y escrita del mandante para llevar a cabo su traslado a cuentas de balance tales como cuentas de depósito, de ahorro o inversiones del mandante, ya sea de la misma entidad financiera o de otra. Por otro lado es necesario aclarar que mediante la Circular Externa 018 de 2001 por la cual se impartieron instrucciones en relación con el Gravamen a los Movimientos Financieros, esta Entidad calificó “como práctica no autorizada la realización de transacciones y por ende la disposición de recursos acudiendo a la utilización de códigos contables que han sido definidos para propósitos diferentes al registro de operaciones relacionadas con la captación de recursos del público (…) así como cualquier otra práctica realizada con el fin de evadir el recaudo y pago del tributo”. Así, lo que se busca con la instrucción citada es evitar que las entidades incurran en prácticas contables para evadir la causación y pago del mencionado impuesto, situación ésta en esencia diferente a la prestación de los servicios de recaudo o transferencia en los términos anotados, pues como ya se indicó, es la ley la que autoriza en forma expresa la 6 Por medio del citado decreto se dictaron disposiciones en materia de recaudo de impuestos, reglamentándose cuál es el documento o acto administrativo que constituye la orden expresa y escrita del mandante para efectos de trasladar las sumas recaudadas por concepto de impuestos, anticipos, retenciones, sanciones e intereses. Además, se aclara cuándo se puede revocar dicha orden, las consecuencias de la revocatoria y los eventos en los cuales se entiende revocado automáticamente el mandato. celebración de dichas operaciones atendiendo la contabilización ordenada por la ley e instruida por este Organismo de Control. Entonces, la práctica no autorizada se presenta cuando se utilizan códigos contables definidos para propósitos diferentes como el ejemplo que trae la circular7, más no cuando en desarrollo de los contratos de mandato autorizados por la ley para prestar los servicios mencionados, el establecimiento de crédito atendiendo la ley y las instrucciones contables vigentes, lleva a cabo el registro de las sumas recaudadas a favor de un cliente en las cuentas de orden fiduciarias establecidas para ello en el Plan Unico de Cuentas (Res. 3600 de 1988) hasta cuando exista la orden expresa y escrita del mandante que disponga su traslado.» 7 La Circular Externa 018 de 2001 señala a título de ejemplo como práctica no autorizada “la utilización de diferentes cuentas del pasivo para el registro de movimientos propios de una cuenta corriente o de ahorros”.