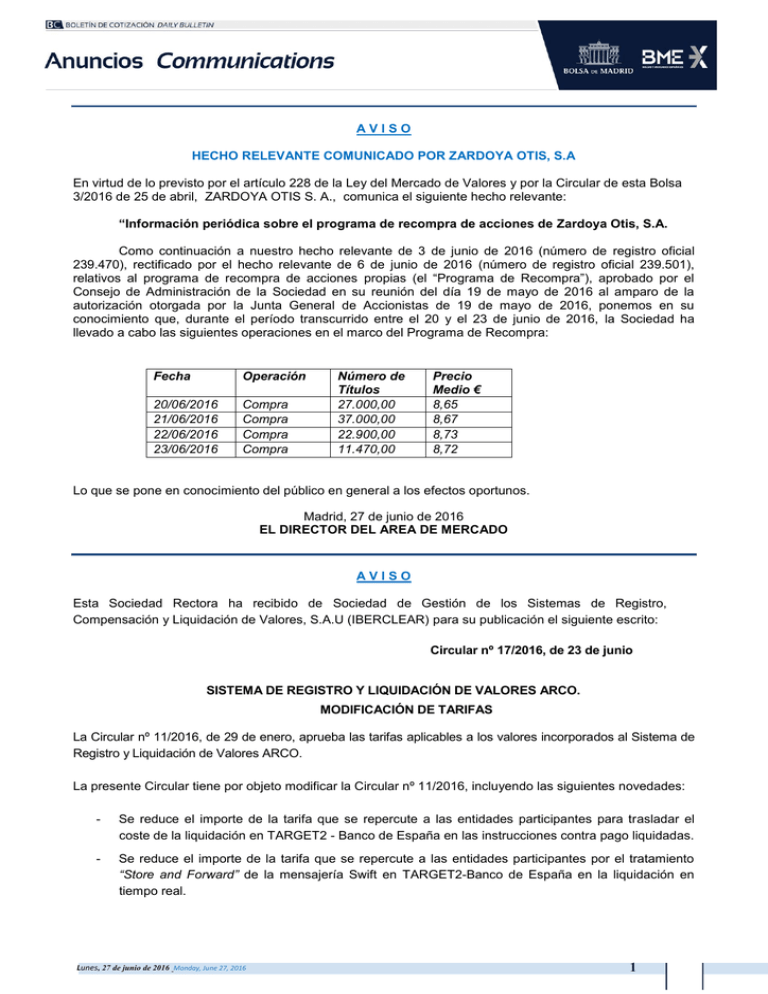

AVISO HECHO RELEVANTE COMUNICADO POR ZARDOYA OTIS

Anuncio