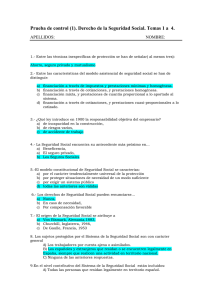

La Articulación de un Sistema de Seguridad Social

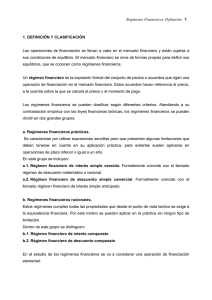

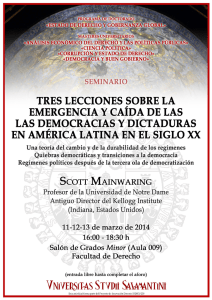

Anuncio