MAF (MC) – Teoría de los Contratos Financieros Derivados

Anuncio

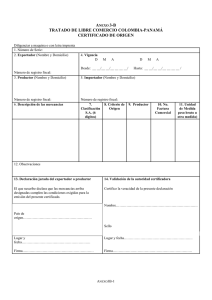

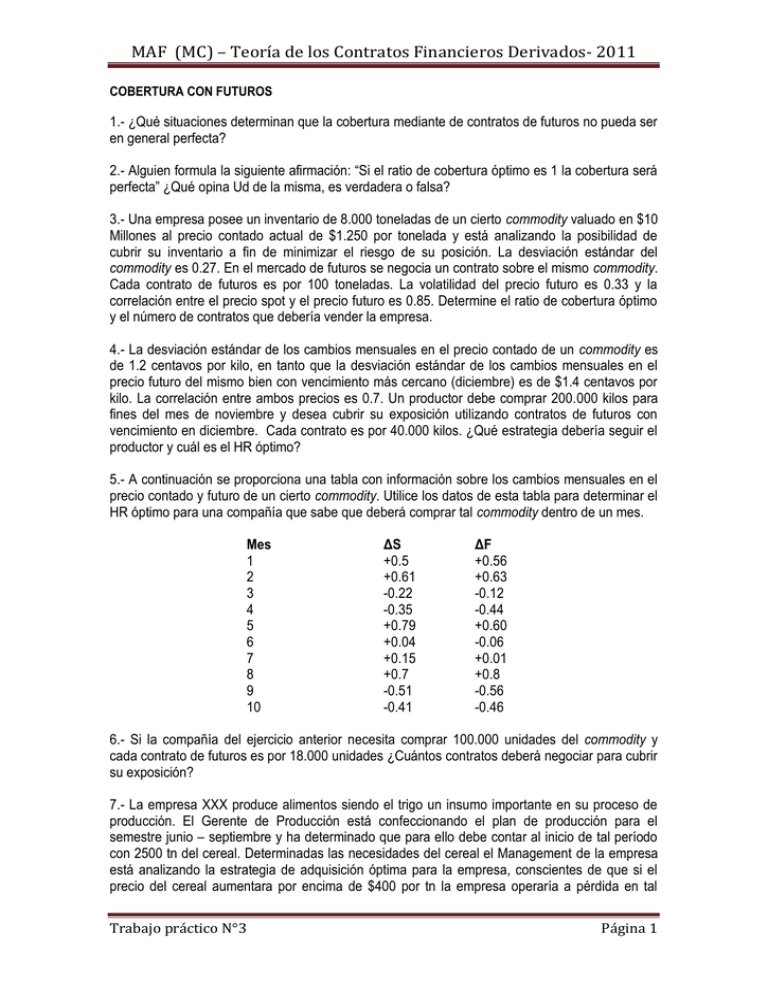

MAF (MC) – Teoría de los Contratos Financieros Derivados- 2011 COBERTURA CON FUTUROS 1.- ¿Qué situaciones determinan que la cobertura mediante de contratos de futuros no pueda ser en general perfecta? 2.- Alguien formula la siguiente afirmación: “Si el ratio de cobertura óptimo es 1 la cobertura será perfecta” ¿Qué opina Ud de la misma, es verdadera o falsa? 3.- Una empresa posee un inventario de 8.000 toneladas de un cierto commodity valuado en $10 Millones al precio contado actual de $1.250 por tonelada y está analizando la posibilidad de cubrir su inventario a fin de minimizar el riesgo de su posición. La desviación estándar del commodity es 0.27. En el mercado de futuros se negocia un contrato sobre el mismo commodity. Cada contrato de futuros es por 100 toneladas. La volatilidad del precio futuro es 0.33 y la correlación entre el precio spot y el precio futuro es 0.85. Determine el ratio de cobertura óptimo y el número de contratos que debería vender la empresa. 4.- La desviación estándar de los cambios mensuales en el precio contado de un commodity es de 1.2 centavos por kilo, en tanto que la desviación estándar de los cambios mensuales en el precio futuro del mismo bien con vencimiento más cercano (diciembre) es de $1.4 centavos por kilo. La correlación entre ambos precios es 0.7. Un productor debe comprar 200.000 kilos para fines del mes de noviembre y desea cubrir su exposición utilizando contratos de futuros con vencimiento en diciembre. Cada contrato es por 40.000 kilos. ¿Qué estrategia debería seguir el productor y cuál es el HR óptimo? 5.- A continuación se proporciona una tabla con información sobre los cambios mensuales en el precio contado y futuro de un cierto commodity. Utilice los datos de esta tabla para determinar el HR óptimo para una compañía que sabe que deberá comprar tal commodity dentro de un mes. Mes 1 2 3 4 5 6 7 8 9 10 ΔS +0.5 +0.61 -0.22 -0.35 +0.79 +0.04 +0.15 +0.7 -0.51 -0.41 ΔF +0.56 +0.63 -0.12 -0.44 +0.60 -0.06 +0.01 +0.8 -0.56 -0.46 6.- Si la compañía del ejercicio anterior necesita comprar 100.000 unidades del commodity y cada contrato de futuros es por 18.000 unidades ¿Cuántos contratos deberá negociar para cubrir su exposición? 7.- La empresa XXX produce alimentos siendo el trigo un insumo importante en su proceso de producción. El Gerente de Producción está confeccionando el plan de producción para el semestre junio – septiembre y ha determinado que para ello debe contar al inicio de tal período con 2500 tn del cereal. Determinadas las necesidades del cereal el Management de la empresa está analizando la estrategia de adquisición óptima para la empresa, conscientes de que si el precio del cereal aumentara por encima de $400 por tn la empresa operaría a pérdida en tal Trabajo práctico N°3 Página 1 MAF (MC) – Teoría de los Contratos Financieros Derivados- 2011 período. El cereal se negocia a futuro, con vencimiento mayo, a $350 la tn. y cada contrato es por 50tn. a) ¿Qué opciones están abiertas a la empresa para asegurar la rentabilidad de su operación? b) ¿Qué inconvenientes le plantea a la empresa la entrega del cereal por el contrato de futuros? c) Si el precio del cereal al final de mayo fuera $425 la tn ¿Cuál sería el resultado para la empresa si esta tomó la decisión de comprar 50 contratos de futuros? 8.- En proximidad de la cosecha un productor está estimando la producción del campo y observa que esta será mayor a la esperada. Previendo que la situación será similar para los otros productores y frente al temor de un precio demasiado bajo para el cereal el productor está analizando la posibilidad de cubrirse con contratos de futuros. El precio actual del cereal es $250 por tn y el precio futuro es $300 por tn. Cada contrato de futuros es por 50 tn y la producción estimada por el productor es de 600 tn. a) ¿Qué posición debe tomar el productor en contratos de seguros si desea cubrir su exposición? b) Al vencimiento del contrato, y finalización de la cosecha, el precio contado del cereal es $200 por tn. ¿Cuál es el resultado final para el productor? c) Suponga ahora que finalmente la cosecha del productor arrojó un total de 500tn. ¿Cuál habrá sido en este caso el resultado del productor? d) Suponga ahora que al vencimiento del contrato el precio contado fue de $350 y la producción final del productor fue de 500 tn ¿Cuál fue el resultado que obtuvo el productor? e) Explique el resultado del punto anterior ¿Por qué el productor no obtuvo finalmente el precio futuro de $300/tn. 9.- QT tiene un inventario de 1.125.000 litros de un combustible. El gerente financiero de QT ha sugerido que la compañía implemente una estrategia de cobertura para la minimización del riesgo utilizando contratos de futuros (risk-minization hedging). a) Para ello el gerente financiero ha estimado la siguiente relación entre el precio futuro y el precio contado del commodity: S t Ft t ˆ 0.5231 ˆ 0.9217 R 2 0.88 Basándose en tales resultados y teniendo en cuenta que cada contrato de futuros involucra un total de 42.000 litros ¿Cuántos contratos debería negociar la compañía para cubrir su exposición? Trabajo práctico N°3 Página 2 MAF (MC) – Teoría de los Contratos Financieros Derivados- 2011 b) El gerente financiero también estimó la relación existente entre el precio del commodity que posee la compañía y el precio futuro de otro contrato negociado en el mercado obteniendo los siguientes resultados: ˆ 0.7261 ˆ 0.6378 R 2 0.55 Compare este resultado con el del punto anterior e indique qué contrato debería utilizar la empresa para cubrir su exposición. 10.- Una compañía tiene un portafolio valuado en $10 Mill con un beta de 0.8. El S&P está actualmente en 900 puntos. En el mercado se negocian contratos de futuros sobre el índice, cada contrato representa 250 veces el índice. ¿Cómo podría utilizar la compañía el contrato de futuros para cubrir su exposición por los próximos 6 meses? 11.-Utilizando la información del ejercicio anterior ¿Qué posición debería tomar en contratos de futuros para reducir el beta de su cartera a 0.3? 12.- Utilizando la información del ejercicio 10, suponga ahora que el administrador del portafolio tiene expectativas alcistas sobre el S&P y desea incrementar la sensibilidad de su cartera al comportamiento de este portafolio. ¿Cómo podría lograr ello mediante futuros sobre el índice?¿Qué posición debería tomar en futuros sobre el índice para aumentar, por ejemplo, el beta de su cartera a 1.2? 13.- Un fondo de inversión en acciones desea cubrirse frente a una expectativa de mercado bajista. Para ello el fondo ha vendido contratos de futuros sobre el S&P500 siguiendo el procedimiento estándar de estimar el beta del portafolio contra el S&P500 que arrojó un resultado de 1.2 y tomando una posición short en: Valor del Portafolio 1,2 * -----------------------------Valor del índice * 250 ¿Explique por qué esta estrategia podría no ser la que minimice el riesgo para el fondo? Para responder este punto utilice la siguiente información: S&P 500 Index Futures Tamaño del contrato Precio futuro corriente Beta R2 $250* Índice 1110,59 1,30 0,83 DJIA Futures NYSE Composite Index Futures $10*Índice 8715 1,35 0,75 $500*Índice 559,30 1,10 0,90 14.- Un fondo administra una cartera de acciones por un valor de $2.040.000 y desea cubrirla por los próximos tres meses. El índice S&P500 está actualmente en 200 puntos. En el mercado se negocia un contrato de futuros sobre el índice con vencimiento en 4 meses, siendo el precio futuro de 204. Cada contrato de futuros es por 500 veces el índice. El dividend yield del índice es Trabajo práctico N°3 Página 3 MAF (MC) – Teoría de los Contratos Financieros Derivados- 2011 del 4% anual, compuesto continuo y la tasa de interés libre de riesgo es 10% anual. El beta de la cartera medido contra el S&S500 es 1,5. Determine el número de contratos de futuros que debería vender el fondo para cubrir la cartera y evalúe el funcionamiento de la cobertura para los siguientes valores del índice: 180, 190, 200, 210 y 220 al cabo de tres meses. Trabajo práctico N°3 Página 4