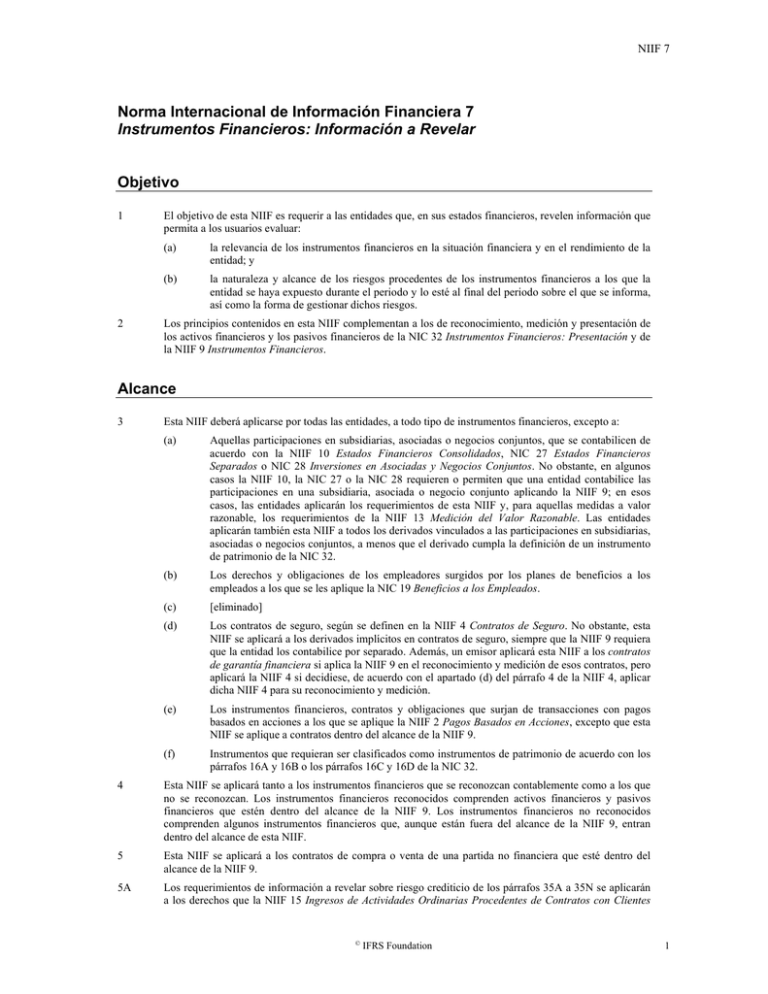

Instrumentos Financieros: Información a Revelar

Anuncio