matemáticas financieras

Anuncio

MBA SE Edición 2007-2008

Código. 84.009

MÓDULO IV

“FINANZAS CORPORATIVAS Y CONTROL

DE GESTIÓN”

“MATEMÁTICAS FINANCIERAS”

GLORIA MONTES

EDICIÓN 2007/2008

ENERO /2008

MBA DE POSTGRADO 07-08

PROFESOR:

D.ª GLORIA MONTES GAYTÓN

Ingeniero Industrial por la Escuela Técnica Superior de Ingenieros

Industriales de Madrid (1982), MBA por el Instituto de Estudios

Financieros (1990)

Diplomada en Mantenimiento de Equipos Industriales por la Escuela de

Organización Industrial (EOI) (1986)

EXPERIENCIA PROFESIONAL:

A lo largo de los últimos quince años, ha desarrollado e impartido cursos

y seminarios en el área de Dirección Económico Financiera para las

empresas: Endesa, Repsol, Mondragón Corporación Cooperativa, Alcatel,

Tabacalera, Grupo INI, Telyco, Industria de Turbo Propulsores (ITP),

SEPI, Dragados y Construcciones, CEPSA, Gas Natural, Agencia EFE;

Gestión de Riesgos para las entidades financieras: Caja Madrid, CAIXA,

BBV, BCH, Caja Laboral, Caja Murcia, Caja de Ahorros de la Inmaculada,

Caja de Ahorros del Mediterráneo. Es, al mismo tiempo, colaboradora

habitual en los programas Master de: ESIC (Dirección Financiera),

ICADE, IADE, EUROFORUM, Escuela de Economía de Madrid,

Organización Industrial (EOI), Escuela de Negocios de Jerez, Instituto de

Directivos.

MATERIA:

MATEMÁTICAS FINANCIERAS

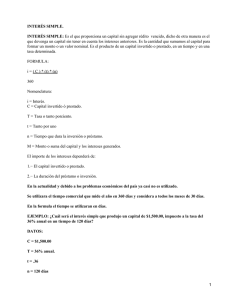

CONCEPTOS BÁSICOS

DE

MATEMÁTICA

FINANCIERA

Autora: Gloria Montes Gaytón

1

1.- Definición de operación financiera

1.1.-Definiciones Básicas

Las Matemáticas Financieras se refieren al cálculo de los factores que conforman el

Mercado Financiero. La existencia de un Mercado viene dada por la presencia de un “bien

escaso”: esto es, el Capital, uno de los recursos básicos de la actividad económica.

Bien es cierto que el Mercado Financiero no se refiere al Capital “per se” sino que incorpora

una dimensión fundamental: el tiempo. En realidad lo importante del Capital, del dinero es

que este se pueda mover en el tiempo y que podamos hallar su valor en distintos momentos.

Se define el capital Financiero como la medida de cualquier activo real o financiero

expresado por su cuantía y por su vencimiento o momento de disponibilidad.

De este modo podemos definir operación financiera como toda acción por la que se produce

un intercambio de capitales de vencimientos no simultáneos. Los elementos que intervienen

en una operación financiera son:

Principal: al conjunto de capitales que se compromete a entregar la persona que inicia

la operación.

Contraprestación: compromiso total que adquiere la persona que inicia la operación en

calidad de deudor.

Origen de la operación: momento de tiempo en que vence el primer capital.

Final de la operación: se corresponde con el vencimiento del último de los capitales

que se intercambian.

Duración de la operación: es el tiempo que media entre el origen y el final de la

operación.

Toda operación financiera lleva implícita la existencia de una equivalencia entre el valor

financiero de los intercambios, respecto de un punto de referencia.

La clasificación utilizada para el estudio de las operaciones financieras deriva de la ley

financiera que se utilice para la valoración de los capitales:

a)

b)

Operaciones financieras simples.

Operaciones financieras compuestas.

1.2.-Operaciones financieras simples

En estas operaciones se utilizan leyes financieras simples. Son leyes financieras sumativas

en las que los intereses que se generan a lo largo de un período dado, no se agregan al

Capital para el cálculo de los intereses del siguiente periodo.

Las operaciones que utilizan este tipo de leyes financieras son:

Capitalización simple

Descuento simple

Descuento comercial

2

1.3.-Operaciones financieras compuestas

Son operaciones que utilizan leyes financieras compuestas, es decir acumulativas, en las que

los intereses se incorporan al principal para el cálculo de los intereses del periodo

siguiente.

Las operaciones que utilizan este tipo de leyes financieras son:

Constitución de capitales

Amortización o préstamo de capitales

La característica fundamental de la capitalización simple es: Los intereses que se generan a

lo largo de un período de tiempo dado no se agregan al Capital para el cálculo de los

intereses del siguiente periodo. Una consecuencia elemental es que los intereses generados

en cada uno de los periodos iguales son también iguales. En definitiva, la Ley de

Capitalización Simple no es Acumulativa.

Los intereses son los rendimientos que produce un capital. Estos serán proporcionales al

volumen del capital, a la duración o vencimiento de la inversión y al tipo de interés.

La capitalización simple se utiliza para operaciones con vencimientos cercanos o de “corto

plazo”. Los elementos en que se fundamenta:

C0: es el Capital inicial

n: es el número de períodos que dura la operación.

i: es el tipo de interés anual, el rendimiento que se obtiene por cada unidad

monetaria invertida en un periodo, generalmente un año.

I: es interés total, la suma de los intereses de cada año o de cada período.

Cn : es el capital final. La suma del capital inicial más los intereses.

2.-Operaciones financieras simples: capitalización simple

2.1.-Cálculo de los intereses

I = I1 + I2 + I3 + … + In

En régimen de capitalización simple el interés total es la suma de los intereses de cada

periodo y estos se calculan de la siguiente manera:

I1 = Co * i

para el primer periodo

I2 = Co·* i

para el segundo periodo

I3 = Co·* i

para el tercer periodo

………………………………………………………………………

In = Co·* i

para el n periodo

Por lo tanto I = Co·* i + Co·* i + Co·* i + … + Co·* i = Co·* i·* n

3

Conociendo los valores de Cn y Co, se puede determinar la cuantía de los intereses totales,

despejando de la fórmula Cn = Co + I, de tal forma que los intereses totales serían igual a:

I = Cn - Co

2.2.-Cálculo del capital final

El capital final es la suma del capital inicial más los intereses correspondientes a cada uno

de los períodos, todos ellos iguales entre sí, al final de un periodo de tiempo n.

Cn = Co + I

Dado que el valor del interés total I = Co·* i·* n, sustituyendo se obtiene:

Cn = Co + Co·* i·* n = Co (1+i *·n)

A través de estas dos sencillas fórmulas el resto de los conceptos relacionados con la

capitalización simple son fácilmente accesibles.

2.3.-Cálculo del capital inicial

A partir de la fórmula del capital final:

Cn = Co ( 1 + i·* n ) se despeja Co

Co = Cn / (1 + i *n)

y a partir de la fórmula del interés total I = Co *i*n , se obtiene:

Co = I / i * n

2.4.-Cálculo del tipo de interés

Despejando "i" a partir de la fórmula del Capital final Cn = Co (1 + i *·n), se tiene que:

i = (Cn - Co) / Co·n

A partir de la fórmula del Interés total I = Co * i * n, se obtiene que

i = I / Co·* n

2.5.-Cálculo de la duración de la operación

A partir de la expresión del capital final:

Cn = Co ( 1 + i·* n ), despejando n se tiene que:

n = Cn - Co / Co·* i

En la fórmula del interés total I = Co *·i * n, despejando n, se obtiene la siguiente

expresión:

4

n = I / Co i

3.- Descuento Simple y Descuento Comercial

Matemáticamente, se trata de la operación inversa a la capitalización simple. El interés

anticipado, o de descuento, es una operación financiera consistente en la sustitución de un

capital futuro por otro con vencimiento presente.

El tipo de interés (en la capitalización) y el tipo de interés anticipado (en el descuento) no

son iguales. Responden al mismo principio financiero (valoración de capitales en el tiempo)

pero difieren en cuanto al momento del tiempo en que se hacen líquidos: uno está al final y

otro al principio del periodo.

Con un tipo de interés del 10% no es lo mismo recibir 0,1 € por cada euro invertido al

principio que al final del periodo de que se trate.

Sea ia el tipo de interés unitario anticipado para un capital prestado de 10 euros; la

cantidad recibida por el prestatario será 10 - ia, y devolverá el valor del capital prestado al

final de un año de 10 euros.

Denominemos de forma genérica Cn al capital prestado, que es el nominal del préstamo, ya

que es la cuantía que se devuelve al final del periodo de tiempo pactado n, y C0 a la cantidad

recibida por el prestatario en el momento de concertar la operación, es decir, el efectivo

del préstamo que se recibe.

C0 (efectivo del préstamo) será la diferencia entre el valor nominal del préstamo y sus

intereses.

C0 = Cn - Cn * ia * n

C0 = Cn ( 1 - ia * n )

Para obtener la relación entre el tipo de interés i (pospagable, rentabilidad), y el tipo de

interés de descuento o anticipado ia, se sustituye el valor de C0 en la fórmula de

Capitalización simple.

Cn = C0 (1 + i * n) operando

5

Cn = Cn ( 1 + ia n) ( 1 + i n )

despejando i:

despejando ia:

i = ia /(1 - ia.n)

ia = i /(1 + i * n)

Ejemplo

Para calcular el efectivo que habrá que pagar por la compra de un pagaré de 10.000 € de

valor nominal con vencimiento dentro de un año, si el tipo de interés de descuento es del

3,5% haremos lo siguiente:

C0 = Cn ( 1 - ia * n )

C0 =10.000 (1 – 3,5% * 1) = 9.650 euros

Ejemplo

En el caso de que el vencimiento del pagaré del ejemplo anterior fuera a los 210 días el

efectivo sería el siguiente:

C0 = 10.000 (1 – (3,5% * 210/365)) = 9.800 €

3.1.-Descuento Simple

En el punto anterior se ha visto que, matemáticamente, el descuento simple es la operación

inversa a la de capitalización simple. Esto es, aquella operación financiera consistente en la

sustitución de un capital futuro por otro con vencimiento presente.

En la práctica habitual estas operaciones se deben a la necesidad de los acreedores de

anticipar los cobros pendientes antes del vencimiento de los mismos acudiendo a los

intermediarios financieros. Los intermediarios financieros cobran una cantidad en concepto

de intereses que se descuentan sobre el capital a vencimiento de la operación de que se

trate.

Sean:

Cn = nominal (N) de la operación cuyo cobro se desea anticipar

C0 = efectivo (E) que cobramos anticipadamente.

D = descuento total, el interés I, D = Cn - C0

n = Periodo de tiempo entre el cobro y el vencimiento de la operación que se

descuente.

3.1.1.-Cálculo del Valor Actual

Dado que Cn = C0 (1 + i * n) despejando C0 del capital final se tiene:

C0 = Cn / (1 + i · n)

El descuento es por tanto reversible. Si se descuenta un capital Cn durante un tiempo n a

un tipo i de interés, se obtiene un valor actual C0. Y si este capital descontado C0 se

6

invierte durante ese mismo periodo n y al mismo tipo de interés i nos producirá el mismo

capital final Cn.

3.1.2.-Cálculo del Descuento

I = C0 * i *·n como ya se ha visto anteriormente. De la misma manera los intereses del

efectivo durante el periodo n de tiempo que resta hasta su vencimiento, es lo que se conoce

como el descuento Di, donde

Ds = C0 * i * n

El capital C0 no se conoce, ya que se está descontando Cn el Capital final o nominal. Por ello,

hay que expresar el valor del descuento Di en función de Cn y para ello no hay más que

sustituir el valor C0 en el Descuento.

De modo que:

C0 = Cn / (1 + i * n) con lo que queda:

Ds = Cn · i · n / (1 + i · n)

Ejemplo

Para calcular el Descuento aplicable en un pagaré de 100.000 € de nominal, con vencimiento

a 90 días, si el tomador del título pide un 5% anual, el resultado sería:

Ds = ( 100.000 x ( 5% x ( 90/365 ) ) ) / ( 1 + ( 5% x ( 90/365 ) ) ) = 1.218 €

3.2.-Descuento Comercial

Este caso particular se calcula sobre el Nominal Cn. El Descuento será el precio,, esto es, la

cantidad que se descontará a cada unidad de capital por anticipar su pago una unidad de

tiempo dada.

3.2.1.-Cálculo del Descuento Comercial

Se denomina Dc a los intereses que el Nominal Cn devenga a un tipo de interés i de

descuento durante el periodo n que falta hasta su vencimiento.

Dc = Cn · i · n

El valor inicial C0 es la diferencia entre el Nominal Cn y el Descuento Dc.

C0 = Cn- Cn * i * n

C0 = Cn (1 - i * n)

7

Ejemplo

Para que una empresa sepa cuánto recibirá si descuenta la Letra de Cambio aceptada que le

han dado como pago por sus servicios deberá tener en cuenta lo siguiente:

El nominal de la letra (pongamos que se trata de 100.000 €), el vencimiento (por ejemplo

dentro de 90 días) y el tipo de interés 3,5%.

C0 = Cn ( 1 - i · n )

Luego C0 = 100.000 x (1- (3,5% x 90/365 )) = 99.137 €

4.- Constitución de capitales

La diferencia esencial entre la capitalización compuesta y la simple reside en la acumulación

o no de los intereses para producir con ellos nuevos intereses. En la práctica habitual, se

emplea la Capitalización Simple para operaciones a “corto plazo” (menores o iguales a un

año) y la Compuesta en operaciones a “largo” o cuya duración exceda del año.

4.1.-Definición Capitalización Compuesta

Régimen de Capitalización Compuesta o del Interés compuesto. Se conoce como tal al

proceso mediante el cual los intereses se acumulan al capital para producir conjuntamente

nuevos intereses al final de cada periodo de tiempo. Así sucesivamente, tiene lugar la

capitalización periódica de los intereses. Esto en la práctica se traduce por ejemplo en el

acuerdo entre las partes para que al final de cada período los intereses producidos por un

préstamo en lugar de liquidarse al prestamista se incorporen al capital para que la suma de

ambos produzca intereses en el período siguiente.

Seguiría el siguiente esquema:

Capital al final de un periodo: Capital al inicio + Intereses generados en ese periodo

Recibe el nombre de Capitalización compuesta la operación de prestación múltiple y

contraprestación única con vencimiento posterior. La operación de constitución tiene por

objeto la formación o constitución de un capital mediante la realización de un plan de

ahorro de un plan de inversión.

Elementos fundamentales para el cálculo de la Capitalización Compuesta:

C0 = Capital inicial

n = número de períodos (años generalmente) que dura la operación.

i = Tipo de interés anual, rendimiento por cada unidad monetaria invertida en un

periodo.

I = Interés total, suma de los intereses de cada año o de cada período.

Cn = Capital final. La suma del capital inicial más los intereses.

8

4.2.-Cálculo del Capital final

A)

Operación de constitución de prestación y contraprestación única.

El capital final es la suma del capital inicial más los intereses generados durante el periodo

de vida de la operación financiera.

Es decir, estamos calculando el capital final Cn, sobre un capital inicial C0 a un tipo de

interés anual "i" para "n" períodos.

- Capital al final del primer año: C1 = C0 + (C0·* i) = C0 (1 + i)

- Capital al final del segundo año: C2 = C1 + (C1·* i) = C1·(1+i) = C0·(1+i)·(1+i) = C0·(1+i)2

- Capital al final del tercer año: C3 = C2 + (C2·* i) = C2·(1+i) = C0·(1+i)2·(1+i ) = C0·(1+i)3

- De este modo, al final de n años, el capital final será:

Cn = C0 (1 + i)n

B)

Operación de constitución de prestaciones múltiples y contraprestación única.

El capital final será la suma de todos los términos invertido con los intereses generados por

cada término. El capital final está formado por los términos invertidos a un tipo de interés

anual "i" durante "n" períodos.

- Capital creado hasta 1: C1=a1

- Capital creado hasta 2: C2= C1(1+i)+a2 =a2(1+i)+a3

- Capital creado hasta 3: C3= a1(1+i)2+a2(1+i)+a3

- De este modo, en el periodo n el capital final será:

Cn=a1(1+i)n-1+a2(1+i)n-2+....+an-1(1+i)+an

4.3.-Cálculo de los intereses

A)

En el caso de prestación y contraprestación únicas:

Ya se ha visto que el capital final es la suma del capital inicial más los intereses, de manera

que si se despeja el interés total I:

Cn=C0+ I;

I = Cn- C0

9

Dado que: Cn = C0 (1 + i)n ;

Sustituyendo en I = C0 ( 1 + i )n - C0 y sacando C0 factor común, resulta:

I = C0 [( 1 + i )n - 1]

Ejemplo

Los intereses producidos por un capital de 1.000.000 de € durante diez años al 4.5% anual

de interés compuesto serán;

I = 1.000.000 [(1 + 4.5%)10 – 1]

B) En el caso de una constitución de n términos:

I=a1·in-1+a2·in-2+......+an-1·i+an

4.4.-Cálculo del capital inicial

El cálculo del capital inicial es para el caso de prestación y contraprestación únicas.

Despejando el capital inicial C0 en la fórmula Cn = C0 (1 + i)n queda lo siguiente:

C0 = Cn /(1 + i)n= Cn·(1 + i)-n

Por otro lado también sabemos que: Cn= C0 + I por lo que si despejamos el valor del capital

inicial C0 queda:

C0= Cn - I

Ejemplo

Sea un Capital final de 1.000.000 €; ¿cuál fue el Capital Inicial que lo produjo invertido al

8% durante diez años?

C0= 1.000.000 / (1 + 8%)10

4.5.-Cálculo del tipo de interés

A partir de la expresión: Cn = C0 (1 + i)n

Si se despeja:

10

Ejemplo:

A qué tipo de interés fue invertido un capital de 500.000 € para convertirse en 625.000 €

al cabo de cinco años.

i = (625.000 /500.000)1/5 - 1

4.6.-Cálculo del Periodo de tiempo

Se trata de despejar "n" en la fórmula: Cn = C0 (1 + i )n, tendremos por lo tanto:

Tomando logaritmos para despejar la incógnita, ya que está en la potencia:

log (Cn / C0) =log (1 + i)n

Despejando: n= [log Cn - log C0]/log (1+i)

5.- Préstamos y amortización de capitales

5.1.-Definición de Amortización o Préstamos de Capitales

Los préstamos de capitales es una operación financiera compuesta de prestación única y

contraprestación múltiple con vencimiento posterior (aunque existen otras variantes que se

contemplan más adelante). La operación de amortización de capital tiene por objeto la

disminución de una deuda, mediante la entrega de una sucesión de pagos escalonados en el

tiempo. Generalmente se conciertan entre personas físicas o jurídicas y las Entidades de

Crédito. Es la operación contraria a la constitución.

En esta operación intervienen los siguientes elementos:

- C0: Capital prestado o a amortizar

- as: Términos amortizados que entrega el prestatario para amortizar la deuda

- i: Tipo de interés de la operación

- Cn: Capital prestado valorado al final de la operación

- n: Duración de la operación

5.1.1.-Cálculo de los términos amortizados

Si suponemos que los tipos de interés son constantes y que los términos amortizados son

constantes, el cálculo de los términos se podrá hallar por medio de la igualdad entre

prestación y contraprestación:

11

C0= a (1+i)-1+a(1+i)-2+...+a(1+i)-n

De tal forma que despejando "a":

a = C0/[(1+i)-1+a(1+i)-2+...+a(1+i)-n] = C0 [(1+i)1+a(1+i)2+...+a(1+i)n]

Si suponemos que el préstamo se devuelve en con una sola contraprestación al final de la

operación, se obtiene (a esta operación también se le llama descuento compuesto racional):

C0= a (1+i)-n = Cn (1+i)-n

En este caso el término amortizado sería igual a la totalidad a devolver, es decir al capital

final:

a = Cn = C0 (1+i)n

Ejemplo

Calcular el valor de la cancelación de un préstamo a 15 años de 500.000 €, concedido a un

tipo de interés compuesto del 5% (teniendo en cuenta que la cancelación de la operación

que vence dentro de cinco años será por el nominal más los intereses acumulados hasta el

momento), el resultado sería el siguiente.

Cn = 500.000 (1 + 5%)10 = 814.447.3134 €

5.1.2.-Cálculo de los intereses

Se supone que la contraprestación sea única, es decir se devolverá el capital prestado

mediante una entrega al final de la operación.

Cn = C0 +I ;

I = Cn- C0= Cn - Cn (1+i)-n = Cn (1- (1+i)-n)

o bien: I= Cn- C0= C0 (1+i)n- C0= C0 ((1+i)n-1)

5.1.3.-Cálculo del tipo de interés

Aplicando el mismo procedimiento que en los apartados anteriores, es decir despejando de

la igualdad principal:

5.2.-Descuento compuesto comercial

Para sustituir un capital futuro por otro con vencimiento presente se utiliza la ley

financiera del descuento compuesto, que es la operación inversa a la capitalización

compuesta.

12

Los elementos que debemos considerar para estas operaciones son los siguientes:

Cn = Flujo Nominal o cantidad al vencimiento.

Co = Efectivo o cantidad presente.

D = Descuento total, la diferencia entre el nominal y el efectivo. Los intereses I.

n = El periodo de tiempo transcurrido entre el momento de efectivo y el vencimiento.

d = Tipo de descuento, es el tipo de interés anual que se aplica sobre el valor nominal,

en función del plazo de la operación, para obtener el efectivo de la compra.

i = Tipo de interés anual.

Si se quiere, por ejemplo, cobrar anticipadamente un capital cuyo vencimiento fuera a

producirse dentro de un número determinado de años, la cantidad que recibida sería el

valor actual o valor presente del mismo, ya se obtenga éste por aplicación del tipo de

interés i o ya por el descuento d.

Se llama descuento comercial a los intereses que genera el capital nominal desde el

momento de liquidación de efectivo hasta su propio vencimiento. Por tanto, el cálculo de los

intereses se hace sobre el nominal.

5.2.1.-Cálculo del valor actual

Sea un capital nominal Cn al que se le aplica un tipo de descuento d. El valor actual Co será

por lo tanto:

- El valor del capital disponible al final del año n: Cn

- El valor del capital disponible al final del año n- 1: Cn-1 = Cn - Cn·. d = Cn (1 – d)

- El valor del capital disponible al final del año n-2: Cn-2 = Cn-1- Cn-1·. d = Cn-1 (1 – d);

Cn-2 = Cn (1 -d) (1 -d) = Cn-1 (1 - d )2

- El valor del capital disponible al final del año n-3: Cn-3 = Cn-2 - Cn-2· d = Cn-2 (1 – d);

Cn-3 = Cn ( 1 – d )2 ( 1 – d )= Cn ( 1 - d )3

- Y así, el valor del capital en el origen Co será: Co = Cn (1 - d )n

5.2.2.-Cálculo del descuento

Se trata de los intereses calculados sobre el nominal en función del tiempo que falta hasta

su vencimiento. El descuento total es la diferencia entre el nominal y el efectivo D = Cn–Co.

Como ya conocemos el valor de Co:

Co = Cn (1 – d )n

sustituyendo: D = Cn - Cn ( 1 – d )n = Cn [ 1 - ( 1 – d )n ]

13

5.2.3.-Cálculo del valor nominal

También en este caso se parte de la fórmula Co = Cn (1 - d)n y despejando el nominal Cn se

tiene que:

Cn = Co / (1 - d )n

5.2.4.-Cálculo del tipo de descuento

Una vez más partiremos de la fórmula Co = Cn (1 - d)n y despejamos d:

5.2.5.-Cálculo del tiempo

A partir de la fórmula Co = Cn (1 - d)n , se despeja n:

n= [log Co - log Cn]/ log (1-d)z

5.3.-Métodos de amortización de capitales

- Método de Amortización del Sistema Americano: En este tipo de amortización el

prestatario entrega al prestamista en cada ejercicio tan solo los intereses generados por el

Capital prestado, y en el último periodo entrega los intereses generados en ese periodo y el

Capital prestado.

- Método de Amortización Francés: En este tipo de amortización el prestatario entrega

al prestamista en cada ejercicio una cantidad constante con la que se cubren los intereses

generados y parte del principal a amortizar.

14

- Método de Amortización de cuota de amortización constante: En este tipo de

amortización el prestatario amortiza todos los periodos la misma cantidad de principal y los

intereses generados.

- Método de Amortización con Fondos de Amortización: En este tipo de amortización el

prestatario paga al prestamista los intereses generados por el principal y constituye al

mismo tiempo un fondo con el que devolverá el principal prestado al final de la operación.

- Método de Amortización de Términos variables en Progresión Geométrica: En este

tipo de amortización el prestatario paga el principal por medio de términos en progresión

geométrica creciente o decreciente, de tal forma que la suma financiera de todos los

términos en el momento inicial de la operación es igual al capital prestado.

- Método de Amortización de Términos variables en Progresión Aritmética: Este tipo

de amortización es igual al anterior con la única variedad de que los términos varían en

progresión aritmética creciente o decreciente.

15

6.- Tipos equivalentes

6.1.-Tipos de Interés equivalentes en la Capitalización Compuesta y Amortización

Los tipos equivalentes son aquellos que aplicados a un capital inicial determinado producen

el mismo capital final durante el mismo intervalo de tiempo, aunque se refieran a

diferentes períodos de capitalización.

Para la capitalización simple los tipos proporcionales son equivalentes, pues bien, en el caso

del interés compuesto no es así.

Si m es la frecuencia de capitalización, es decir, el número de veces que durante un período

de tiempo se capitalizan los intereses producidos, para un año se tiene que:

m=2

m=3

m=4

m

Cuando se capitalicen los intereses semestralmente

Cuando se capitalicen los intereses cuatrimestralmente

Cuando se capitalicen los intereses trimestralmente

Cuando se capitalicen los intereses m-esimamente

Por tanto, dado un tipo de interés anual i y una frecuencia m de capitalización, el tipo de

interés equivalente anual se denomina Tasa Anual de Equivalente (TAE).

Ejemplo: Un euro invertido durante un año al tipo de interés i, proporciona un capital final

de (1+i). Ese mismo euro invertido durante el mismo periodo pero con una frecuencia de

capitalización m al tipo im, dará un capital final de (1 + i m )m.

Para que el tipo i sea equivalente a im, los capitales finales por definición han de ser iguales,

por lo que:

(1 + i) = (1 + im)m

Con lo que:

- el tipo de interés efectivo anual (TAE).

TAE = (1 + im)m - 1

6.2.-Equivalencia entre Tipo de interés postpagable y prepagable

En toda operación de Amortización de capitales o Préstamo, los intereses producidos por el

principal pueden pagarse o bien al principio del periodo o bien al final. Según estos

intereses sean abonados en un momento u otro del intervalo se utilizará un tipo de interés

u otro.

Préstamo con intereses postpagables: Si presentamos el esquema correspondiente al pago

de los intereses, la operación quedaría del siguiente modo:

16

Siendo los intereses de cada intervalo los siguientes:

I1=C0·i

I2=C1·i

........

In=Cn-1·i

-

Préstamo con intereses prepagable: En este tipo de amortización los intereses que

se producen un periodo se pagan en el periodo anterior, es decir se anticipan, de tal

modo que el esquema financiero del pago de los intereses sería el siguiente:

Siendo los intereses de cada intervalo los siguientes:

- I*1= C0·i*

- I*2= C1·i*

.........

- I*n= Cn-1·i*

Por otro lado: Is=I*s(1+i), y sustituyendo:

Cs-1·i=Cs-1·i*(1+i)

i=i*(1+i)

i*=i/(1+i)

Dado que: (1+i)=(1+i*),

despejando se obtiene:

i=i*/(1-i*)

17

MBA Postgrado

2007/2008

CONCEPTOS BÁSICOS DE

MATEMÁTICA FINANCIERA

Gloria Montes Gaytón

MÓDULO: DIRECCIÓN FINANCIERA

©: Quedan reservados todos los derechos. (Ley de Propiedad Intelectual del 17 de noviembre de 1987 y Reales Decretos).

MBA 2007-2008

Concepto

Intercambio de capitales con vencimientos no simultáneos

Elementos que intervienen

Principal o capital

Contraprestación

Origen

Final de la operación

Duración de la operación

Estructura de la operación financiera

Conjunto de entradas y salidas

MBA 2007-2008

Cash flow

Pág. 3

Capital : 150.000 €

Interés: 5%

Tiempo: 1 año

Capital final = Capital inicial + Intereses

Intereses: 5% * 150.000 = 7.500 €

Capital final = 150.000 € + 7.500 € = 157.500 €

Capital final = Capital inicial x (1+i)

Capital inicial = Capital final / (1+i)

MBA 2007-2008

Pág. 4

Calcular el interés que generan 500.000 € durante 4 meses a un

tipo de interés del 8%.

Qué es preferible recibir:

♣ Un capital de 50.000 € dentro de 3 meses.

♣ Un capital de 40.000 € dentro de 6 meses

♣ Un capital de 60.000 € dentro de un año.

Considerando que estos importes se pueden invertir al 8%.

MBA 2007-2008

Pág. 5

Capital

Horizonte temporal

Tipo de interés

Valor Actual (VA) =

1-(1+i)-n

i

Calcular el valor actual de una renta anual de 10.000 € pospagable,

durante 5 años a un tipo de interés del 5%.

Calcular el valor actual de una renta anual de 10.000 € prepagable,

durante 5 años a un tipo de interés del 5%.

En caso de que fuera infinita ???

MBA 2007-2008

Suma =

a1 (rn -1)

r -1

Pág. 6

Sea un renta pospagable de 5.000 € semestrales, durante 4 años a un

tipo de interés del 5%.

Calcular: Valor actual y Valor final

Calcular el valor actual de una renta pospagable y variable a un tipo

del 5%.

MBA 2007-2008

Periodo

Capital (€)

1º semestre

1.000

2º semestre

2.000

3º semestre

1.500

4º semestre

3.000

5º semestre

1.000

6º semestre

4.000

Pág. 7

Horizonte temporal (HT): vida útil de la operación

Origen

Final

Entrada del capital

Liquidación de la última cuota

El horizonte Temporal se expresa en los periodos de liquidación

días, semanas, meses, trimestres, semestres….

MBA 2007-2008

Pág. 8

Cash flow de la operación: (entradas – salidas) de la operación

financiera

Entradas en

origen

Salidas en

origen

Salidas en

el HT

MBA 2007-2008

{

{

{

Principal

Apertura, gastos estudio, AJD, otras comisiones

Cuota de principal y los gastos financieros

Pág. 9

Coste Efectivo en el periodo

Coste efectivo anual

Tasa Anual Equivalente

1 + TAE = (1 + Coste periodo liquidación)

(TAE)

Periodos liquidación/año

TAE = (1+coste mensual)12 -1

TAE = (1+coste cuatrimestral)3 -1

TAE = (1+coste trimestral)4 -1

TAE = (1+coste semestral)2 -1

MBA 2007-2008

Pág. 10

MBA 2007-2008

Pág. 11

Inversión

financiera

DEPÓSITO

Se deposita en un banco 5.000 € el día 1 de enero y 5.500 € el 1 de julio.

Al final del año se recibe del banco 12.000 €.

Calcular el interés efectivo de la operación.

MBA 2007-2008

Pág. 12

Financiación

Espontánea

PROVEEDORES

La empresa DISTRIBUIDORA DEL BERGUEDÁ ha pactado a

60 días fecha factura el pago de sus compras. Si dicho pago

lo abona 10 días después de recibir la factura, tiene un

descuento por pronto pago de un 2,5%.

¿Qué interés puede tener acogerse al pago anticipado?

¿Qué coste le representa financiarse hasta el final de las

condiciones básicas?

MBA 2007-2008

Pág. 13

Financiación

negociada

PROVEEDORES: aplazamiento

Las condiciones básicas de pago (CBP) que la empresa PRODUCCIONES

ALONSO, SA tiene con un proveedor de 45 días.

En estos momentos ha propuesto un aplazamiento con dicho proveedor,

dado que no dispone de cash suficiente para liquidar la factura.

El proveedor estaría dispuesto a financiar hasta 90 días, con un recargo

explícito del 2,5%.

¿Qué coste representa esta financiación extraordinaria?

Hablando con su banco, tendría la posibilidad de obtener dinero a un

tipo del 7%.

¿Qué financiación tiene más interés económico?

MBA 2007-2008

Pág. 14

Financiación

negociada

LÍNEA DE CRÉDITO

La empresa COMERCIAL EXTREMEÑA está negociando una póliza de

crédito por un total de 150.000 € a un tipo de interés del 6,5%, con

una comisión de apertura del 1,5% y liquidaciones de intereses por

trimestres vencidos.

¿Qué coste representa dicha operación?

MBA 2007-2008

Pág. 15

Financiación

negociada

PRÉSTAMO con garantía

pignoraticia

La empresa INGENIEROS REUNIDOS, SA está negociando una

operación financiera con el fin de aplicar a una inversión.

Las condiciones propuestas por el banco y que la dirección está dispuesta

a aceptar son las siguientes:

♠ Capital máximo:

300.000 €

♠ Tipo de interés:

6,5%1

♠ Liquidaciones de capital e intereses:

semestral

♠ Comisión apertura:

1,25%

Se condiciona la retención en una cuenta de ahorro el 15% del principal

prestado, el cual sería retribuido al tipo del 2%.

La operación tiene un horizonte de 2 años.

¿Cuál es el coste de la operación?

MBA 2007-2008

Pág. 16

Financiación

negociada

PRÉSTAMO con interés

variable

La empresa EVENTOS, SL, con el fin de dotar de mayores medios, ha

previsto realizar una inversión de 120.000 €. El 30% sería cubierto con

recursos propios y, el resto, financiación bancaria.

Después de la entrevista con el director del banco, se consideran, como

más probables, las condiciones siguientes:

♣ Capital: 70% de la inversión

♣ Tipo de interés: Euribor + 1,50 puntos porcentuales

♣ Plazo de amortización: 4 años

♣ Liquidaciones: mensuales

♣ Comisión de apertura: 1,25%

Euribor: 4,50 (1º año), 4,65% (2º año), 4,80% (3º año), 4,50% (4º año)

¿Qué coste tiene la operación?

MBA 2007-2008

Pág. 17

♦ Matemáticas de las Operaciones Financieras

María Ángeles Gil Luezas

Universidad Nacional de Educación a Distancia

♦ Matemática Financiera

Jesús María Ruiz Amestoy

Centro Formación del Banco de España

MBA 2007-2008

Pág. 18