Informe Económico Quincenal

Anuncio

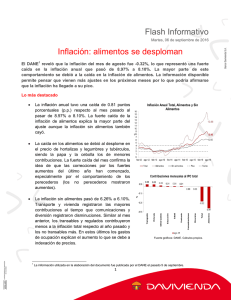

Informe Económico Quincenal Primera Quincena Febrero 2016 Sector Financiero Cartera, Captaciones y Desembolsos del Sistema Financiero El crecimiento de la cartera bruta del sistema financiero continúo desacelerándose, como lo venía haciendo desde mediados de septiembre. Los créditos comerciales pasaron de crecer un 19,9% a finales de noviembre de 2015 a un 17,2% en la última semana de enero de 2016. Por su parte, el incremento en las captaciones siguió repuntando, principalmente, por el crecimiento en las cuentas de ahorro y CDT. En cuanto a las cuentas corrientes, su variación a finales de enero llegó a niveles del -0.2%. Los desembolsos de los establecimientos de crédito continuaron un crecimiento mucho menor a los niveles observados en noviembre de 2015: en la última semana del mes registraron un incremento del 6.1% nominal anual, frente al 8.5% de principios de noviembre. La desaceleración ha sido jalonada por un menor crecimiento de los desembolsos de créditos comerciales, de consumo y para construcción de vivienda. La DTF certificada por el Banco de la República para la semana entre el 15 y el 21 de febrero de 2016 fue 6.18% E.A. y se encuentra levemente por encima de la tasa de intervención (6.00%). Fuente: Banco de la República—Cálculo: Banco Davivienda. Datos al 29 de enero. Fuente: Banco de la República—Cálculo: Banco Davivienda Indicador de seguimiento a la economía (ISE) 8 7,0 7 6 (Variación % anual) 7,5 6,1 6,4 5,4 5 4,2 4 4,0 4,4 4,3 3,8 3,4 3 Actividad Económica 2 El ISE creció 3,4% en noviembre de 2015 frente al 1 mismo mes de 2014, cifra superior a la de octubre 0 3,6 2,5 nov-13 mar-14 jul-14 nov-14 3,5 3,4 3,4 2,8 2,8 3,1 2,6 2,9 3,0 Promedio móvil de cuatro semanas. Página 1 3,4 2,2 mar-15 jul-15 Fuente: Dane—Cálculos Davivienda—Dirección Ejecutiva de Estudios 1 3,1 nov-15 Informe Económico Quincenal Primera Quincena Febrero 2016 pasado (3,1%) y a la de noviembre de 2014 (2,5%). Junto con los meses de marzo y junio esta cifra se convierte en uno de los registros más altos del año y augura un cuarto trimestre con un comportamiento promedio dentro del año pero superior al de los primeros tres trimestres. Percepción de comportamiento de las ventas 23 (Promedio móvil (3) de balance de respuestas*) 21 19 18,0 17 15 13 11 9 7 5 ene-12 sep-12 may-13 ene-14 sep-14 may-15 ene-16 Fuente: Fuente: Fenalco, cálculos Davivienda-Dirección Ejecutiva de Estudios Económicos. *El balance es el resultado de la diferencia entre el porcentaje de respuestas que perciben un mejoramiento en las ventas y el porcentaje de aquellas que perciben empeoramiento El balance en la percepción del comportamiento de las ventas del sector comercio alcanzó un promedio trimestral de 18 en enero de 2016, puntaje inferior en 1,7 puntos al registrado en diciembre del año pasado y 2 puntos por debajo del balance registrado en enero de 2015. A pesar de este comportamiento, es evidente que desde mediados de 2015 el indicador ha mostrado notables síntomas de recuperación y su tendencia de corto plazo sigue siendo creciente en un ambiente en el cual tanto los precios como las tasas de interés crean un escenario complejo para el mejoramiento en las ventas del sector. Con respecto a la percepción de los consumidores, en Índice de Confianza de Consumidor (ICC) 38 28 18 15,7 8 -2 -12 -22 jul-08 ene-10 Fuente: Fedesarrolo. jul-11 ene-13 jul-14 -21,3 ene-16 enero de 2016 la confianza se desplomó a mínimos no vistos desde abril de 2002. El índice de confianza del consumidor llegó a -21,3 en el primer mes del año, dato inferior en 22,4 puntos al de diciembre pasado y cerca de 39 puntos por debajo de lo observado en enero de 2015 (17,9). En 2015 el impacto de la devaluación del peso y la inflación deprimieron la confianza de los consumidores a niveles por debajo de su promedio histórico pero esto sumado al aumento del salario mínimo llevan a que lo registrado en enero siente un nuevo precedente pues ni siquiera en 2009, un año que es el más reciente referente de crisis en la confianza del consumidor, se había presentado un nivel tan bajo en este indicador. Por su parte, las matrículas de vehículos comenzaron Página 2 Informe Económico Quincenal Primera Quincena Febrero 2016 el año con una nueva caída: en enero se matricularon 16.286 vehículos nuevos, lo cual representa una reducción de -21,2% frente a las 21.366 unidades matriculadas en enero del año anterior. Después de una caída del -13,1% en las matrículas durante 2015, este primer registro del año no parece augurar un 2016 mucho más dinámico que 2015 para el sector automotor. Matrículas iniciales de vehículos 42.000 Unidades 30 36.000 20 30.000 10 24.000 0 18.000 16826 -10 12.000 -21.2-20 6.000 -30 0 sep-12 Inflación ene-13 ene-14 may-14 ene-15 may-15 sep-15 Total -40 ene-16 1,29 0,83 Vivienda Alimentos y vivienda siguen siendo los grupos que más impulsan la inflación. Los alimentos tuvieron una desconcertante variación mensual de 2.82% impulsados por los tubérculos y las comidas fuera del hogar, aunque persisten importantes aumentos en todos los subgrupos por El Niño y la depreciación. En vivienda, los arrendamientos y los servicios públicos lideraron los aumentos. Otros Gastos 0,20 0,10 0,06 Salud 0,04 Diversión 0,03 Vestuario 0,02 Comunicaciones 0,01 Educación 0,00 0,00 0,20 0,40 0,60 0,80 1,00 1,20 1,40 % Fuente: Dane—cálculos: Banco Davivienda En términos anuales la inflación total pasó de 6.77% a 13 Inflación Anual Total, Alimentos y Sin Alimentos 12,26 12 11 10 9 8 7,45 % 7 6 5,54 5 4 3 2 1 0 jul-11 ene-12 Total jul-12 ene-13 Alimentos jul-13 ene-14 jul-14 Sin alimentos Fuente: Dane—cálculos: Banco Davivienda Página 3 sep-14 Alimentos Transporte 1.46%, 7.79% en términos anuales. sep-13 Contribuciones mensuales al IPC total - Enero que deja la inflación anual en 7.45%. El dato fue superior a lo esperado por el mercado por lo que las expectativas de inflación se han ajustado al alza. Para febrero nuestro primer estimativo de inflación es may-13 Fuente: RUNT; cálculos Davivienda - Dirección Ejecutiva de Estudios Eco- La inflación mensual en enero ascendió a 1.29%, lo 7.45%. Esto fue resultado del aumento en la inflación de alimentos de 10.84% a 12.26% y en la inflación sin alimentos de 5.16% a 5.54%. En esta última aumentaron los transables, no transables y regulados. Los indicadores de inflación básica también aumentaron. Lo anterior indica la prolongación de los efectos de El Niño y la depreciación sumado a los de indexación. 40 Variación Anual % (Eje secundario) ene-15 Piso jul-15 ene-16 Techo Informe Económico Quincenal Primera Quincena Febrero 2016 Sector Externo Inversión Extranjera En enero de 2016 los flujos de inversión extranjera Flujos de Inversión Extranjera US Millones - Acumulado Año Corrido 2015 directa con destino al sector de petróleo e hidrocarburos sumaron US $455 millones, registrando caídas de 0,7% y 59,9% en comparación con el mes anterior y el enero de 2015, respectivamente. 2016 1.600 1.400 1.328 1.200 1.134 1.000 800 742 548 600 Los flujos con destino al resto de sectores ascendieron a US $93 millones y, cambiando la tendencia observada en los últimos meses, mostraron disminuciones de 81,6% y 52,2% frente a diciembre de 2015 y el mimo mes del año pasado, respectivamente. 455 400 194 200 93 0 -200 -400 -400 -600 IED IED Petróleo e Hidrocarburos IED Otros Sectores IEP Fuente: Banco de la República, Balanza Cambiaria. Corte: Enero 29. Por concepto de Inversión Extranjera de Portafolio (IEP), en enero de 2016 el país registró la salida de US $400 millones. Mercado Cambiario Mercado Cambiario Peso-Dólar 1400 3.500 1200 3.450 Millones de USD 1000 La tasa de cambio se devaluó 2.14% en la quincena, equivalente a un incremento de $71. La tasa de apertura del periodo fue de $3.327,10 y el cierre fue $3.398,20. En la quincena, la tasa de cambio alcanzó un máximo de $3.440,44 y un mínimo de $3.319. Los factores externos que explicaron la devaluación del peso colombiano fueron la caída de 6.9% en el precio del petróleo WTI. El incremento de 27.1% en la aversión al riesgo global, medida por el VIX, y el alza de 11.9% en la prima de Colombia, medida por el CDS de 5 años. 3.400 800 3.350 600 3.300 400 Fuente: Bloomberg. 15-Feb 12-Feb 11-Feb 10-Feb 9-Feb 8-Feb 5-Feb 4-Feb 3.200 3-Feb 0 2-Feb 3.250 1-Feb 200 A nivel interno, la oferta de dólares que se observó en el Página 4 mercado por parte del sector real y de Informe Económico Quincenal Primera Quincena Febrero 2016 inversionistas locales y externos evitó que la tasa de cambio sufriera mayores deterioros. Principales Variables Mercados Internacionales El índice EMCI de monedas emergentes de JP Feb I DAX - ALEMANIA 2,9% -6,0% CAC 40 - FRANCIA 5,4% -6,8% FTSE 100 - INGLATERRA 5,3% -4,3% FTSE MIB - ITALIA -0,2% -8,7% IBEX 35 - ESPAÑA 4,1% -7,2% NIKKEI 225 - JAPÓN 3,3% -8,5% S&P 500 - EEUU 3,2% -3,9% Promedio Desarrollados 3,4% -6,5% COLCAP - COLOMBIA 8,9% 3,0% BOVESPA - BRASIL 6,5% -0,8% IPC - MEXICO 7,5% -1,0% IPSA - CHILE 6,7% -0,7% FTSE/JSE - SURAFRICA 4,7% 0,7% CSI 300 - CHINA -5,9% 0,0% Mercado de Renta Variable ISE 100 - TURQUIA 3,4% -3,4% S&P BSE - INDIA 2,8% -5,3% Durante la primera mitad de febrero los inversionistas Promedio Emergentes 4,3% -0,9% El peso colombiano fue la tercera moneda más Indice DESARROLLADO Ene II Morgan se valorizó 0.5% pero el de monedas latinoamericanas LACI se contrajo 1.7%, pues el peso argentino (-4.54%) y el peso mexicano (-3.18%) fueron las monedas más devaluadas en la quincena. moneda devaluada. fue de USD$1073,08 millones, superior al promedio del año de USD$976,35 millones. EMERGENTE El monto diario negociado promedio en la quincena 3,9% -3,5% estuvieron a la expectativa de los datos laborales en Estados Unidos y el discurso de Janet Yellen ante el Fuente: Bloomberg Senado donde no descartó la posibilidad de disminuir la tasa de interés hasta terreno negativo. De esta manera, las bolsas europeas tuvieron un comportamiento negativo con desvalorizaciones Principales variaciones en el mercado colombiano (var. Q/Q) 51,2 superiores al 4%, mientras que en EE.UU el S&P 17,5% cayó un -3.9%. AVIANCA HOLDINGS Promedio Total Por su parte, el principal índice local presentó un avance de 2.9%, para terminar en 1,209 puntos, en medio de una nueva caída de los precios del BRENT (-12.4%) y el WTI (-7.3%). Se resalta que el movimiento estuvo acompañado por un volumen promedio diario de negociación de COP 120 mil mm. En el ámbito corporativo, se resalta que Cemex Latam reportó resultados para el 4T15 con una caída de los ingresos de todas sus filiales, así como los volúmenes de cemento, concreto y agregados. Por otro lado, Página 5 13,8% FABRICATO 12,9% CELSIA 3,0% COLCAP -3,3% VALOREM SA -4,7% ODINSA PACIFIC RUBIALES -25% Fuente: Bloomberg. -14,6% -15% -5% 5% 15% 25% Informe Económico Quincenal Primera Quincena Febrero 2016 Grupo Sura informó la inscripción de un contrato de Opción Call, para la adquisición de las acciones de SUAM propiedad de General Atlantic (7.30%), por un valor aproximado de USD 538 mm. Por otro parte, Pacific E&P acordó con sus prestamistas prorrogar la Fecha Límite Para Liquidez hasta el 26 de febrero y EIG informó que ha extendido la fecha límite de la oferta de compra de los senior notes de la canadiense hasta el 24 de marzo. Página 6 Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones. Dirección de Estudios Económicos Grupo Bolívar Director: Análisis Sectorial: Andrés Langebaek Nelson Fabián Villarreal [email protected] [email protected] Ext: 59104 Ext: 59100 Jefe de Análisis de Mercados: Silvia Juliana Mera [email protected] Ext: 59130 Análisis Sectorial: Daniel Rey [email protected] Ext: 59120 Análisis Fiscal y Externo: María Isabel García [email protected] Ext: 59101 Análisis Financiero: Ana Isabel Mejía [email protected] Ext: 59105 Análisis Inflación y Mercado Laboral: Hugo Andrés Carrillo [email protected] Ext: 59103 Análisis Centroamérica: Vanessa Santrich [email protected] Ext: 59120 Profesionales en Práctica: Julián Mauricio Molina Ana Maria Salazar María Mercedes Latorre Teléfono: (571) 3300000 Dirección: Avenida El Dorado No. 68C – 61 Piso 9 Bloomberg: DEEE<GO>/DAVI<GO>