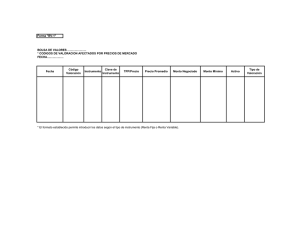

Casa de Bolsa Santander, S.A. de C.V., Grupo Financiero

Anuncio