empresa pública y operaciones vinculadas: algunas cuestiones no

Anuncio

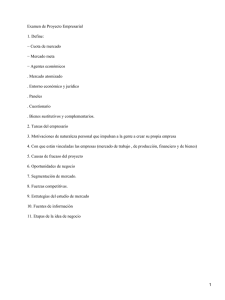

CRONICA TRIBUTARIA NUM. 148/2013 (105-117) EMPRESA PÚBLICA Y OPERACIONES VINCULADAS: ALGUNAS CUESTIONES NO RESUELTAS José Vicente Iglesias Gómez Garrigues RESUMEN La empresa pública queda sujeta como cualquier contribuyente del Impuesto sobre Sociedades a la normativa sobre operaciones vinculadas. La falta de consideración de sus muchas particularidades en una regulación no dirigida primordialmente a las empresas dependientes de las administraciones produce inseguridad jurídica y problemas que no son fáciles de abordar en el marco de la legislación vigente. El presente artículo recoge algunas de estas situaciones y ofrece algunas opiniones y líneas interpretativas para llegar a una solución adecuada, al objeto de evitar la exposición de dichos contribuyentes a controversias que no responden a ánimo alguno de evitar el impuesto ni sus obligaciones formales. Palabras clave: Empresa pública, entidad pública empresarial, operaciones vinculadas, obligaciones de documentación, documentación del grupo, precios intervenidos o regulados, tarifas oficiales, condiciones reguladas o autorizadas. SUMARIO 1. INTRODUCCIÓN. 2. LA DOCUMENTACIÓN DEL GRUPO. 3. LAS CONDICIONES Y PRECIOS DE LAS OPERACIONES. 3.1. Los precios intervenidos. 3.2. Otras condiciones impuestas que afectan al precio. 1. INTRODUCCIÓN Parece obvio que la empresa pública no es (o no debería ser) la principal preocupación del legislador tributario que promulga normas en materia de operaciones vinculadas o transfer pricing. No menos obvio resulta, sin embargo, que la empresa pública (1) queda, como cualquier otro sujeto pasivo del Impuesto sobre Sociedades, sometida a dichas normas. Y lo (1) Entendiendo por tal fundamentalmente a las sociedades mercantiles de capital público y las entidades públicas empresariales. – 105 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 hace, en el caso de nuestro país, sin especialidad alguna, a pesar de que las peculiaridades de su régimen legal, de su actividad o, simplemente, de algunas de sus operaciones más relevantes, pueden ser tan significativas que dificultan a menudo su encaje en dicha normativa. La unión de ambas circunstancias no produce sino inseguridad jurídica para estos contribuyentes, que se ve acentuada por la relevancia que en materia de operaciones vinculadas está tomando actualmente en las inspecciones tributarias. No vamos, de entrada, a abordar si de lege ferenda la empresa pública es merecedora de tal especialidad en la norma (2). Dejaremos al lector sacar sus propias conclusiones a la vista de las cuestiones que en el presente artículo se abordan y de otras muchas que, no contempladas aquí, sin duda se le suscitarán. Pero, como puerta a la reflexión (algunos de cuyos aspectos sí se tratarán luego de cara a la interpretación del corpus normativo vigente) no podemos dejar de citar el cierto contraste de esta ausencia de especialidades en la ley fiscal frente a previsiones como la contenida en el Plan General de Contabilidad en relación con el suministro de información sobre operaciones vinculadas. En el ámbito contable, el apartado 15 (partes vinculadas) número 2, letra a) de la sección I (normas de elaboración de las cuentas anuales) de la parte tercera del Plan establece lo siguiente: «1. (…) 2. En cualquier caso se considerarán partes vinculadas: 2.1. Las empresas que tengan la consideración de empresa del grupo, asociada o multigrupo, en el sentido indicado en la anterior norma decimotercera de elaboración de las cuentas anuales. No obstante, una empresa estará exenta de incluir la información recogida en el apartado de la memoria relativo a las operaciones con partes vinculadas, cuando la primera esté controlada o influida de forma significativa por una Administración Pública estatal, autonómica o local y la otra empresa también esté controlada o influida de forma significativa por la misma Administración Pública, siempre que no existan indicios de una influencia entre ambas. Se entenderá que existe dicha influencia, entre otros casos, cuando las operaciones no se realicen en condiciones normales de mercado (salvo que dichas condiciones vengan impuestas por una regulación específica). 2.2. (…)». Las consideraciones siguientes no pretenden, como ya hemos avanzado, agotar la problemática a que nos referimos a la luz de la legislación vigente, ni constituir un catálogo exhaustivo de todas las cuestiones posibles en la materia, sino exponer algunas de ellas que ciertamente se plantean en la práctica y ofrecer determinadas líneas, si no para su solución, al menos para una reflexión en torno a las mismas. (2) Aunque huelga decir que así nos lo parece. En este sentido no se trataría de llegar a excluir sus operaciones del ámbito objetivo de la normativa sobre operaciones vinculadas, al estilo de lo que la normativa del IVA hace con las actividades de las entidades públicas que no considera actividades económicas (arts. 7.8º de la Ley 37/1992 y 13.1 de la Directiva 2006/112/CE y jurisprudencia concordante) puesto que no se dan todas las características que en éstas concurren; pero sí de recoger al menos en los textos normativos criterios como los que, desde el punto de vista interpretativo, se abordan en el presente artículo y otros en situación similar, todo ello para evitar la inseguridad jurídica que produce tener que fundarlos en textos de lejano valor normativo o aplicación indirecta, si se quiere. – 106 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» 2. LA DOCUMENTACIÓN DEL GRUPO Una de las cuestiones que surge con particular intensidad en las empresas públicas del Estado (y en buena medida en las de las Comunidades Autónomas o de las más relevantes administraciones locales) es la relativa a la cumplimentación de la exigencia legal de aportar la llamada documentación del grupo. Ya hemos señalado que en la norma contable se relaja ciertamente la información a ofrecer en estos casos, cuando de empresas dependientes de la misma administración se trata (3). Por su parte, la norma fiscal (4) obliga a que el contribuyente suministre (5) cierta información relativa al grupo en que la entidad se inserta, a saber: – – – – – – – – – Una descripción general de la estructura organizativa, jurídica y operativa del grupo y los cambios relevantes en la misma. La identificación de las entidades del mismo que realicen operaciones vinculadas que afecten a las del obligado tributario. Una descripción general de la naturaleza, importes y flujos de las operaciones entre dichas entidades que afecten a las del obligado tributario. Una descripción general de las funciones ejercidas y riesgos asumidos por dichas entidades, en cuanto afecten a las operaciones del obligado tributario, incluyendo los cambios respecto al período anterior. Una relación de titularidad de activos intangibles en cuanto afecten a las operaciones del obligado tributario, así como el importe de las contraprestaciones por su utilización. Una descripción de la política del grupo en materia de precios de transferencia que incluya los métodos de fijación de los precios que justifiquen su adecuación al principio de libre competencia. Una relación de los acuerdos de reparto de costes y contratos de prestación de servicios entre entidades del grupo que afecten a las operaciones del obligado tributario. Una relación de los acuerdos previos de valoración o procedimientos amistosos celebrados o en curso de las entidades del grupo en cuanto afecten a las operaciones del obligado tributario. La memoria del grupo o informe anual equivalente. Esta obligación no se ha visto precisamente atemperada en el caso de las empresas que pertenecen a un grupo dominado por el Estado, una Comunidad Autónoma o cualquier otra administración. En efecto, ninguna especialidad se recoge en la norma y así también la Dirección General de Tributos (en adelante DGT) ha señalado en su contestación a consulta vinculante V2846-10, de 29 de diciembre de 2010 (relativa a una sociedad anónima unipersonal integrada en el sector público empresarial de la comunidad autónoma accionista) que deberán cumplimentarse las obligaciones de documentación, tanto las relativas al grupo como las relativas al obligado tributario, en los términos previstos en los artículos 19 y 20 del Reglamento del Impuesto sobre Sociedades, respectivamente, con el fin de justificar que los servicios prestados (…) han sido valorados a valor de mercado. (3) Que forman grupo con la misma a estos efectos (entre otras, contestación a consulta vinculante V2598-09 de la Dirección General de Tributos), con independencia de la existencia o no de grupo mercantil. (4) Artículos 18.2.a) y 19 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 1777/2004, de 30 de julio. (5) Ya sea porque dispone de ella o porque se encuentra en poder de la entidad dominante u otra residente en España cuando la primera no lo es. – 107 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 No obstante, matiza el órgano directivo, teniendo en cuenta la finalidad de esta normativa, cuando la dominante del grupo es una entidad exenta por su condición de Administración Pública las obligaciones de documentación van dirigidas al resto de entidades empresariales integrantes de dicho grupo, sin perjuicio de que la documentación referida al grupo pueda contener alguna información sobre la dominante que sea necesaria en el marco de las operaciones empresariales del grupo. (6) Nos tememos que esta última matización no pretende suavizar en alguna medida la obligación de aportar documentación relativa al resto del grupo que depende de la Administración en cuestión. Sería, sin embargo, deseable, puesto que de no ser así la obligación de documentar todos los extremos antes citados lleva a la paradójica situación de que la entidad dominante, que es la que dispone de dicha información, no se encuentra obligada a elaborarla (y, obviamente, no la elabora) sin que, sin embargo, las empresas dependientes queden eximidas de ello. La práctica demuestra, además, que suponer que una empresa dependiente del Estado (por poner un ejemplo) tiene a su alcance no ya el «set» de documentación del grupo de entidades estatales ya elaborado, sino siquiera la información necesaria para componerlo por sus propios medios (dada, entre otras cosas, la miríada de entidades que constituyen este «grupo») es mucho suponer. En otras palabras, la esperanza de que una empresa pública, sus accionistas o incluso los órganos tutelantes del Ministerio de turno tengan la posibilidad o los recursos (no nos atrevemos a decir la voluntad) para proporcionar tal información del conjunto de las entidades controladas por dicha Administración puede resultar ilusorio. Algo similar puede ocurrir en las Comunidades Autónomas o en otras administraciones territoriales o institucionales de las que dependa un número de entidades y organismos más o menos abultado. Y los mecanismos para paliar esta situación no son, desde luego, evidentes. Podría pensarse primeramente en la posibilidad de que la existencia de entidades públicas y organismos intermedios (es decir, dependientes de una administración pero dominantes, a su vez, de subgrupos) y dotados de autonomía y personalidad jurídica propias redujera el perímetro al que debe referirse la documentación al subgrupo en cuestión. Sin embargo, a mi modo de ver, la dicción literal de los artículos 16 del Texto Refundido de la Ley del Impuesto sobre Sociedades (en adelante TRLIS) (7) y 42 del Código de Comercio deja poco espacio para ello. En efecto, el primero de ellos dispone que «existe grupo cuando una entidad ostente o pueda ostentar el control de otra u otras según los criterios establecidos en el artículo 42 del Código de Comercio, con independencia de su residencia y de la obligación de formular cuentas anuales consolidadas». Por su parte, el segundo incluye entre dichos criterios la facultad de nombrar o destituir a la mayoría de los miembros del órgano de administración, por sí o a través de otras entidades dependientes. La utilización de este criterio de control determina que la administración tutelante última disfrute de una posición determinante de la existencia de un grupo con todas las entidades de ella «dependientes» (es decir, por ella controladas a través, entre otras, de la facultad de nombrar o destituir, directa o indirectamente, a la mayoría de los miembros del órgano de administración) con lo que habremos vuelto al punto de partida en la mayoría de los casos. (6) En los mismos términos se pronuncia la consulta V2598-09, de 24 de noviembre de 2009, antes citada. (7) Aprobado por Real Decreto Legislativo 4/2004, de 5 de marzo. – 108 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» Si los entresijos administrativos no solucionan esta situación (que parece que no, puesto que las propias consultas V2598-09 y V2846-10 que antes hemos citado parecen abundar en esta línea de configuración del grupo) al contribuyente (o a su fiscalista) sólo le quedará el recurso de ver si las Directrices (8) de la OCDE (9) o los trabajos del Foro Conjunto de la Unión Europea en materia de obligaciones de documentación pueden acudir en su auxilio, ya que la norma española no lo hace. Y, si bien no son indicaciones directamente encaminadas a solucionar esta situación, sí que entendemos que es posible encontrar en ellas una solución satisfactoria que dé cierto alivio a la situación. En efecto, en el párrafo 5.6 de las Directrices se afirma, en relación a la documentación específicamente preparada para cumplir con las obligaciones establecidas por la norma tributaria, que cuando se requiera la presentación de este tipo de documentos, la administración tributaria debe mostrarse cuidadosa y medir la necesidad de disponer de ellos teniendo en cuenta el coste y la carga administrativa que puede suponer para el contribuyente su confección u obtención.[…] Así, aun cuando algunos documentos que pudieran utilizarse o servir de base para la determinación de un precio de transferencia de plena competencia a efectos fiscales sean de naturaleza tal que no se hubieran preparado u obtenido sino con fines tributarios, únicamente cabe esperar que el contribuyente los prepare u obtenga en caso de que sean indispensables para poder valorar razonablemente si los precios de transferencia se ajustan al principio de plena competencia, y sólo si el contribuyente puede elaborarlos u obtenerlos sin incurrir en costes desproporcionados. No debe esperarse que el contribuyente elabore u obtenga más documentos que los mínimos necesarios para realizar una valoración razonable sobre su cumplimiento del principio de plena competencia. (10) También el Código de Conducta sobre la documentación relacionada con los precios de transferencia exigida de las empresas asociadas en la Unión Europea, resultante de los trabajos del Foro Conjunto establece (sección 4, apartados 28 y 31) lo siguiente: «El tipo de documentación que deberá presentar una filial de un determinado grupo puede diferir de la exigida a una sociedad matriz, es decir, las filiales no estarán obligadas a presentar información sobre todas las relaciones y transacciones transfronterizas entre empresas asociadas del mismo grupo de empresas multinacionales, sino sólo sobre las relaciones y transacciones que las conciernen. (…) En casos debidamente justificados, por ejemplo cuando un grupo de empresas multinacionales tiene una estructura organizativa, jurídica u operativa descentralizada o está compuesto por varias grandes divisiones con gamas de productos y políticas de precios de transferencia completamente distintas o que no efectúan ninguna transacción entre entidades, así como en el caso de una empresa de adquisición reciente, el grupo de empresas multinacionales debe ser autorizado a presentar más de un masterfile o a dispensar a algunos de sus miembros de la obligación de utilizar la documentación de precios de transferencia (enfoque UE)». (8) Directrices sobre Precios de Transferencia para Empresas Multinacionales y Administraciones Fiscales. (9) Organización para la Cooperación y el Desarrollo Económico. (10) Igualmente en el párrafo 5.10 se señala lo siguiente: «Asimismo, las administraciones tributarias no deben exigir a los contribuyentes que presenten documentación que no obre en su poder, o sobre la que no tengan control, o a la que no puedan acceder, dentro de lo razonable, por otros motivos; por ejemplo, la información que no se pueda obtener legalmente o de la que el contribuyente no pueda realmente disponer por ser confidencial para sus competidores, o que no esté publicada y no sea accesible por solicitud o a través de la consulta de los datos del mercado». – 109 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 Resulta evidente que las Administraciones Públicas no son multinacionales, pero los grupos dominados por las primeras se encuentran, a los efectos de la problemática que estamos analizando, en una situación similar a los de las mencionadas multinacionales y no hay motivo para que las consideraciones transcritas no les sean aplicables. Al amparo de estas previsiones, entendemos que es posible cumplir la obligación de documentación citada aportando la documentación (de grupo) relativa a las entidades que operan en el mismo sector de actividad o en el mismo campo que la empresa en cuestión, «subgrupo funcional» que incluirá probablemente a la mayoría, si no todas, de las entidades del grupo con las que se realizan operaciones vinculadas. Esto, sin duda, estará mucho más al alcance del obligado tributario empresa pública que abarcar también el resto de un interminable rosario de entidades dependientes de la misma Administración con cuya gran mayoría no se tiene relación alguna. 3. LAS CONDICIONES Y PRECIOS DE LAS OPERACIONES Otra cuestión que se plantea a menudo es la justificación del carácter de mercado de los precios aplicados y, en particular, la suficiencia de los métodos de valoración previstos por la normativa en el caso de la empresa pública, debido a que dicha normativa tampoco contempla particularidades y circunstancias que, en el sector público, se dan con particular intensidad. En efecto, las especificidades de la contratación pública (señaladamente la concurrencia (11), ya sea a través de concursos y licitaciones o de la necesaria petición de varias ofertas para adquirir un determinado bien o servicio) otorgan indudables ventajas a la hora de poder aplicar el método de valoración preferido por la administración tributaria (el del precio libre comparable). Esto nos lleva incluso a preguntarnos si las operaciones concluidas en virtud de procedimientos de contratación pública (o al menos de algunos de ellos) no deberían, «per se», estar excluidas de las obligaciones de documentación. Por contra, en el polo opuesto existen otras circunstancias que afectan a la empresa pública que dificultan en gran medida, si no imposibilitan, la valoración de las operaciones por los métodos tradicionales. Como se ha visto antes, la norma contable exime de informar sobre operaciones con entidades vinculadas en los casos en que ambas empresas dependan de una misma administración, salvo que exista influencia entre ellas. Entiende que se da dicha influencia cuando las operaciones no se realicen en «condiciones normales de mercado», salvo que dichas condiciones vengan impuestas por una regulación específica. Como puede apreciarse, reconoce la imposición normativa como supuesto merecedor de la exención de información (si bien a través de un enfoque o mecanismo distinto al que ahora veremos en el ámbito fiscal). Hay que señalar, precisamente en este sentido, que la actuación de las empresas públicas viene determinada en muchas ocasiones por la propia intervención (ya sea normativa, ya puramente administrativa) de los poderes públicos, tanto directamente en los precios que se aplican a las operaciones, como en las condiciones en que dichas operaciones han de pactarse y ejecutarse. Sin embargo, si bien la intervención que afecta de forma más o menos directa al precio (es decir, el supuesto más evidente o simple) encuentra cierto eco en los textos antes (11) Y, en su caso, la publicidad. – 110 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» señalados que sirven de parámetro interpretativo a la norma española (lo cual, aparte de lógico, supone un complemento necesario y tranquilizador a la regulación doméstica) no ocurre lo mismo en otros casos en que los condicionantes son algo más complejos, sin que por ello dejen de ser determinantes, a nuestro modo de ver, para la valoración de las operaciones o del «precio de transferencia». 3.1. Los precios intervenidos En efecto, el caso más claro o simple en que esto ocurre es el de los precios intervenidos, esto es, aquellos en que la propia normativa establece con carácter imperativo precios, o límites a los mismos, para determinadas operaciones. La regulación, en sentido amplio, que establece estos límites o precios suele ir además acompañada de los correspondientes controles, regímenes sancionadores, etc. En estos casos (que no afectan sólo a las entidades públicas sino también a las empresas privadas (12)) es evidente que la utilización de un determinado precio para una operación, cuando deriva de la imposición regulatoria, no responde a motivos fiscales. En consecuencia, no merece ser tampoco, en principio, objeto de rechazo o modificación a efectos de la tributación. Sin entrar en matizaciones o excepciones a esta idea que nos hagan perder el hilo de la exposición, resulta indudable que la misma encuentra acomodo en las propias Directrices de la OCDE, cuando señalan que los motivos que pueden llevar a las empresas a operar en precios que no sean comparables con las condiciones que habrían establecido entre sí partes independientes no son sólo fiscales, sino que pueden venir obligados por otros factores, previendo precisamente que las empresas pueden estar sometidas a … controles de … precios (13). A partir de esta constatación, a efectos de aplicar el canon del precio de mercado y ante las lógicas pretensiones de los contribuyentes de ajustar la valoración que habrá de considerarse de plena competencia a efectos tributarios al precio resultante de las intervenciones estatales, las Directrices concluyen (14) que, como regla general, estas intervenciones de los poderes públicos deben tratarse como factores del mercado de un determinado país y, en condiciones normales, deben ser tomados en cuenta en la evaluación del precio de transferencia del contribuyente en ese mercado. (12) Ya sea cuando ambas son destinatarias de la misma regulación, ya cuando se trata de controles específicos sólo aplicables al sector público o al sector privado, que a menudo persiguen objetivos muy diferentes en uno y otro caso. (13) Párrafo 1.4 de las Directrices de la OCDE: «Aparte de las consideraciones fiscales, otros factores pueden distorsionar las condiciones de las relaciones comerciales y financieras establecidas entre empresas asociadas. Por ejemplo, dichas empresas pueden estar sometidas a obligaciones administrativas opuestas (en el propio país y en el extranjero) relativas a valoraciones aduaneras, derechos antidumping y controles de cambio o de precios». (14) Párrafo 1.73 de las Directrices: «Hay algunas situaciones en las que los contribuyentes pretenderán que el precio de plena competencia debe ajustarse a fin de reflejar ciertas intervenciones estatales, como puedan ser los controles en los precios (incluidos los recortes en los precios), en los tipos de interés, en los pagos de servicios u honorarios de dirección, en los pagos en concepto de cánones, subsidios a determinados sectores, controles de cambios, derechos antidumping o políticas de los tipos de cambio. Como regla general, estas intervenciones de los poderes públicos deben tratarse como factores del mercado de un determinado país y, en condiciones normales, se tendrán en cuenta en la determinación de los precios de transferencia del contribuyente en ese mercado (…)». Los párrafos 1.74 y siguientes inciden en esta problemática y desarrollan diversos aspectos relacionados con la misma. – 111 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 Por lo tanto, como regla general, se acepta que la intervención de los poderes públicos a la hora de fijar el precio o las condiciones de un determinado producto o servicio constituye un «factor del mercado» y que, en consecuencia, dicha intervención ha de ser tomada en consideración a los efectos de determinar el valor normal de mercado del producto o servicio en cuestión. Esta consideración, añadimos nosotros, debe aplicarse con especial intensidad cuando de entidades públicas (por naturaleza «intervenidas») se trata. Y será, además, de relevancia fundamental si las operaciones en cuestión, además de con entidades vinculadas, no tienen lugar también con terceros ajenos al grupo dominado por la administración tutelante y por tanto no existe un comparable interno que utilizar. Al respecto de situaciones de esta naturaleza, el párrafo 1.75 de las Directrices señala lo siguiente: «Como regla general, cuando la intervención estatal se aplica por igual a operaciones entre empresas asociadas y entre empresas independientes (tanto legalmente como de hecho), la cuestión, cuando surge entre empresas asociadas, debe abordarse de la misma manera a efectos fiscales que cuando se plantea respecto de operaciones entre empresas independientes. En el caso de que la intervención pública se aplique sólo a operaciones entre empresas asociadas, no hay una solución sencilla. Quizás una forma de afrontar el problema sea aplicar el principio de plena competencia considerando la intervención como un factor que afecta a las condiciones de la operación (…)». En consecuencia, parece que la intervención de los poderes públicos debe considerarse un factor de mercado (decisivo nos atrevemos a decir) cuyo protagonismo, fuera de circunstancias particulares que puedan hacer variar esta conclusión, debe llevar en general a considerar como precio de mercado el aplicado en cumplimiento de tales restricciones legales o administrativas. Este planteamiento ha sido adoptado en algún país de nuestro entorno de forma explícita. Así lo establece expresamente la normativa italiana para personas físicas. En concreto, el artículo 9.3 del Decreto presidencial 917/1986, de 22 de febrero, tras definir el valor normal como el habitual para bienes o servicios similares en condiciones de libre competencia y en el mismo estadio de comercialización, establece que para bienes y servicios sujetos a precios intervenidos, la referencia de mercado será lo estipulado en la normativa en vigor. Yendo incluso más allá de esta óptica puramente de precios de transferencia, si, además, la administración que interviene es la Administración del Estado, la conclusión no puede ser otra que la validez a efectos tributarios del precio intervenido, regulado o aprobado. Y ello porque lo que a todas luces no cabría admitir es que, siendo ella la que lo autoriza o impone, venga luego la Inspección, en nombre precisamente de dicha Administración, a utilizar una valoración distinta, por más que pueda parecerle que se aparta, a su juicio, del mercado. Este enfoque, que parece poco discutible por motivos diversos (doctrina de los actos propios, vinculación por los instrumentos normativos sectoriales en caso de que constituyan fuentes jurídicas legales o reglamentarias, etc.), es incluso ampliado por Alejandro BLÁZQUEZ LIDOY en relación con la aplicación de la normativa de operaciones vinculadas a las entidades no lucrativas (15). Así, en relación con ciertas operaciones de las mismas en que (15) Si la problemática de las empresas públicas nos parece difícil y expuesta a una importante inseguridad jurídica, en lo que se refiere a las entidades no lucrativas dicho autor la califica directamente como imposible: Alejandro BLÁZQUEZ LIDOY: «Operaciones vinculadas en el impuesto sobre sociedades y entidades no lucrativas: una relación imposible», Quincena Fiscal Aranzadi, num. 8/2012. – 112 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» resulta aplicable este mismo razonamiento, el profesor BLÁZQUEZ LIDOY no sólo circunscribe la vinculación de la Inspección a la actuación de la Administración del Estado, sino también a la de otras administraciones públicas. En concreto señala que, al regir en el ámbito sustantivo de las fundaciones la necesidad de pedir autorización al protectorado para determinadas operaciones con vinculados (patronos, etc.), la cuestión que se plantea es clara: ¿puede aplicarse el supuesto de operaciones vinculadas en aquellos casos donde una Administración –estatal o autonómica– ha autorizado a operar por otros precios? A nuestro parecer la respuesta es negativa. Nos encontramos ante una autorización de una Administración competente por razón de la materia y no parece posible que la Administración autorice para realizar una operación y, a su vez, la Inspección, que también es Administración, valore en contra de lo dictaminado por el protectorado. Quedaría por analizar, por último, la situación en la que la intervención de la Administración se limita a tomar conocimiento o incluso a dar difusión general y un cierto grado de «oficialidad» al precio en cuestión, mediante la comunicación o publicación de dicho precio o de unas tarifas fijadas al efecto. En estos casos la cuestión se torna más vidriosa en cuanto a la concreta consideración de esta intervención administrativa, limitada a dicha circunstancia, como un factor de mercado. Sin embargo y a nuestro modo de ver, en la medida en que estas actuaciones impliquen que dicho precio, fijado de antemano, será el aplicable a cualesquiera operaciones realizadas por el ente o empresa en cuestión, sí debería otorgarse al mismo el carácter de «libre comparable», especialmente en ausencia de otras operaciones similares o de comparabilidad por los métodos tradicionales. En otras palabras, si en determinadas circunstancias esta actuación administrativa permite inferir que el precio será potencialmente el mismo para entidades vinculadas y no vinculadas, aunque la limitación de las operaciones no permita por el momento confirmar esta circunstancia de forma empírica, a nuestro modo de ver (incluso si se quiere, provisionalmente) debería considerarse el precio como de mercado. No obsta a esta conclusión que, ciertamente, deba quedar garantizado que dicho precio o tarifa serán los aplicables, llegado el caso, a cualesquiera sujetos que reciban o demanden el producto o servicio. Este debate discurre ya por derroteros distintos a los del presente artículo y la consideración efectuada sobre el carácter de «precio libre comparable» quizá deba verse complementada con apreciaciones sobre la necesaria vinculación que las tarifas o precios así publicados deben conllevar para la entidad que ofrece la prestación y la obligatoria aplicación general de las mismas. Estos aspectos pueden además ser ya independientes del carácter público o privado de la persona jurídica en cuestión (si bien, probablemente, el grado de vinculación de una entidad pública a los precios así fijados será siempre mayor) por lo que, propiamente, se apartan del objeto que nos ocupa en este artículo. 3.2. Otras condiciones impuestas que afectan al precio El juicio que antes hemos formulado (la necesidad de considerar como precio de mercado el aplicado en cumplimiento de restricciones legales o administrativas) parece relativamente claro y se apoya, además, en textos que constituyen en la materia referencias interpretativas de la norma española cuando de precios fijados normativamente o intervenidos administrativamente se trata. Sin embargo dicho juicio se halla más falto, desafortunadamente, de argumentos de autoridad (y, con ello, de seguridad jurídica en su aplicación) cuando nos alejamos del supuesto de los precios intervenidos para entrar en los condicionantes que afectan no al precio directamente, sino a las circunstancias legales o de hecho en que una determinada empresa pública puede desempeñar su actividad o llevar a cabo algunas de sus operaciones. – 113 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 En efecto, su particular situación como instrumento de la Administración (por muy diversos cauces legales) así como, en ocasiones, el desempeño de tareas que no tienen el ánimo de lucro como punto cardinal fundamental, lleva a situaciones donde las condiciones que rodean a la operación son tan particulares que el precio, por fuerza, no obedece al concepto habitual de «mercado» o libre competencia. Y en el mejor de los casos ello puede suceder porque no existan operaciones equiparables u operadores privados que desempeñen una actividad semejante, pero no siempre es así. En particular, cuando las mismas actividades se llevan a cabo en otros países con un régimen diferente de reserva de actividades al sector público frente al privado, podrán encontrarse seguramente en aquellas jurisdicciones operaciones equiparables realizadas en condiciones distintas (16). Lo mismo puede suceder cuando la empresa, junto a determinados servicios a terceros, presta otros parecidos a entidades también públicas, sometidas precisamente a condicionantes que afectan al precio que se les permite satisfacer. En estos casos lo hace, además, a menudo, a través de un régimen de colaboración no libre, sino determinado por la legislación administrativa. En estos casos en los que, sin embargo, no hay propiamente un precio intervenido, se produce una inseguridad apreciable pues, no siendo directamente aplicables las consideraciones antes expuestas sobre los precios regulados, lo cierto es que tampoco es a menudo posible fijar una retribución por la operación que no se salga de la aplicación habitual de los cánones de «mercado» o precios de libre competencia. Es más, a veces precisamente de lo que se trata es de que la actividad se pueda desarrollar y para ello ha de hacerse fuera de dichos cánones y por una empresa pública. Piénsese en los casos en que por razones de interés público, seguridad pública u otras se reserva una actividad a la Administración o, simplemente, en aquellos en que se trata de un ámbito prestacional que no resulta rentable o que el sector privado no está dispuesto a acometer. En estos casos es la empresa pública la única que, de hecho o de derecho, desempeña una serie de operaciones que, por otra parte, es necesario acometer. A nadie escapa que se trata de un terreno abonado para el cobro de precios inferiores a los que el puro mercado dictaría. Pues bien, como no haya la «suerte» de que los precios se hallen legal o administrativamente intervenidos o de que se realicen operaciones análogas y en iguales condiciones con partes no vinculadas, la empresa pública de turno se encontrará expuesta casi con total seguridad al ánimo de controversia con que la Inspección de los tributos encare el asunto. En efecto, en condiciones como las anteriores, si concurren únicamente operaciones particulares con entidades vinculadas (significativamente con otras entidades dependientes de la misma administración) en las que se aplican precios no intervenidos, pero de algún modo subvencionados, inferiores a los que el puro mercado determinaría, o directamente por debajo de coste, como puede ocurrir, los métodos de valoración ordinarios previstos en la ley serán inútiles para justificar la adecuación a mercado de las condiciones pactadas. En el mejor de los casos, la realización de actividades en algún grado similares para el público o para empresas no vinculadas podrá proporcionar algún comparable que, tras los oportunos ajustes, pueda decirse que justifica el carácter de plena competencia (pero frecuentemente porque serán operaciones igualmente «por debajo de mercado», sólo que con partes no vinculadas). Pero en otros casos, se tratará de operaciones tan particulares (y probablemente por ello, tan significativas) que esta defensa será sumamente débil. (16) Sin perjuicio de que al tratarse de mercados diferentes ello pueda no hacer comparables unos y otros. – 114 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» No digamos ya cuando la empresa pública, en una operación concreta, se encuentra sometida a fórmulas de contratación o a un régimen especial de colaboración administrativo que determinan su sometimiento a la otra entidad vinculada, receptora de la prestación, o su obligación, de hecho o de derecho, de realizar la misma (caso en que, obviamente, las posibilidades de pactar un precio como lo harían partes independientes se ven francamente reducidas, por no decir anuladas). En estos supuestos, donde también resulta difícil, cuando no imposible, aplicar el método del precio libre comparable, el resto de métodos de valoración contemplados en la normativa española serán inútiles (salvo que se apliquen con un notable grado de imaginación, probablemente no compartida por la Inspección). Y puede comprenderse, si se pretende utilizar un método distinto, cuál será, cuando menos, la discusión sobre si dicho método se adecúa o no al principio de plena o libre competencia. Nos parece, sin embargo, por razones iguales a las antes consideradas y de las que se hacen eco las Directrices de la OCDE, que estas circunstancias, una vez probada su concurrencia, deberían igualmente considerarse factores de mercado que, no habiendo otras particularidades más poderosas, determinasen la condición de precio de mercado, a efectos de la normativa fiscal de operaciones entre vinculadas, de la contraprestación establecida. Y, si esta reflexión no se comparte, lo que no parece de recibo es pretender un ajuste de dicha contraprestación a efectos fiscales, por lo que quizá estas operaciones debieran quedar fuera del ámbito de la normativa de operaciones vinculadas, no sólo a efectos de documentación, sino también a los de aplicación del artículo 16 del TRLIS en lo que a su valoración a efectos tributarios respecta. La fórmula para ello se la dejamos al legislador, pero no podemos dejar de reseñar que ya la jurisprudencia ha dictaminado en sentido parecido cuando el valor por el que se han llevado a cabo las operaciones viene determinado o influenciado de forma decisiva por requisitos establecidos en normas de rango legal (no necesariamente tributarias) aplicables por razón de la materia. En este caso ha venido a reconocer que dichas normas, quizá por el principio de especialidad, desplazan el criterio de valoración a mercado utilizado por la Inspección en aplicación de la regulación de las operaciones vinculadas. Así lo ha hecho la Audiencia Nacional en su Sentencia de 13 de octubre de 2011, que enjuicia la valoración efectuada por la Inspección de los intereses de un préstamo participativo que, conforme a mercado, debieran a su juicio haberse percibido (cuando la fórmula retributiva pactada en el contrato había determinado la inexistencia de intereses). La ausencia de pago de intereses respondía, alegaba el contribuyente, a que, de acuerdo con el contrato, el interés variable en función de la evolución de la actividad de la prestataria, como dispone el artículo 20 del Real Decreto Ley 7/1996 que regula los préstamos participativos, resultaba ser cero. Pues bien, la Audiencia Nacional rechaza la regularización efectuada por la Inspección pues considera que el valor de mercado considerado por la misma en virtud de la normativa sobre operaciones vinculadas se halla desplazado legalmente por el criterio establecido en el artículo 20.a) del citado Real Decreto Ley, que establece no ya la procedencia, sino la obligación de un interés variable en función de la evolución de la actividad y del que, precisamente en cumplimiento de este requisito, deriva que finalmente dicho interés fuera inexistente en el período inspeccionado. También la doctrina administrativa, con las limitaciones que el silencio de la norma le impone en algunos aspectos, ha tenido alguna ocasión de abordar la consideración de las condiciones especiales que afectan a entidades públicas, para concluir, por cierto, dentro de dichas limitaciones, en sentido similar. No podemos ocultar, sin embargo, que se trata de soluciones particulares que sólo muy parcialmente alivian esta problemática. – 115 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 148-2013 Un caso de estas características es el que parece plantearse en la consulta a la Dirección General de Tributos V0407-12, de 23 de febrero de 2012. El caso que allí se planteaba es el de una entidad de derecho público autonómica (consultante), con personalidad jurídica y patrimonio propio, sujeta y no exenta del Impuesto sobre Sociedades y sometida a su régimen general. La misma tiene por objetivo favorecer el desarrollo socioeconómico de la respectiva Comunidad Autónoma, para lo que promueve proyectos de inversión pública y privada, mediante la concesión de avales, préstamos y subvenciones y realiza, además, otras operaciones, manifestando que entre dichas operaciones, cuyos destinatarios son tanto entidades vinculadas (entidades participadas por la consultante) como no vinculadas, algunas de ellas (principalmente los préstamos, etc.) se realizan a un precio inferior al de mercado y otras a título gratuito, con el fin de estimular la implantación de las empresas en determinadas localidades de la Comunidad Autónoma. Desafortunadamente (en el sentido de que hubiera sido deseable que la consulta abordara otras cuestiones) en la misma sólo se preguntaba sobre la obligación de documentación. La Dirección General de Tributos (DGT) diserta sobre el régimen contable y fiscal de las operaciones a título gratuito en favor de sociedades filiales o hermanas, para concluir que, en la medida en que contablemente determinan una aportación a los fondos propios de la filial o una distribución a la matriz y subsiguiente aportación por ésta a la hermana, son subsumibles en los supuestos recogidos en las letras b) y c) del apartado 2 del 15 del TRLIS, que dispone que «Se valorarán por su valor normal de mercado los siguientes elementos patrimoniales: (…) b) Los aportados a entidades y los valores recibidos en contraprestación. c) Los transmitidos a los socios por causa de disolución, separación de estos, reducción del capital con devolución de aportaciones, reparto de la prima de emisión y distribución de beneficios. (…)» Como vemos, dicho precepto, al igual que el artículo 16 del TRLIS, también dispone la valoración de tales operaciones por su valor normal de mercado. En otras palabras, ambos serían aplicables, a cuyo respecto la DGT concluye que prevalece, por el principio de especialidad el primero de ellos, esto es, el artículo 15 y, como quiera que éste no lleva anejas las obligaciones de documentación previstas en el artículo 16, extrae como corolario que dichas obligaciones (que, repetimos, es sobre lo que se cuestiona) no son aplicables en el caso planteado. La resolución de la cuestión planteada no es, a mi modo de ver, todo lo clara que sería deseable y no porque tal conclusión, con independencia de que se comparta o no, no sea diáfana, sino porque el análisis parece únicamente referirse a las operaciones a título gratuito. No aborda (quizá porque no se preguntó) la cuestión nuclear sobre la que gira esta problemática: si tales operaciones por precio inferior al de mercado han de considerarse acordes o no con la obligación general de valoración a mercado. En descargo del órgano directivo hay que decir que no parece, como hemos dicho, que esta cuestión le fuera planteada y, en caso de haberlo sido, no parece que tenga una respuesta fácil con la legislación vigente. En efecto, en este caso no existe una norma alternativa como la aplicable a las operaciones a título gratuito (17) que facilite hacer una ex- (17) O como otros supuestos del artículo 15, por ejemplo las operaciones societarias, en los que el centro directivo ha alcanzado conclusiones similares. – 116 – JOSÉ VICENTE IGLESIAS GÓMEZ / «Empresa pública y operaciones vinculadas: algunas cuestiones no resueltas» cepción o cualquier tipo de matización al régimen del artículo 16. En otras palabras, la respuesta muy probablemente se queda corta en este aspecto debido al papel que la DGT ha de desempeñar y a la complejidad de la materia y la parquedad o silencio de la norma al respecto. Como dijimos al principio, buena parte de todo esto obedece a que estos casos y entidades no son el principal objetivo de la regulación en materia de operaciones vinculadas o transfer pricing. Por ello consideramos necesario ampliar el enfoque para dar adecuada solución práctica a este tipo de situaciones, que es lo que hemos tratado de hacer en estas líneas. Así se hace necesario en situaciones reales que nada tienen que ver con las prácticas elusivas que esta legislación trata de erradicar y, por ello, esperamos que esta perspectiva sirva también en otros casos parecidos, que los habrá, para dar respuesta adecuada a cuestiones de similar naturaleza. – 117 –