El refuerzo del gobierno económico europeo

Anuncio

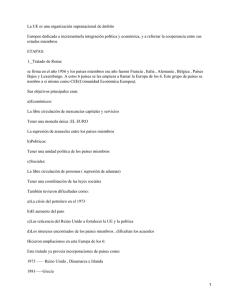

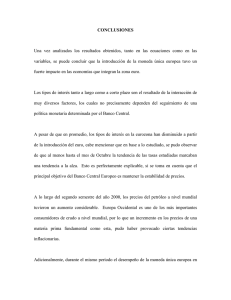

Presupuesto y Gasto Público 63/2011: 63-76 Secretaría General de Presupuestos y Gastos © 2011, Instituto de Estudios Fiscales El refuerzo del gobierno económico europeo JAVIER VALLÉS LIBERAL Director de la Oficina Económica del Presidente del Gobierno 1 JAVIER MONZÓ TORRECILLAS Vocal Asesor del Departamento de Política Económica, Oficina Económica del Presidente del Gobierno Resumen La Unión Europea ha tratado de dar una respuesta política coordinada a las distintas fases en las que se ha manifesta­ do la crisis económica y financiera. En primer lugar, mediante medidas de apoyo al sistema financiero, poste­ riormente ayudando a la economía real desde los presupuestos públicos y, finalmente, diseñando una estrategia de consolidación fiscal creíble a nivel comunitario. No obstante, la crisis soberana en la zona euro ha puesto de mani­ fiesto la necesidad de incrementar los niveles de coordinación económica de manera estructural. Ante ello, la Unión Europea está reforzando su gobierno económico, incrementando la supervisión macroeconómica, fiscal y financiera, mejorando así su capacidad para afrontar futuras crisis. Abstract The European Union has tried to coordinate the policy reaction to the economic and financial crisis at each stage. First, by designing support measures for the financial system, second, by providing stimulus to the real economy and, finally, by setting out a credible fiscal consolidation strategy at the European level. However, with the European sovereign debt crisis, the need to increase the degree of structural economic coordination among member states has become apparent. Hence, the European Union is strengthening economic governance through increased macroeco­ nomic, fiscal and financial oversight, thus improving the Union’s ability to cope with future crises. 1. Una respuesta coordinada a la crisis económica Año 2008: La respuesta a la crisis financiera La primera gran crisis del siglo XXI, iniciada en una parte del sector financiero e inmobi­ liario de Estados Unidos (conocido como subprime) y recrudecida con la nacionalización de sus agencias de refinanciación hipotecaria y la desaparición de tres de sus cinco bancos de in­ versión en 2008, fue rápidamente propagada a través de los flujos financieros internacionales. En este contexto, los Estados miembros (EEMM) de la Unión Europea (UE) decidieron adoptar una respuesta cooperativa consistente en una batería de medidas extraordinarias des­ 1 En colaboración con Estefanía Sánchez, Raimon Baiges, Carlos Maravall e Ignacio Ybañez. Edición cerrada en marzo de 2011. 64 Javier Vallés Liberal y Javier Monzó Torrecillas tinadas a devolver la confianza al sector financiero, apoyar el restablecimiento del flujo de crédito, recobrar la financiación entre entidades en los mercados mayoristas y apuntalar la confianza en las entidades individualmente consideradas. Así, en la reunión del Consejo ECOFIN del 6 y 7 de octubre de 2008, los ministros de finanzas decidieron incrementar la cobertura ofrecida por los Fondos de Garantía de Depósitos hasta los 50.000 euros por titular y entidad financiera (ulteriormente ampliado a 100.000 euros). Posteriormente, en la cumbre de los países de la zona euro y Reino Unido celebrada el 12 de octubre, los líderes acordaron establecer un programa de avales de emisiones de deuda bancaria a medio plazo y establecer las condiciones para inyectar capital en las entidades financieras, con el objetivo de facilitar su financiación en los mercados e impedir la quiebra de toda entidad bancaria que pudiera acarrear un riesgo para el sistema financiero en su conjunto, respectivamente. En el caso español, además de incrementar la cobertura del Fondo de Garantía de Depósi­ tos hasta los 100.000 euros, se creó el Fondo para la Adquisición de Activos Financieros (FAAF), para atender a las necesidades puntuales de liquidez de las entidades relacionadas con la disrupción en el mercado interbancario ocasionada por la crisis. El FAAF adquirió títulos de la máxima calidad crediticia a través de operaciones ejecutadas según criterios de mercado, por valor de más de 19.300 millones de euros. Por último, el Gobierno acordó establecer un pro­ grama de avales a las emisiones de deuda a medio plazo de las entidades financieras residentes en España. Gracias a este programa, hasta diciembre de 2010, el Tesoro ha otorgado garantías por valor de más de 63.500 millones de euros, a 185 emisiones de 40 entidades. Año 2009: El Plan Europeo de Recuperación Económica A finales de 2008 se hizo patente el contagio de la crisis financiera a la economía real. Los principales organismos internacionales revisaron bruscamente sus previsiones de creci­ miento tras las quiebras producidas en Estados Unidos. Por ejemplo, el Fondo Monetario Internacional (FMI), que estimaba un crecimiento para España del 1,2% para 2009 en julio de 2008, lo redujo hasta prever una caída de 0,5% tan sólo cuatro meses después. Ante el ini­ cio de un ciclo de contracción de la demanda a nivel mundial, se llevaron a cabo políticas ex­ pansivas de gasto público para amortiguar la caída de la actividad económica y frenar la di­ námica recesiva en el sector privado. Para maximizar el impacto de la respuesta a la crisis, España y el resto de los países del G20 acordaron en noviembre de 2008 adoptar medidas de estímulo fiscal de manera simultá­ nea. En este sentido, los EEMM de la UE fueron pioneros, al aprobar en diciembre el Progra­ ma Europeo de Recuperación Económica (PERE). La actuación del PERE contemplaba un impulso presupuestario de 200.000 millones de euros (1,5% del PIB de la UE) para reactivar la demanda, de los cuales 170.000 millones co­ rrespondían a los Estados, mientras que el presupuesto comunitario y el Banco Europeo de Inversiones proporcionarían el resto. Los fondos debían dirigirse a reforzar la competitividad de Europa, orientando el gasto a inversiones relacionadas con eficiencia energética, tecnolo­ gías limpias, infraestructuras e interconexiones. Con vistas a mantener la sostenibilidad de las finanzas públicas ante un estímulo fiscal sin precedentes en la historia de la UE, el esfuerzo presupuestario fue equilibrado (la mayoría de 65 El refuerzo del gobierno económico europeo países combinó incremento de gasto público con una disminución de impuestos) y temporal (sus medidas se empezaron a retirar a mediados de 2010). Para maximizar la eficacia de las medidas, el PERE se dirigió a los sectores más estratégicos y afectados por la crisis. En términos cuantitativos, las medidas de estímulo fiscal adoptadas por los EEMM se elevaron al 1,1% del PIB en 2009 y al 0,7% en 2010. España fue el país de la UE que más re­ cursos movilizó en 2009, en torno al 2,3% del PIB (Gráfico 1). Por su parte, los estabilizado­ res automáticos contribuyeron un 3,2% adicional, con lo que el soporte total a la actividad económica, medido como el cambio en el saldo presupuestario se situó en el 5% del PIB de la UE. En cuanto a sus efectos, las simulaciones de la CE sugieren que tuvieron un impacto positivo sobre el crecimiento del PIB del 0,8% en 2009 y del 0,3% en 2010 en el conjunto de la economía europea. En el caso de España, la OCDE estima un impacto positivo superior sobre el PIB, que alcanzó el 1% en 2009 y el 0,4% en 2010. Gráfico 1. 2,5 % Estímulo fiscal en los principales países de la UE (en % del PIB) 2,3 % 1,9 % 2,0 % 1,4 % 1,5 % 1,4 % Media UE 2009 1,0 % 1,0 % Media UE 2010 0,6 % 0,5 % 0,1 % 0,0 % Francia Italia 0,0 % 0,0 % España Alemania Reino Unido 2009 2010 Fuente: CE. Por finalidad, en torno al 47% del estímulo fiscal del PERE se destinó al mantenimiento del poder adquisitivo de los hogares, y un 6% se empleó en políticas activas y pasivas de em­ pleo. Por otro lado, un 27% se destinó al aumento de la inversión, mientras que las ayudas a las empresas supusieron el 20% restante. Año 2010: El camino de vuelta hacia la sostenibilidad fiscal A principios de 2010 se empezaron a extender las dudas sobre la capacidad de algunos países para hacer frente a la elevada deuda pública contraída durante la crisis, como conse­ 66 Javier Vallés Liberal y Javier Monzó Torrecillas cuencia de los planes de estimulo fiscal y el juego de los estabilizadores automáticos. Estos temores afectaron principalmente a países con elevado endeudamiento exterior, bajas pers­ pectivas de crecimiento a medio plazo o elevadas pérdidas en el sector financiero. Además, se conoció un conjunto de malas prácticas llevadas a cabo por Grecia en la elaboración de sus estadísticas oficiales, incrementando la desconfianza de los inversores internacionales. A principios del ejercicio los principales organismos internacionales mantenían su re­ comendación de no retirar de los estímulos de demanda hasta afianzar la incipiente recupera­ ción de la actividad. De hecho, incluso en vísperas de las tensiones en el mercado de deuda soberana, el FMI defendía que «la política fiscal y monetaria debería seguir siendo expansi­ va, en 2010, en la mayoría de economías avanzadas» (abril de 2010). Sin embargo, tras el rescate de Grecia y el aumento de la prima de riesgo de la deuda soberana de varios países europeos, las recomendaciones se centraron en la necesidad de reducir el déficit. De este modo, el FMI pasó a recomendar, ya en julio, que «la política económica en los países avan­ zados debería centrarse en una consolidación fiscal creíble». En este contexto de inestabilidad en los mercados de deuda soberana de la zona euro, el Banco Central Europeo (BCE) se comprometió en mayo de 2010 a adquirir deuda pública para reforzar la confianza en los Tesoros nacionales, con objeto de restablecer el mecanismo de transmisión de su política monetaria. Durante el año 2010, el valor de estas adquisiciones ha alcanzado los 74.000 millones de euros. Con el programa de adquisición de deuda pública, y al contrario que en anteriores pro­ gramas de adquisición de activos financieros, el BCE no estableció de antemano la cuantía a adquirir, el calendario de actuación o los criterios según los cuales adquiere títulos. Ello le ha dotado de una considerable flexibilidad para abordar las tensiones en los mercados financie­ ros, al contar con un amplio abanico de posibilidades de actuación. Esta característica ha sido posteriormente reforzada al incrementar su capacidad para hacer frente a posibles pérdi­ das al adquirir activos financieros, aumentando su capital hasta 10.760 millones de euros (anteriormente 5.760 millones). Por otra parte, y desde una perspectiva a más largo plazo, la ampliación de capital —la primera de carácter general en 12 años— está motivada por la ne­ cesidad de proporcionar una base de recursos adecuada a uno de los pilares del sistema finan­ ciero en la zona euro, que ha crecido considerablemente como consecuencia de la constitu­ ción de la moneda única. Estas actuaciones se unen al mantenimiento de la política monetaria expansiva del BCE. De este modo, se han mantenido las inyecciones de liquidez extraordinarias, ilimitadas y a tipo fijo, que se iniciaron a finales de 2008 y que están garanti­ zadas, por lo menos, hasta septiembre de este año. En el ámbito presupuestario, el Eurogrupo de mayo acordó acelerar los planes de con­ solidación fiscal, adelantando la retirada de los estímulos y la adopción de medidas estructu­ rales respecto a la senda prevista en los programas de estabilidad presentados en enero. Algunos países que, como España, ya habían iniciado la senda de consolidación fiscal desde el comienzo de 2010, aceleraron el ritmo anunciado, mientras que otros decidieron adelantar su inicio, previsto para 2011. Como resultado de ello, la UE congelará su nivel de déficit con­ junto en 2010, y lo reducirá en 2,6 puntos porcentuales del PIB entre 2011 y 2012, pasando del –6,8% en 2010 al –4,2% en 2012, de acuerdo con las últimas previsiones de la CE (otoño de 2010). 67 El refuerzo del gobierno económico europeo Gráfico 2. La senda de consolidación fiscal antes y después de la crisis de deuda soberana España Alemania 2 2 0 0 2007 2008 2009 2010 2011 2007 –2 –2 –4 –4 –6 –6 –8 –8 –10 –10 –12 –12 2008 2009 2010 2011 2010 2011 2010 2011 Previsión de Primavera 2010 Previsión de Otoño 2010 Francia Italia 2 2 0 0 2007 2008 2009 2010 2011 2007 –2 –2 –4 –4 –6 –6 –8 –8 –10 –10 –12 –12 2008 2009 Previsión de Primavera 2010 Previsión de Otoño 2010 Reino Unido Estados Unidos 2 2 2007 0 2008 2009 0 2007 2008 2009 2010 2011 –2 –2 –4 –4 –6 –6 –8 –8 –10 –10 –12 –12 Previsión de Otoño 2010 Previsión de Primavera 2010 Fuente: CE. El ajuste fiscal previsto en la UE se realizará, en este período, principalmente mediante la reducción del gasto, que pasará del 50,8% del PIB en 2009 a 48,4% en 2012 (–2,4 puntos del PIB), tras haber aumentado fuertemente en 2009. De este modo, la reducción del gasto 68 Javier Vallés Liberal y Javier Monzó Torrecillas representa más del 90% del ajuste total, realizándose el resto mediante un incremento de los ingresos. Esta fuerte preponderancia de la reducción del gasto público se explica en gran par­ te por la retirada de los planes de estímulo temporal. Dado que el componente cíclico seguirá teniendo una aportación negativa durante los próximos años, al crecer las economías por debajo de su potencial, el grueso de la consolida­ ción fiscal se realizará mediante cambios estructurales. Finalmente, la respuesta a la crisis también incluye una mejora de la transparencia de las cuentas públicas. Con el fin de generar confianza en los mercados de deuda y redu­ cir el coste de financiación, los principales países han incrementado sus esfuerzos por ofrecer información financiera más detallada y accesible, con un enfoque de medio y largo plazo. Centrándose en las cinco grandes economías europeas, las principales medidas de con­ solidación presupuestaria adoptadas han sido: En materia de gasto, las actuaciones apuntan en tres direcciones: racionalización de prestaciones sociales, reducción de la inversión pública y contención del gasto corriente. • La mayor revisión del sistema de protección social ha tenido lugar en el Reino Unido (e.g. reforma de la política de vivienda social, recorte de la prestación por desempleo de larga duración o reducción de ayudas por hijo), mientras que Alemania han reali­ zado cambios de menor calado, centrados en las políticas de empleo y las prestacio­ nes por paternidad. En el caso español, se han mantenido todos los elementos esen­ ciales del Estado del Bienestar y se han seguido incrementando partidas básicas como las pensiones mínimas o las becas educativas, manteniendo un nivel de gasto social muy superior al existente en etapas anteriores. • La reducción de inversión pública entre 2009 y 2011 será del 0,5% del PIB en la UE. Sin embargo, este dato esconde una notable heterogeneidad por países: la inversión pública en España, el Reino Unido e Italia se reducirá notablemente (desde un nivel muy superior a la media en el caso de España, antes y después del recorte), mientras que en Francia y Alemania prácticamente se mantiene. • En cuanto a los gastos de funcionamiento, destaca la reducción de los gastos de personal, bien por la vía de una menor reposición de la plantilla, bien por la reducción/congelación de los salarios, o mediante ambos sistemas simultáneamente. Asimismo, países como Reino Unido y España han realizado actuaciones para simplificar la estructura organiza­ cional del Estado y la supresión de organismos y empresas estatales. Por el lado de los ingresos, destaca el recurso a la imposición indirecta, tanto mediante incrementos en el IVA —cuyo tipo general pasa del 16% al 18% en España (por debajo de la media europea), y del 17,5% al 20% en el Reino Unido—, como en subidas generalizadas de impuestos especiales. Algunos países han incrementado el impuesto sobre la renta, centrán­ dose en las rentas del trabajo más elevadas, en los beneficios fiscales y en las rentas del capi­ tal. Además, también han recurrido a incrementar la tributación medioambiental y a la crea­ ción nuevos impuestos, entre los que destaca un nuevo gravamen sobre el sector financiero en países como Francia, Alemania y Reino Unido. El refuerzo del gobierno económico europeo 69 Por último, la crisis fiscal ha puesto de relieve la necesidad de realizar ajustes en el lar­ go plazo, en particular en los gastos asociados al envejecimiento. Por ello, España, Francia, y el Reino Unido han puesto en marcha una reforma de sus sistemas públicos de pensiones, que en el caso de Alemania se hizo con anterioridad al estallido de la crisis. 2. El refuerzo de la coordinación económica en la UE La creación de la Unión Económica y Monetaria constituye un hito fundamental del proceso de integración europea. Los Estados de la zona euro decidieron, en 1998, hacer deja­ ción de sus competencias soberanas en materia de política monetaria en favor del BCE, adoptando una moneda única. Complementariamente, se establecieron reglas para una ma­ yor disciplina fiscal, a través del Pacto de Estabilidad y Crecimiento (PEC). Más de una década después la zona euro resiste el embate de la crisis, pero en ella se han manifestado desequilibrios macroeconómicos que es preciso atajar a través de una ma­ yor coordinación de las políticas económicas, así como una coordinación fiscal reforzada. La respuesta a la crisis ha conducido a nuevos avances en el proceso de integración eu­ ropea. La UE se prepara para adoptar un paquete de coordinación de políticas económicas sin precedentes, que incluye no sólo aspectos como el refuerzo de la disciplina fiscal sino también la introducción de un mecanismo de vigilancia de los desequilibrios macroeconómi­ cos y el establecimiento de un mecanismo permanente de resolución de crisis. En junio de 2010, el Consejo Europeo aprobó formalmente la nueva Estrategia para el Crecimiento y el Empleo, Europa 2020. Esta Estrategia supone la adopción de unos objetivos a nivel comunitario en materia de empleo, I+D, educación, medioambiente y reducción de la pobreza. En base a ello, cada Estado establece sus objetivos nacionales, que se plasman en los Programas Nacionales de Reformas en abril de cada año. El seguimiento de la Estrategia se enmarca en el nuevo esquema de gobernanza reforzada de la UE, que integra la supervi­ sión de las políticas fiscales, la supervisión de los desequilibrios macroeconómicos y la su­ pervisión de aspectos estructurales de carácter microeconómico. Por otra parte, el Consejo Europeo de marzo de 2010, durante la Presidencia española del Consejo de la UE, decidió encargar a su Presidente la constitución de un grupo de trabajo sobre gobernanza económica de la UE, en el que participaron los EEMM, la CE y el BCE. Bautizado como Task Force Van Rompuy, el grupo comenzó a reunirse en mayo, presentando su Informe final al Consejo Europeo de diciembre, para su desarrollo legislativo en junio de 2011. Sus contribuciones, actualizadas con los ajustes producidos en su tramitación poste­ rior, se desarrollan a lo largo del artículo. El Semestre Europeo El Presidente del Eurogrupo, Jean Claude Juncker, lanzó en 2005 una propuesta consis­ tente en que los EEMM presentaran en Bruselas sus proyectos de presupuestos para que fue­ ran evaluados conjuntamente antes de que los parlamentos nacionales los aprobasen. La idea 70 Javier Vallés Liberal y Javier Monzó Torrecillas era definir un marco general de la política económica europea, que luego sería aplicada por los EEMM a través de sus presupuestos nacionales. La propuesta fue rechazada, alegando una supuesta injerencia excesiva en los procedimientos presupuestarios nacionales. Esta idea fue retomada en 2010, en unas circunstancias económicas bien diferentes. En su Comunicación «Reforzar la coordinación de las políticas económicas», la CE proponía «el establecimiento de un semestre europeo para la coordinación de políticas económicas, de forma que los EEMM puedan beneficiarse de una pronta coordinación a nivel europeo a la hora de preparar sus programas nacionales de estabilidad o de convergencia, así como sus presupuestos nacionales y sus programas nacionales de reforma». Tras su presentación en mayo, ésta propuesta ha sido uno de los elementos sobre los que hubo pleno acuerdo en el seno de la task force Van Rompuy y, de hecho, esta propuesta ha sido ya trasladada por el Consejo a norma. Este nuevo calendario, que se aplica desde 2011, consiste en un ciclo reforzado de coor­ dinación de las políticas económicas en el seno de la UE que cubrirá todos los elementos de la vigilancia económica, incluidas las medidas para asegurar la disciplina presupuestaria contenidas en el PEC, las acciones a favor de la estabilidad macroeconómica, que se desarro­ llará en el marco de la supervisión macro reforzada, y el proceso de estímulo del crecimiento y el empleo recogido en la Estrategia Europa 2020. En definitiva, se trata de una evaluación ex-ante de la política fiscal de los EEMM, sincronizando la supervisión presupuestaria, ma­ croeconómica y las reformas estructurales. En el Semestre Europeo, que será el primero de cada año natural, los EEMM presenta­ rán simultáneamente en abril sus actualizaciones de los programas de estabilidad y conver­ gencia (instrumentos nacionales del PEC), y de los programas nacionales de reforma (instru­ mentos nacionales de la Estrategia Europa 2020). Estos programas serán evaluados conjuntamente por la CE y el Consejo, pudiendo este último a propuesta de la CE, adoptar recomendaciones específicas dirigidas a los países. Tras la coordinación europea, comenzará la fase nacional en la que los EEMM tendrán que trasladar las recomendaciones europeas a sus proyectos de Presupuestos, que deberán presentar ante su Parlamento nacional para su aprobación definitiva. El nuevo esquema de supervisión financiera La coordinación en el ámbito financiero en la UE ha recibido un espaldarazo definitivo con la constitución del esquema de supervisión financiera macro y micro prudencial que su­ pone establecer el Comité Europeo de Riesgo Sistémico y las Autoridades Europeas de Su­ pervisión. El Comité Europeo de Riesgo Sistémico evaluará posibles amenazas a la estabilidad fi­ nanciera, emitirá alertas de riesgo y recomendaciones de actuación, vigilando su aplicación. Los EEMM deberán atenerse a las conclusiones que emita y, en caso de no hacerlo, deberán explicar los motivos por los que no siguen las recomendaciones. A nivel micro-prudencial, se ha creado un Sistema Europeo de Supervisores Financie­ ros con tres nuevas Autoridades Europeas sectoriales de Supervisión: bancaria (EBA), de se­ guros y pensiones (EIOPA) y de valores (ESMA). Su establecimiento supone transformar los El refuerzo del gobierno económico europeo 71 actuales comités sectoriales, sin fuerza vinculante, en instituciones con competencias en el desarrollo de estándares técnicos comunes de obligado cumplimiento, en mecanismos de re­ solución para dirimir diferencias entre supervisores, coordinar y tomar decisiones en situa­ ciones de crisis, y en órganos que recogen información relevante para desempeñar sus fun­ ciones. En concreto, ESMA tiene potestad exclusiva para supervisar a las agencias de calificación crediticia en la UE. Concretar sus poderes y funciones ha exigido también desa­ rrollar nueva legislación comunitaria al respecto. La reforma del Pacto de Estabilidad y Crecimiento El PEC es el principal instrumento de coordinación y supervisión de las políticas presu­ puestarias de los EEMM. Desde su entrada en vigor en 1999, ha buscado su sitio a medio ca­ mino entre la necesidad de impulsar la disciplina fiscal a nivel europeo y las demandas de so­ beranía de los Estados, reticentes a perder el control de su política fiscal, después de ceder la monetaria a las instituciones comunitarias. Fruto de este debate, el PEC ya sufrió una impor­ tante modificación en el año 2005, tendente a dotar de mayor flexibilidad a la regla fiscal y a incrementar su análisis económico. Sin embargo, la virulencia con la que la crisis económica ha impactado sobre las cuen­ tas públicas de los EEMM, con los 27 países en déficit y 24 de ellos con el Procedimiento de Déficit Excesivo abierto, ha puesto de manifiesto la necesidad de repensar su funcionamien­ to, en particular en los países de la zona euro, con el fin de aumentar la credibilidad de la sen­ da de consolidación fiscal, evitando recaer en los errores del pasado. El nuevo PEC mantendrá los dos componentes básicos existentes desde su origen: el preventivo y el correctivo. Parte preventiva La propuesta mantiene como elemento fundamental el objetivo presupuestario a medio plazo, propuesto a nivel nacional, con un requisito de convergencia mínima anual de medio punto del PIB, medido en términos estructurales. Sin embargo, este objetivo se complementa con una mayor atención a la tasa de crecimiento del gasto primario, que no podrá superar la tasa de crecimiento del PIB potencial en el medio plazo. Con ello se pretende evitar el sesgo procíclico y garantizar que los ingresos excepcionales se destinen a reducir deuda, y no a in­ crementar el gasto. Por otra parte, se introduce, para los países de la zona euro, un mecanismo de ejecución consistente en un depósito del 0,2% del PIB remunerado, en el caso de incumplimiento per­ sistente o grave, y siempre precedido de una advertencia y medidas reputacionales. Parte correctiva Se mantienen los umbrales numéricos actualmente vigentes: el 3% del PIB para el défi­ cit y el 60% en el caso de la deuda pública. No obstante, se refuerza notablemente la impor­ 72 Javier Vallés Liberal y Javier Monzó Torrecillas tancia del criterio de la deuda, que hasta la fecha había tenido un papel marginal en la prácti­ ca. En este sentido se exige, para los EEMM que se sitúen por encima del umbral, una convergencia a dicho valor a ritmo satisfactorio de, al menos, una veinteava parte anual, de media, en un período de tres años. Además, se concretan los llamados factores relevantes a la hora de valorar la evolución de la deuda, como el crecimiento nominal de la economía, y los factores de riesgo, como el endeudamiento del sector privado o el envejecimiento poblacio­ nal. Estos factores también se evaluarán para los Estados que se sitúen por debajo del umbral. En particular, se tendrá en cuenta favorablemente las reformas en los sistemas de pensiones, en aquellos países que las acometan. Por otra parte, se aclaran los criterios para prorrogar los plazos de ajuste inicialmente previstos. En cuanto al mecanismo de sanciones, se aplica un depósito sin intereses del 0,2% del PIB, transformable en multa. Asimismo, se establece una eventual relación con el presupues­ to de la UE, pudiendo condicionar determinados gastos comunitarios en el caso de incumpli­ mientos persistentes. Además de las partes preventivas y correctivas del PEC, hay que subrayar la importan­ cia de los marcos presupuestarios nacionales, que deben ser consecuentes con los compromi­ sos y reglas aprobadas a nivel comunitario. Las principales características a las que debe ajustarse la normativa presupuestaria nacional son: • adoptar una perspectiva plurianual, con el fin de garantizar los objetivos fijados a ni­ vel europeo a medio plazo, • aplicar reglas fiscales numéricas que propicien el cumplimiento de las normas del PEC, • establecer mecanismos de coordinación internos que aseguren la disciplina presu­ puestaria en todas las administraciones públicas, • reforzar la transparencia del proceso presupuestario, facilitando información detalla­ da y asegurando unas prácticas homologables a nivel contable, estadístico y en cuan­ to a la elaboración de previsiones macroeconómicas. Supervisión macro reforzada El estallido de la crisis ha expuesto los desequilibrios económicos generados en la zona euro durante la última década, tras la adopción de la moneda única. Se observan, entre otros, amplias y persistentes divergencias en materia de competitividad y dinámicas de crecimiento excesivo del crédito y del endeudamiento, público y privado. Los Estados de la zona euro, conscientes de estos desarrollos, han decidido completar, por primera vez en su historia, el refuerzo de la disciplina fiscal con un mecanismo completo de prevención y corrección de los desequilibrios macro-económicos. De acuerdo con la propuesta de la CE, la supervisión de los desequilibrios macroeconó­ micos se inicia con un mecanismo de alerta, cuyo objetivo es detectar qué EEMM presentan niveles potencialmente problemáticos de desequilibrio macro. Para ello, se establecerá un cuadro de indicadores relevantes, sencillos y mensurables, que permita determinar a partir de qué umbrales se considera que un país está en riesgo de desequilibrio. Estos umbrales fun­ El refuerzo del gobierno económico europeo 73 cionarán como valores indicativos para orientar la evaluación de un país y no se interpretarán de manera mecánica, siendo completados por un análisis económico y un conocimiento es­ pecífico de cada país. Se tratará de un cuadro de indicadores dinámico que se actualizará anualmente, en fun­ ción de las amenazas para la estabilidad macroeconómica que puedan surgir o de los datos disponibles. La CE ya ha propuesto una lista de indicadores de carácter tanto interno como externo: el nivel de la balanza por cuenta corriente, el tipo de cambio efectivo real, la deuda de los sectores público y privado o el peso del sector inmobiliario. La CE publicará regularmente los resultados del cuadro de indicadores para cada Estado y elaborará una lista de los que considere en riesgo de desequilibrio. Se realizará un análisis ex­ haustivo y específico para cada Estado afectado, pudiendo enviar misiones de supervisión. Esta fase de análisis puede concluir con tres posibles actuaciones: (i) la recomendación de que no se tome medida alguna por considerar que los desequilibrios no son problemáticos, (ii) la formulación de recomendaciones preventivas al Estado en cuestión o, (iii) que el Con­ sejo declare la existencia de un desequilibrio excesivo y recomiende la adopción de medidas correctoras dentro de un plazo determinado y la presentación de un plan al efecto. Hay que tener en cuenta que, a diferencia de lo que ocurre con la política presupuesta­ ria, las administraciones de los EEMM no tienen el control directo de todos los aspectos que inciden en los desequilibrios macroeconómicos. Por tanto, la CE será flexible en el segui­ miento de los planes de los EEMM, estableciendo plazos largos para la observación de los resultados y teniendo en cuenta sobre todo la adecuación de las medidas adoptadas. Además, aún cuando el Estado ponga en marcha las recomendaciones efectuadas, el procedimiento sólo se cerrará una vez que el Consejo llegue a la conclusión, basándose en una recomenda­ ción de la CE, de que el Estado ya no presenta desequilibrios excesivos. En el caso de que un país de la zona euro haga caso omiso de forma reiterada de las re­ comendaciones del Consejo, se pone en marcha el procedimiento sancionador, que consiste en la imposición de una multa anual equivalente al 0,1% del PIB. Dicha multa podrá cance­ larse o reducirse si el Estado en cuestión prueba que está tomando las medidas necesarias o si concurren circunstancias económicas excepcionales. El incumplimiento de las recomenda­ ciones del Consejo se considera, además, un factor agravante a la hora de evaluar la situación presupuestaria en el marco del PEC. En definitiva, el establecimiento de un mecanismo de supervisión de desequilibrios ma­ croeconómicos sitúa la atención sobre la necesidad de una mayor coordinación de políticas macroeconómicas más allá de la fiscal establecida en el PEC. Las políticas macroeconómi­ cas de los EEMM ya eran tenidas en cuenta a la hora de evaluar los Programas de Estabilidad en el marco de la vigilancia de la disciplina fiscal. Sin embargo, la aplicación de sanciones quedaba restringida al incumplimiento de los límites de déficit público establecidos. La im­ posición de sanciones a los EEMM que no apliquen medidas correctoras de los desequili­ brios macroeconómicos supone la equiparación de los objetivos de estabilidad fiscal y esta­ bilidad macroeconómica, estableciendo, por otra parte, las cautelas necesarias impuestas por la particular dificultad de valorar adecuadamente la presencia de estos desequilibrios y el im­ pacto de las medidas establecidas para corregirlos. 74 Javier Vallés Liberal y Javier Monzó Torrecillas Mecanismo permanente de gestión de crisis La crisis de deuda soberana griega había mostrado ya desde principios del año 2010 la necesidad de un marco más sólido para la gestión de crisis. En el Consejo ECOFIN extraor­ dinario celebrado el 9 y 10 de mayo para abordar con carácter de urgencia dicha crisis se se acordó una solución temporal para tres años, basada en tres componentes: • Se creó un Mecanismo Europeo de Estabilización Financiera, y se constituyó por la CE hasta una cuantía de 60.000 millones de euros con garantía del presupuesto co­ munitario. Los fondos se obtendrán a través de emisiones de eurobonos en el merca­ do de capitales. • A través de un acuerdo intergubernamental de los EEMM de la zona del euro, se cons­ tituyó el Fondo Europeo de Estabilidad Financiera, garantizado por los EEMM partici­ pantes de forma coordinada con una vigencia hasta 2013, pudiendo captar 440.000 mi­ llones para prestarlos a los países en crisis y ello bajo condiciones estrictas. • Junto a ello se acordó que el FMI participaría en acuerdos financieros facilitando, como mínimo, la mitad de la contribución de la UE a través de sus mecanismos habi­ tuales, en consonancia con los recientes programas europeos. El Consejo acordó también un paquete trienal de 110.000 millones de euros de apoyo financiero a Grecia, de los que 80.000 millones provienen de préstamos bilaterales de los EEMM y el resto de un programa con el FMI. La participación de cada Estado en el pool de préstamos se calculó en función del capital de cada uno en el BCE, correspondiéndole a España el 12%, cerca de 9.800 millones. Este paquete se establece en un marco de fuerte condicionalidad y a precios de mercado, siendo el coste de los préstamos Euribor más 300pb. Contando con este mecanismo temporal, la task force consideró en su Informe Final que el establecimiento de un marco permanente debía abordarse a medio plazo. El Consejo Europeo de octubre abordó nuevamente la cuestión, acordándose el establecimiento de este mecanismo permanente de resolución de crisis a partir de 2013 y dando un mandato específi­ co al Presidente del Consejo Europeo para estudiar la reforma del Tratado para crear dicho mecanismo, sin poner en cuestión el principio de no bail out. En noviembre, Irlanda tuvo que solicitar también asistencia financiera a la UE acordán­ dose un paquete de 85 mil millones de euros para los próximos tres años, de los que 22.500 millones proceden del Mecanismo Europeo de Estabilidad Financiera, 17.700 millones del Fondo Europeo de Estabilidad Financiera y 4.800 por terceros países. Adicionalmente, el FMI contribuye con 22.500 millones de y el Fondo Irlandés de Reserva de Pensiones con los 17.500 millones restantes. La ayuda se somete a un régimen de condicionalidad estricta, mientras que el coste de los préstamos es igual al coste de financiación más 292,5 pb. Finalmente, el Consejo Europeo de diciembre acordó el establecimiento de un mecanis­ mo permanente de gestión de crisis, llamado a asegurar la estabilidad financiera de la zona euro y ello a partir de 2013, fecha en que acaba la vigencia del actual mecanismo temporal. El reciente Eurogrupo y posterior Consejo Europeo de marzo ha concretado las caracte­ rísticas del mecanismo permanente, que dispondrá de una capacidad de financiación de 500.000 millones de euros (700.000 millones de capital). Para ello, se ha aprobado una modi­ 75 El refuerzo del gobierno económico europeo ficación del Tratado de Funcionamiento de la UE, consistente en una disposición que prevé que los Estados de la zona euro podrán establecer un mecanismo de estabilidad que se active cuando sea imprescindible para salvaguardar la estabilidad de la zona euro en su conjunto, supeditado a condiciones estrictas. Además, se ha aprobado la revisión del mecanismo tem­ poral, para reforzar su capacidad de financiación y ampliar su ámbito de aplicación. Ambos acuerdos generales serán firmados en junio. Por último, en marzo de 2011, se ha aprobado el llamado Pacto por el Euro Plus, que se integra en el paquete de reforma de la gobernanza económica, e implica compromisos concre­ tos a alcanzar durante los doce meses siguientes a los Estados, en cuatro ámbitos concretos: competitividad, empleo y sostenibilidad fiscal y estabilidad del sistema financiero. En este contexto, España ha sido uno de los primeros países en anunciar sus compromisos, con un pa­ quete de ocho reformas a desarrollar en dichos ámbitos. En el ámbito presupuestario, la pro­ puesta española consiste en una modificación parcial de las normas de estabilidad, introducien­ do una nueva regla de gasto público que complemente a la existente regla de saldo, con el fin de limitar su crecimiento en épocas expansivas, al referenciarlo al crecimiento de la economía. Calendario previsto del nuevo gobierno económico europeo Ejes del paquete económico Fechas previstas para su aprobación por el Consejo Estrategia Europa 2020 Junio de 2010 (en vigor en 2011) Semestre Europeo Septiembre de 2010 (en vigor en 2011) Supervisión Financiera Septiembre de 2010 (en vigor en 2011) Reforma del PEC Junio de 2011 Supervisión Macroeconómica Junio de 2011 Mecanismo Permanente de Gestión de Crisis Junio de 2011 (en vigor en 2013) Fuente: Elaboración propia 3. Conclusiones La UE ha vivido en los últimos años la mayor crisis económica y financiera desde su fundación en la década de los 50. Ello ha supuesto una importante «prueba de fuego» para evaluar la verdadera fortaleza de las instituciones europeas. Los EEMM han sido capaces de, bajo el liderazgo del Consejo y la CE, dar una res­ puesta de política económica con un notable nivel de coordinación. En primer lugar, median­ te la adopción de un sistema de garantías al sistema financiero y mediante un plan de estímu­ 76 Javier Vallés Liberal y Javier Monzó Torrecillas lo económico de corte fiscal. En una segunda fase, se han alcanzado compromisos importantes en la definición y puesta en marcha de las estrategias de salida y los planes de consolidación fiscal. No obstante, la crisis ha puesto de manifiesto la necesidad de incrementar los mecanis­ mos de coordinación de las políticas económicas, en especial en la zona euro, así como la conveniencia de reforzar la supervisión de los mercados financieros. En este sentido, ya están ultimadas las modificaciones normativas necesarias para la creación de un verdadero «go­ bierno económico», que incluye una nueva estrategia de desarrollo económico, la supervi­ sión reforzada de las políticas macroeconómicas y fiscales, nuevas instituciones de vigilancia financiera y un mecanismo permanente de gestión de las futuras crisis, en torno a lo que se ha venido en denominar Semestre Europeo. Referencias Comisión Europea (2011). Comunicación Informe Anual sobre el Crecimiento: anticipo de la respues­ ta global de la UE a la crisis. Comisión Europea (2010). Comunicación Reforzar la coordinación de las políticas económicas. Comisión Europea (2010). Comunicación Europa 2020: Una estrategia para un crecimiento inteligen­ te, sostenible e integrador. Comisión Europea (2010). European Economic Forecast, Autumn. European Economy 7. Comisión Europea (2009). Public Finances in EMU. European Economy 5. Consejo Europeo (2011). Conclusiones, 24-25 de marzo. Consejo Europeo (2010). Conclusiones. 16-17 de diciembre. Consejo Europeo (2010).Conclusiones. 28-29 de octubre. Consejo Europeo (2010).Conclusiones. 17 de junio. Fondo Monetario Internacional (2010). World Economic Outlook. Abril. Gobierno de España. Informe Económico del Presidente del Gobierno 2010. BOE. Task Force of the European Council (2010). Final Report, 15302. OCDE (2009). The effectiveness and scope of fiscal stimulus. Economic Outlook, Interim Report March. Vallés Liberal y Maravall Rodríguez (2010). Estrategia ante la crisis económica. Revista Presupuesto y Gasto Público n.º 58.