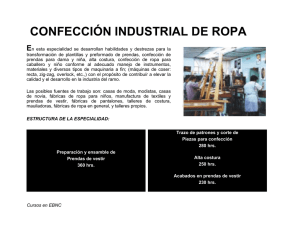

Estudio Sectorial Industria del Vestido

Anuncio