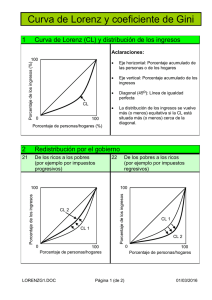

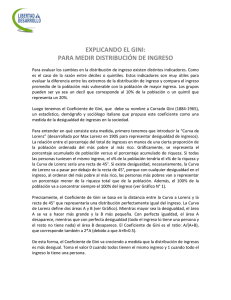

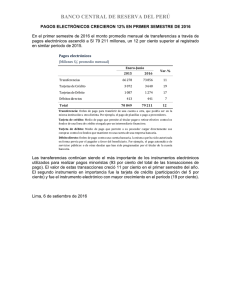

Política Fiscal en Colombia: Aprovechamiento de su

Anuncio