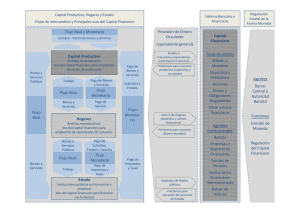

La determinación y el traspaso de las tasas de interés

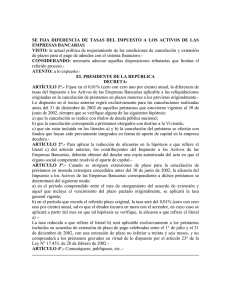

Anuncio