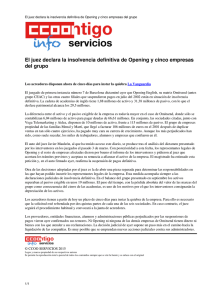

- 1 - M. J. Marín López, “Dictamen jurídico sobre el caso English

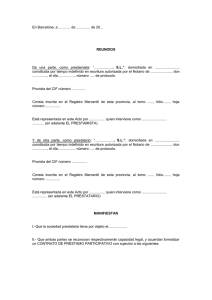

Anuncio