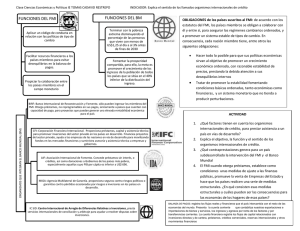

Instituciones en el sistema monetario internacional

Anuncio