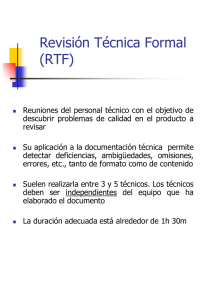

RTF N

Anuncio