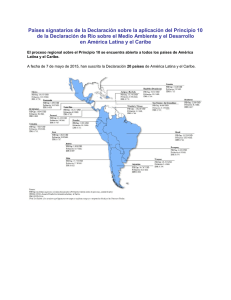

Estado actual del proceso de integración en América Latina

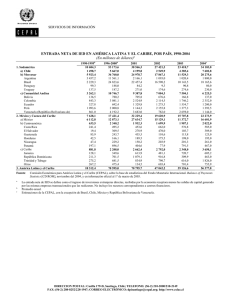

Anuncio