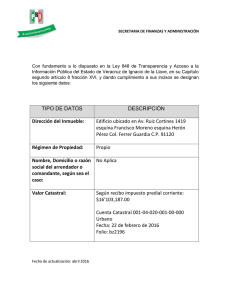

SECRETARIA DE HACIENDA DISTRITAL MEMORANDO

Anuncio

SECRETARIA DE HACIENDA DISTRITAL MEMORANDO CONCEPTO No. 1108 IE25234 PARA: DIANA DEL PILAR ORTIZ Subdirectora de Impuestos a la Propiedad (E) DE: MAGDA CRISTINA MONTAÑA MURILLO Subdirectora Jurídico Tributaria TEMA: SUBTEMA: FECHA: Procedimiento. Efectos de corregir la declaración del impuesto predial unificado por el avalúo catastral antes del plazo para declarar con la Ley 601 de 2000. 5/09/2005 De acuerdo con el Artículo 19 del Decreto Distrital 270 de 2001, compete a este Despacho interpretar de manera general y abstracta la aplicación de las normas tributarias distritales, manteniendo la unidad doctrinal de la Dirección de Impuestos Distritales. CONSULTA ¿Qué efectos tiene una declaración de corrección del impuesto predial unificado presentada antes del vencimiento para declarar que corrija el avalúo catastral, conforme la Ley 601 de 2000? RESPUESTA Para dar inicio al estudio que nos ocupa, en primer lugar nos referiremos a lo expresado en el Memorando Concepto 939 del 13 de noviembre de 2001 proferido por esta Subdirección, en el que después de hacer un análisis acerca del régimen jurídico tributario de las declaraciones y sus correcciones en forma general y en especial atendiendo lo dispuesto en el inciso 2º del artículo 1º de la Ley 601 de 2000, se estudian las razones por las cuales el legislador impide la corrección por menor valor de las declaraciones solamente en los casos en que se determine una base gravable superior al avalúo catastral y se concluye que ni antes ni después de la fecha límite para declarar, se puede modificar el dato de la base gravable inicialmente informada por encima del avalúo catastral ( disminuyéndola), pues ello implicaría una verdadera corrección. No obstante lo manifestado en el concepto es importante tener en cuenta lo siguiente: Las obligaciones en materia tributaria son de dos tipos: formales o instrumentales y sustanciales. Las obligaciones instrumentales tienen como finalidad principal la de servir de medio o camino para lograr que los ingresos de la obligación sustancial, con que deben contribuir los sujetos pasivos tributarios, lleguen efectivamente a su destino, es decir, a las arcas del Estado. Dentro de las obligaciones instrumentales, tenemos una muy específica y es la relacionada con la obligación de presentar declaraciones tributarias, enmarcada dentro de la relación jurídico tributaria y mediante la cual se permiten la determinación del tributo. Este deber tal y como lo expresa el profesor Juan Rafael Bravo Arteaga en su obra, Nociones Fundamentales de Derecho Tributario, es posiblemente el deber mas importante que le corresponde cumplir a los contribuyentes, ya que gracias a su realización el Fisco puede conocer el acaecimiento de los hechos gravados, respecto de un determinado contribuyente, en un lugar y en un tiempo dados, de tal manera que sea posible deducir la existencia en concreto de la obligación tributaria. (..) La declaración tributaria constituye una confesión hecha por el contribuyente al Fisco desde el punto de vista probatorio, que debe ser considerada como indivisible, salvo prueba en contrario, razón por la cual la declaración tributaria goza del privilegio de la presunción de veracidad. (artículo 746 del E.T.N.). Por ello evidentemente la declaración tributaria, se constituye en un acto jurídico en cuanto comporta una conducta humana que produce efectos en derecho, efectos que se generan porque el mismo ordenamiento los dispone. Por éstas razones, el procedimiento tributario, basado en que la declaración privada del contribuyente es el reconocimiento de la obligación sustancial; consagra en primera medida que se presume su veracidad (Art. 746 E.T.N), razón por la cual para que la administración pueda desvirtuar la liquidación privada realizada dentro de la declaración se deben desarrollar los procesos de Determinación Oficial ( Capítulo IV y V del Decreto Distrital 807 de 1993) y además consagra específicamente que éstas prestan mérito ejecutivo a favor del sujeto activo (Distrito Capital), (num. 1 art. 828 E.T.N.) Se debe precisar que teniendo en cuenta la característica propia de las declaraciones tributarias como actos jurídicos generadores de efectos, el régimen del procedimiento tributario distrital ha estipulado que si bien pueden ser objeto tanto de verificación oficial por parte de la administración como de corrección por parte del declarante; se fija un momento preclusivo, en el cual ni la administración ni el declarante pueden efectuar ni las verificaciones, ni las correcciones o modificaciones que le competen; y es ahí cuando se habla que la declaración ha adquirido firmeza, por lo que no es susceptible de las verificaciones oficiales, ni puede expedirse válidamente liquidación oficial o modificación alguna basada en ella, y que por el otro lado, no será susceptible de ser corregida. (Art. 19 y 24 del Decreto Distrito 807 de 1993). Por otro lado, también hay que tener en cuenta que los contribuyentes deben presentar sus declaraciones en los plazos fijados mediante resolución por el Secretario de Hacienda y las autoridades administrativas no pueden pretender el cumplimiento de dicha obligación antes del vencimiento del mismo. Una vez cumplida la fecha del vencimiento para declarar, se generan consecuencias para el contribuyente según haya cumplido con su obligación o no, lo haya hecho en forma correcta o incorrecta. De esta forma antes del vencimiento para declarar, el contribuyente puede corregir sus declaraciones de manera libre, esto quiere decir sin liquidarse sanción de corrección cuando aumente el valor a pagar, y sin presentar proyecto de corrección cuando disminuya el valor a pagar, toda vez que su actuación se efectúa dentro del término para cumplir con la obligación formal, esto quiere decir que el contribuyente aún cuenta con plazo para declarar y la administración tributaria en este tiempo carece de facultad de entrar a objetar las declaraciones presentadas por los contribuyentes, siendo esto reconocido así por la Dirección Distrital de Impuestos en los conceptos Nos 171 del 31 de agosto de 1994, 355 del 30 de junio de 1995 y 665 del 1 de junio de 1998. Armonizando el contenido de las normas a que hemos hecho referencia, con la puesta en vigencia de la Ley 601 de 2000 “Por la cual se concede una autorización a los contribuyentes del impuesto Predial Unificado en el Distrito Capital.”, en particular para el caso en consulta, el Artículo 1º, se previó un caso excepcional al impedir correcciones por menor valor de las declaraciones, en los casos en que determine una base gravable superior al avalúo catastral, revisemos éste artículo en todo su contexto para entender el espíritu del legislador al proferir éste disposición. “Artículo 1º. A partir del año fiscal 2000 la base gravable del impuesto predial unificado para cada año será el valor que mediante autoavalúo establezca el contribuyente, que deberá corresponder, como mínimo, al avalúo catastral vigente al momento de causación del impuesto. Sin embargo, el contribuyente propietario o poseedor podrá determinar la base gravable en un valor superior al avalúo catastral, caso en el cual no procede corrección por menor valor de la declaración inicialmente presentada por ese año gravable. ...) (Subraya fuera de texto) Si bien es cierto, que el propósito de la ley es muy concreto, y consiste en la solución real a un problema sentido por los propietarios o poseedores de predios en Bogotá D.C., en donde la realidad económica ha desbordado el orden normativo establecido con anterioridad, y ha quebrantado los principios de justicia y equidad del tributo, los cuales son el pilar del sistema tributario. De esta forma, para compensar esta situación la Ley 601 de 2000 ha señalado que la base mínima para autoavaluarse sería el avalúo catastral vigente, es decir, éste es el único factor a tener en cuenta como techo mínimo, lo cual significa que para el contribuyente no puede existir factor de equivocación porque no tiene que realizar operación matemática alguna, dado que éste factor es suministrado por la autoridad catastral y se conoce a primero de enero de cada año. Se evidencia entonces, que el legislador al tomar la decisión de impedir correcciones por menor valor de las declaraciones en los casos en que se determine una base gravable superior al avalúo catastral, lo hizo teniendo en cuenta que el autoavalúo tiene una enorme incidencia que prolonga sus efectos en los siguientes aspectos, muy importantes en la determinación de oros valores, a título informativo miremos: Constituye costo fiscal de los bienes raíces para determinación de la renta o ganancia ocasional (Ley 174 de 1994), y se utiliza por los contribuyentes el valor del autoavalúo determinado por encima del avalúo catastral para efectos de favorecer su tarifa en Impuesto a la Renta y luego que han hecho uso de su beneficio solicita corrección menor valor ante la autoridad tributaria municipal. En la negociación de predios, los municipios deberán tener en cuenta el autoavalúo incrementado en un 25%, mas la variación del índice de precios al consumidor. Adicionalmente, aunque ha desaparecido el impuesto complementario de Patrimonio podrá incidir en la determinación de éste, con repercusiones en la renta presuntiva, en la ganancia ocasional por herencia. No obstante lo anterior, la prohibición legal de corregir declaraciones por menor valor en los casos en que se determine una base gravable superior al avalúo catastral contenida en el inciso 2º del artículo 1º de 601 de 2000, conforme a lo expuesto sobre la firmeza de las declaraciones y momento en que la administración tributaria adquiere la facultad para exigir la presentación o corrección de las mismas, no es aplicable a los contribuyentes antes del vencimiento para declarar, esto quiere decir que un contribuyente puede corregir sus declaraciones tributarias por menor valor en los casos que determine una base gravable superior al avalúo catastral si se encuentra antes del vencimiento para declarar. En estos términos se modifica el Memorando Concepto 939 del 13 de noviembre de 2001. Cordial saludo MAGDA CRISTINA MONTAÑA MURILLO Subdirectora Jurídico Tributaria Elaboró: Libia Patricia Garzón Vargas