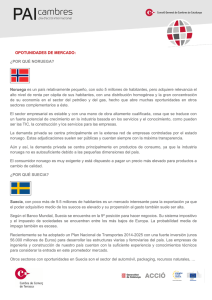

Productos Agrícolas Peruanos en Suecia - Noruega

Anuncio