DICTAMEN D.A.T. 25/07 Buenos Aires, 9 de mayo de 2007

Anuncio

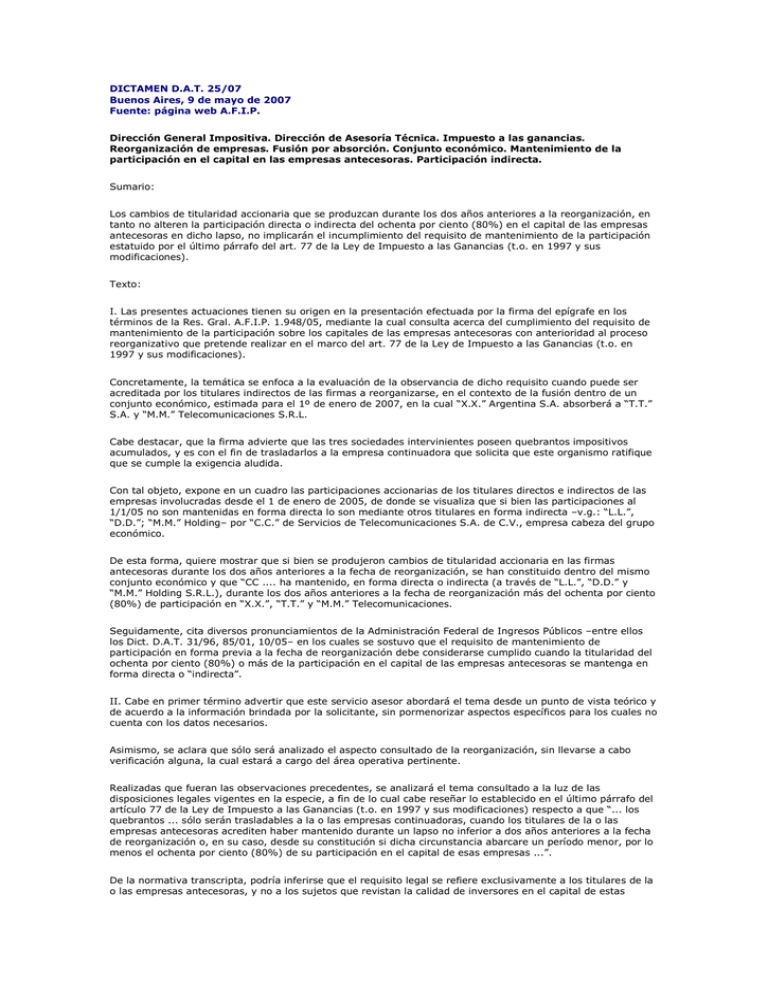

DICTAMEN D.A.T. 25/07 Buenos Aires, 9 de mayo de 2007 Fuente: página web A.F.I.P. Dirección General Impositiva. Dirección de Asesoría Técnica. Impuesto a las ganancias. Reorganización de empresas. Fusión por absorción. Conjunto económico. Mantenimiento de la participación en el capital en las empresas antecesoras. Participación indirecta. Sumario: Los cambios de titularidad accionaria que se produzcan durante los dos años anteriores a la reorganización, en tanto no alteren la participación directa o indirecta del ochenta por ciento (80%) en el capital de las empresas antecesoras en dicho lapso, no implicarán el incumplimiento del requisito de mantenimiento de la participación estatuido por el último párrafo del art. 77 de la Ley de Impuesto a las Ganancias (t.o. en 1997 y sus modificaciones). Texto: I. Las presentes actuaciones tienen su origen en la presentación efectuada por la firma del epígrafe en los términos de la Res. Gral. A.F.I.P. 1.948/05, mediante la cual consulta acerca del cumplimiento del requisito de mantenimiento de la participación sobre los capitales de las empresas antecesoras con anterioridad al proceso reorganizativo que pretende realizar en el marco del art. 77 de la Ley de Impuesto a las Ganancias (t.o. en 1997 y sus modificaciones). Concretamente, la temática se enfoca a la evaluación de la observancia de dicho requisito cuando puede ser acreditada por los titulares indirectos de las firmas a reorganizarse, en el contexto de la fusión dentro de un conjunto económico, estimada para el 1º de enero de 2007, en la cual “X.X.” Argentina S.A. absorberá a “T.T.” S.A. y “M.M.” Telecomunicaciones S.R.L. Cabe destacar, que la firma advierte que las tres sociedades intervinientes poseen quebrantos impositivos acumulados, y es con el fin de trasladarlos a la empresa continuadora que solicita que este organismo ratifique que se cumple la exigencia aludida. Con tal objeto, expone en un cuadro las participaciones accionarias de los titulares directos e indirectos de las empresas involucradas desde el 1 de enero de 2005, de donde se visualiza que si bien las participaciones al 1/1/05 no son mantenidas en forma directa lo son mediante otros titulares en forma indirecta –v.g.: “L.L.”, “D.D.”; “M.M.” Holding– por “C.C.” de Servicios de Telecomunicaciones S.A. de C.V., empresa cabeza del grupo económico. De esta forma, quiere mostrar que si bien se produjeron cambios de titularidad accionaria en las firmas antecesoras durante los dos años anteriores a la fecha de reorganización, se han constituido dentro del mismo conjunto económico y que “CC .... ha mantenido, en forma directa o indirecta (a través de “L.L.”, “D.D.” y “M.M.” Holding S.R.L.), durante los dos años anteriores a la fecha de reorganización más del ochenta por ciento (80%) de participación en “X.X.”, “T.T.” y “M.M.” Telecomunicaciones. Seguidamente, cita diversos pronunciamientos de la Administración Federal de Ingresos Públicos –entre ellos los Dict. D.A.T. 31/96, 85/01, 10/05– en los cuales se sostuvo que el requisito de mantenimiento de participación en forma previa a la fecha de reorganización debe considerarse cumplido cuando la titularidad del ochenta por ciento (80%) o más de la participación en el capital de las empresas antecesoras se mantenga en forma directa o “indirecta”. II. Cabe en primer término advertir que este servicio asesor abordará el tema desde un punto de vista teórico y de acuerdo a la información brindada por la solicitante, sin pormenorizar aspectos específicos para los cuales no cuenta con los datos necesarios. Asimismo, se aclara que sólo será analizado el aspecto consultado de la reorganización, sin llevarse a cabo verificación alguna, la cual estará a cargo del área operativa pertinente. Realizadas que fueran las observaciones precedentes, se analizará el tema consultado a la luz de las disposiciones legales vigentes en la especie, a fin de lo cual cabe reseñar lo establecido en el último párrafo del artículo 77 de la Ley de Impuesto a las Ganancias (t.o. en 1997 y sus modificaciones) respecto a que “... los quebrantos ... sólo serán trasladables a la o las empresas continuadoras, cuando los titulares de la o las empresas antecesoras acrediten haber mantenido durante un lapso no inferior a dos años anteriores a la fecha de reorganización o, en su caso, desde su constitución si dicha circunstancia abarcare un período menor, por lo menos el ochenta por ciento (80%) de su participación en el capital de esas empresas ...”. De la normativa transcripta, podría inferirse que el requisito legal se refiere exclusivamente a los titulares de la o las empresas antecesoras, y no a los sujetos que revistan la calidad de inversores en el capital de estas últimas, no obstante ello cabe analizar si se puede considerar factible que el citado requisito se cumpla en forma indirecta. En este aspecto resulta oportuno traer a colación –si bien trata del requisito de mantenimiento de la participación en el capital de las continuadoras– el Dict. D.A.L. y T.T. 23/88, en éste se recomendó no perder de vista que las normas bajo análisis están orientadas “... incuestionablemente a marginar de la tributación las operaciones y los resultados de las mismas, cuando fueran la consecuencia de decisiones empresariales conducentes a una nueva adecuación de sus estructuras siempre que no impliquen en su esencia la transferencia de bienes a terceros que, con tal motivo, provoquen desequilibrios en la real titularidad patrimonial de las partes involucradas”. En la misma tesitura, en el Dict. D.A.T. 85/01, en el cual se analizaba el mantenimiento de la participación posterior en las continuadoras en un caso en el que se combinaba un esquema de fusión por absorción entre empresas locales con la existencia de un conjunto económico, se sostuvo que la transmisión de acciones de las empresas reorganizadas entre los integrantes del grupo “... no implicaría un incumplimiento de la condición de mantenimiento del capital, siempre que el conjunto económico como unidad conserve, por el término que establece la ley, las correspondientes participaciones accionarias sobre las firmas reorganizadas ...”, significando esto último “... que no se produzca una transferencia a terceros superior al veinte por ciento (20%) del capital reorganizado”. En tal orden de ideas, se concluye en definitiva, que el objetivo perseguido por el requisito normativo de mantenimiento de participación en el capital de las continuadoras es que los beneficios tributarios que se conceden en la “Reorganización de sociedades” no puedan usufructuarse si existe una venta dentro del término de dos años, con el fin de que esos privilegios no se trasladen a terceros, por ello el posterior traslado de acciones a efectuarse no implicaría, en este caso, un incumplimiento en las condiciones exigidas, pues se trata de una transferencia dentro de entidades que forman un mismo conjunto económico, no desvirtuándose así el fin perseguido por la ley, ya que de hecho los derechos y obligaciones trasladables, quedarán en poder de los mismos sujetos. Asimismo, corresponde destacar que este Departamento mediante el Dict. D.A.T. 4/97, observó (en un caso de escisión) que teniendo en cuenta que las sociedades accionistas de la compañía escindente tienen el control y la titularidad de la misma, y ésta a su vez, en la parte pertinente, es titular y vinculada de la sociedad a constituirse “... puede afirmarse que aquéllas ejercen en su medida, la titularidad y el control de esta nueva sociedad de manera indirecta”. Seguidamente, interpretó que “La realidad económica de estas relaciones indica que si bien cambia la titularidad de las acciones de la nueva sociedad, la propiedad es en definitiva de las entidades primarias controlantes”. Específicamente, en cuanto al requisito de mantenimiento de la participación en el capital de las empresas antecesoras durante el período de dos años anteriores a la reorganización, cabe manifestar que, en reiteradas ocasiones este servicio asesor citó las expresiones vertidas por el senador Verna, cuando se trató el proyecto de ley que incorporó la mentada restricción, en dicha oportunidad el citado legislador adujo que “El objetivo de estos agregados es impedir las operaciones de compra de empresas, con el propósito de reorganizarlas y aprovechar los quebrantos acumulados o los beneficios de regímenes de promoción que tuvieran otorgados” (cfr. antecedentes parlamentarios Ley 25.063, Editorial La Ley S.A. Año 1999, N° 2, pág. 964). Considerando ello se podría afirmar que la finalidad perseguida por la norma es evitar la utilización de esta figura al sólo efecto de obtener ventajas impositivas mediante la adquisición de entidades poseedoras de las mismas, sin que obste para ello que se considere admisible que la participación en el capital sea cumplida indirectamente por el grupo económico titular de las sociedades que se reorganizan, ya que esto no implicaría un traslado de los beneficios impositivos a sujetos terceros ajenos a la reestructuración empresaria. Por todo lo expuesto, esta área asesora entiende que cabría admitir el cumplimiento de las condiciones de participación en el capital en forma indirecta, es decir –como ya se expresó– en caso de que los requisitos no sean cumplidos por firmas titulares de las empresas que se reorganizan podrá admitirse que los cumplan indirectamente los dueños de dichas firmas, y de no ser así se podrá seguir utilizando la vía indirecta si es que existen titulares –grupo económico– que, con dicho carácter, cumplan la condición de participación. En lo atinente a la determinación del importe a tener en cuenta, es dable señalar que mediante la Actuación N° ... (DI ... ), se estimó que, en los casos de titularidad indirecta, “... para que la reorganización resulta viable de acuerdo a las pautas del referido art. 77 de la ley de impuesto a las ganancias, el producto de las participaciones sucesivas desde los titulares que se transfirieron el capital de las empresas que se reorganizan hasta el aludido socio común deben ser superior al ochenta por ciento (80%)”. Por lo tanto, los cambios de titularidad accionaria que se produzcan durante los dos años anteriores a la reorganización, en tanto no alteren la participación directa o indirecta del ochenta por ciento (80%) en el capital de las empresas antecesoras en dicho lapso, no implicarán el incumplimiento de la mentada exigencia. Consecuentemente, en el marco conceptual expuesto nos queda por comprobar si de la información suministrada surge que las firmas involucradas en la presente consulta cumplen con el requisito en cuestión. En dicho menester, observamos en el cuadro de titulares de participaciones accionarias presentado que tanto “X.X.” Argentina S.A. como “T.T.” S.A. y “M.M.” Telecomunicaciones S.R.L. tienen como inversor, durante el plazo prescripto, directamente o mediante sus firmas controladas y con más del ochenta por ciento (80%) de sus respectivos capitales a “C.C.” de Servicios de Telecomunicaciones S.A. de C.V., razón por la cual la reorganización cumpliría con la condición de marras de no mediar algún aspecto no manifestado o contemplado por el cual se demuestre que la participación es menor. Otro aspecto a considerar es si resulta procedente aplicar las normas tributarias referidas a reorganización de sociedades cuando tal reestructura involucre la participación de firmas radicadas en el exterior sobre firmas de similar condición u otras radicadas en el país. Con relación a este tema cabe citar la opinión del Dr. Enrique J. Reig en su obra Impuesto a las ganancias (8va. Edición, páginas 811 y 812), allí expresó que el tratamiento que las normas disponen para las reorganizaciones dentro del territorio argentino “... es aplicable a las de nivel internacional en razón de que ninguna diferenciación efectúa nuestra legislación aun cuando, claro está, los efectos que producirán las reorganizaciones que tengan lugar fuera del país sólo estarán referidos a los entes de carácter local de aquéllas o sea sus subsidiarias o sucursales”. En coincidencia con este temperamento, esta asesoría estimó en distintas oportunidades, que para gozar de las posibilidades que otorga la legislación argentina, las reorganizaciones deben estar relacionadas con explotaciones que determinen el tributo de acuerdo a las normas generales impuestas por dicha normativa para sujetos pasivos residentes en el país, si bien el proceso reorganizativo pueda depender de relaciones y procesos acaecidos entre firmas residentes fuera de éste, situación que se configura de esta manera en el caso bajo análisis siéndole aplicables por lo tanto las normas de la ley de impuesto a las ganancias para reorganizaciones empresarias libres de impuesto y consecuentemente las conclusiones arribadas. Por último, cabe agregar a las salvedades ya realizadas respecto del alcance del presente análisis, que la viabilidad de la reorganización planteada también depende de lo que resuelva oportunamente la Inspección General de Justicia en el ejercicio de sus facultades de control de legalidad y poder de policía, concretadas en la fijación del correcto encuadramiento de las sociedades constituidas bajo el marco normativo de la Ley 19.550 y sus disposiciones, y dentro de las pautas reglamentarias por esta establecidas.