GRUPO HERDEZ, SAB de CV

Anuncio

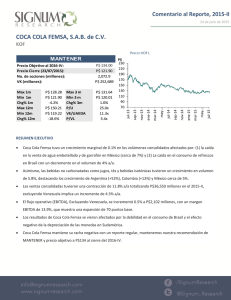

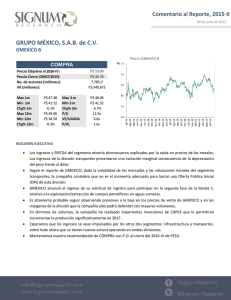

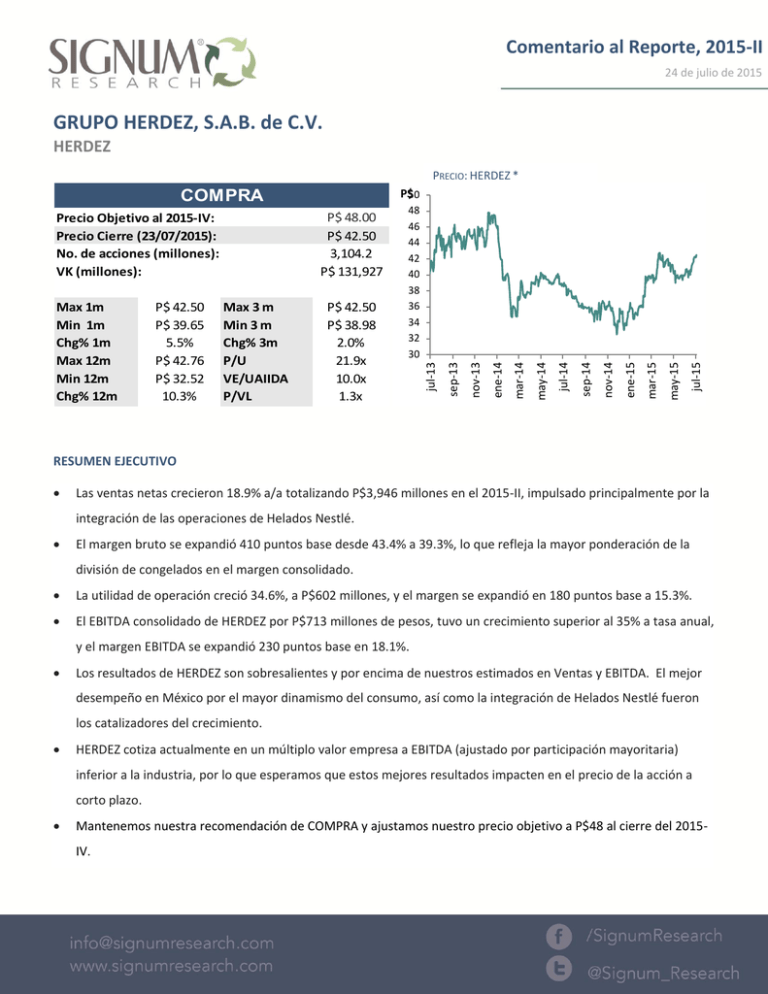

Comentario al Reporte, 2015-II 24 de julio de 2015 GRUPO HERDEZ, S.A.B. de C.V. HERDEZ PRECIO: HERDEZ * P$50 jul-15 may-15 mar-15 ene-15 nov-14 sep-14 jul-14 may-14 P$ 42.50 P$ 38.98 2.0% 21.9x 10.0x 1.3x mar-14 Max 3 m Min 3 m Chg% 3m P/U VE/UAIIDA P/VL ene-14 P$ 42.50 P$ 39.65 5.5% P$ 42.76 P$ 32.52 10.3% nov-13 Max 1m Min 1m Chg% 1m Max 12m Min 12m Chg% 12m 48 46 44 42 40 38 36 34 32 30 sep-13 P$ 48.00 P$ 42.50 3,104.2 P$ 131,927 Precio Objetivo al 2015-IV: Precio Cierre (23/07/2015): No. de acciones (millones): VK (millones): jul-13 COMPRA RESUMEN EJECUTIVO Las ventas netas crecieron 18.9% a/a totalizando P$3,946 millones en el 2015-II, impulsado principalmente por la integración de las operaciones de Helados Nestlé. El margen bruto se expandió 410 puntos base desde 43.4% a 39.3%, lo que refleja la mayor ponderación de la división de congelados en el margen consolidado. La utilidad de operación creció 34.6%, a P$602 millones, y el margen se expandió en 180 puntos base a 15.3%. El EBITDA consolidado de HERDEZ por P$713 millones de pesos, tuvo un crecimiento superior al 35% a tasa anual, y el margen EBITDA se expandió 230 puntos base en 18.1%. Los resultados de HERDEZ son sobresalientes y por encima de nuestros estimados en Ventas y EBITDA. El mejor desempeño en México por el mayor dinamismo del consumo, así como la integración de Helados Nestlé fueron los catalizadores del crecimiento. HERDEZ cotiza actualmente en un múltiplo valor empresa a EBITDA (ajustado por participación mayoritaria) inferior a la industria, por lo que esperamos que estos mejores resultados impacten en el precio de la acción a corto plazo. Mantenemos nuestra recomendación de COMPRA y ajustamos nuestro precio objetivo a P$48 al cierre del 2015IV. Comentario al Reporte, 2015-II GRUPO HERDEZ, S.A.B. de C.V. Resultados Las ventas netas crecieron 18.9% a/a totalizando P$3,946 millones en el 2015-II, impulsado principalmente por la integración de las operaciones de Helados Nestlé, así como el incremento en los volúmenes de venta en México que tuvieron un incremento de 7.7% a/a. Las ventas en EEUU también tuvieron un crecimiento de doble dígito, a 11.3% a/a donde el efecto del tipo de cambio fue contrarrestado por ajustes de inventario en la subsidiaria Megamex. El margen bruto se expandió 410 puntos base desde 43.4% a 39.3%, lo que refleja la mayor ponderación de la división de congelados en el margen consolidado. Los gastos generales se elevaron a 28.1% de las ventas, un 3.2% más debido a que la estructura de gastos de Helados Nestlé es más alta que el resto de la compañía, así como la baja capacidad de las ventas de nutrisa para absorber los gastos fijos de 37 tiendas no maduras, cuya apertura es inferior a doce meses. La utilidad de operación creció 34.6%, a P$602 millones, y el margen se expandió en 180 puntos base a 15.3%. La utilidad neta consolidada creció 22.5% a/a a $405 millones y la utilidad neta mayoritaria totalizó P$220 millones. El EBITDA consolidado de HERDEZ por P$713 millones de pesos, tuvo un crecimiento superior al 35% a tasa anual, y el margen EBITDA se expandió 230 puntos base en 18.1%. La empresa reportó inversiones de su programa anual de CAPEX por P$224 millones destinadas al centro de distribución de Sinaloa y el nuevo buque atunero. Al cierre del 2015-II, la deuda de HERDEZ cerró en P$6,202 millones de pesos, por lo que se mantiene la razón de deuda neta a EBITDA de 1.7 veces. Análisis Los resultados de HERDEZ son sobresalientes y por encima de nuestros estimados en Ventas y EBITDA. El mejor desempeño en México por el mayor dinamismo del consumo, así como la integración de Helados Nestlé fueron los catalizadores del crecimiento. En México, la empresa reportó tener la capacidad de ejecutar una estrategia de precios efectiva por el alza en los salarios, considerando que la distribución de las ventas replica a la base de la pirámide. No obstante, las perspectivas para la división de exportaciones que eran positivas por la depreciación del peso y el bajo precio del petróleo, que ha elevado el ingreso personal disponible de los estadounidenses, tuvo un crecimiento menor. El mercado en EEUU es más agresivo por la proliferación de marcas y canales de ventas y la empresa reporta oportunidades de mejora en la cadena de distribución. Comentario al Reporte, 2015-II HERDEZ cotiza actualmente en un múltiplo valor empresa a EBITDA (ajustado por participación mayoritaria) inferior a la industria, por lo que esperamos que estos mejores resultados impacten en el precio de la acción a corto plazo. Por otro lado, el riesgo producto de un mayor endeudamiento permanece estable con una razón de deuda neta a EBITDA de 1.7 veces, inferior al promedio de la industria. Asimismo, no vemos interrumpido su programa de inversiones, que es también catalizador de resultados en México y en la división de congelados. Conclusión Dada la mejora en el consumo en México así como las oportunidades de crecimiento y de mejora en la división de exportaciones, aunado al crecimiento en el flujo operativo en este trimestre, mantenemos nuestra recomendación de COMPRA y ajustamos nuestro precio objetivo a P$48 al cierre del 2015-IV. Analista Alberto Carrillo Comentario al Reporte, 2015-II Directorio Em M P * 24/07/15 . Héctor Romero Director General [email protected] Analistas Carlos Ugalde Subdirector de Análisis / Grupos Financieros e Instituciones de Seguros [email protected] Cristina Morales Analista Bursátil Sr. / Comercio Especializado y Autoservicios [email protected] 1 2 3 4 5 5CLAVE DEL REPORTE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA Homero Ruíz Analista Bursátil Sr. / Telecomunicaciones, Medios e Industria Automotriz [email protected] Ana María Tellería Analista Bursátil Jr. / Vivienda y Renta Fija [email protected] . (1) ENFOQUE Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Sr. / FIBRAS y Sector Inmobiliario [email protected] . Armelia Reyes Analista Bursátil Jr. / Infraestructura, Minería y Energía [email protected] Emma Ochoa Analista Bursátil Jr. / Productos de Consumo Frecuente emma.ochoa @signumresearch.com Diseño Julieta Martínez Diseño Editorial [email protected] Sistemas de Información Iván Vidal Tel. 62370861/ 62370862 [email protected] Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V.