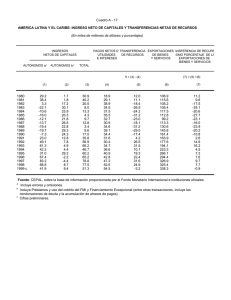

Ahorro, Inversión y Cuenta corriente

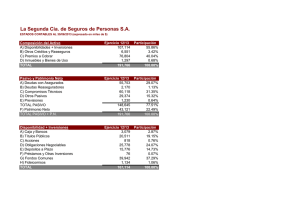

Anuncio