Nacional Vida Seguros de Personas S.A.

Anuncio

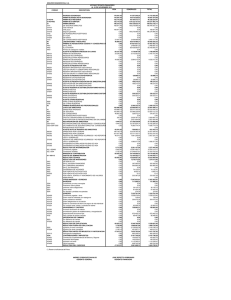

Nacional Vida Seguros de Personas S.A. Informe con Estados Financieros al 31 de diciembre de 2013 Fecha de Comité: 31 de marzo de 2014 Diego Antonio Cardona Pardo (591) 2 2124127 [email protected] Verónica Tapia Tavera (591) 2 2124127 [email protected] Aspecto o Instrumento Calificado Calificación PCR Equivalencia ASFI Perspectiva Capacidad de Pago BAA- AA3 Estable Significado de la Calificación PCR Categoría BAA: Corresponde a las compañías de seguros que presentan una muy alta capacidad de pago de sus siniestros. Los factores de protección son fuertes. El riesgo es muy moderado pero puede variar levemente en el tiempo debido a las condiciones económicas, de la industria o de la compañía. Las categorizaciones podrán ser complementadas, si correspondiese, mediante los signos (+/-) mejorando o desmejorando respectivamente la clasificación alcanzada entre las categorías BAA y BB. La B se refiere a calificaciones locales en Bolivia. Mayor información sobre las calificaciones podrá ser encontrada en www.ratingspcr.com Significado de la Perspectiva Perspectiva “Estable” Los factores externos contribuyen a mantener la estabilidad del entorno en el que opera, así como sus factores internos ayudan a mantener su posición competitiva. Su situación financiera, así como sus principales indicadores se mantienen estables, manteniéndose estable la calificación asignada. La “Perspectiva” (Tendencia, según ASFI) indica la dirección que probablemente tomará la calificación a mediano plazo, la que podría ser positiva, estable o negativa. Para la calificación de riesgo de las obligaciones de Compañías de Seguros Generales se evaluarán los siguientes factores: modificaciones en las características de la propiedad que podrían afectar el riesgo en el pago de los siniestros, cambios en las características de la administración y capacidad de la gerencia, variaciones en la posición competitiva y participación de mercado de la compañía en la industria, introducción de nuevos productos y en el desarrollo y explotación de nuevos mercados, cambios en su política de inversiones y su cartera, modificaciones en sus políticas de reaseguros, variaciones significativas en sus indicadores contables, financieros y de siniestralidad, modificaciones en el entorno macroeconómico, de la industria. PCR determinará en los informes de calificación, de acuerdo al comportamiento de los indicadores y los factores señalados en el anterior párrafo, que podrían hacer variar la categoría asignada en el corto o mediano plazo para cada calificación, un indicador de perspectiva o tendencia. Significado de la Calificación ASFI Categoría AA: Corresponde a las obligaciones de seguros que presentan una muy alta capacidad de cumplimiento de pago de sus siniestros en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en la compañía, la industria a la que pertenece o en la economía. Se autoriza añadir los numerales 1, 2 y 3 en cada categoría genérica, desde AA a B para la calificación de riesgo de las Compañías de Seguros y Reaseguros con el objeto de establecer una calificación específica de acuerdo a las siguientes especificaciones: Si el numeral 1 acompaña a una de las categorías anteriormente señaladas, se entenderá que la Compañía de Seguros y Reaseguro se encuentra en el nivel más alto de la calificación asignada. Si el numeral 2 acompaña a una de las categorías anteriormente señaladas, se entenderá que la Compañía de Seguros y Reaseguro se encuentra en el nivel medio de la calificación asignada. Si el numeral 3 acompaña a una de las categorías anteriormente señaladas, se entenderá que la Compañía de Seguros y Reaseguro se encuentra en el nivel más bajo de la calificación asignada. La calificación de riesgo no constituye una sugerencia o recomendación para comprar, vender o mantener un valor, ni un aval o garantía de una emisión o su emisor; sino un factor complementario para la toma de decisiones de inversión. “La información empleada en la presente clasificación proviene de fuentes oficiales, sin embargo no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.” Racionalidad En Sesión de Comité N° 014/2014 del 31 de marzo de 2014, PCR-PACIFIC CREDIT RATING acordó ratificar la calificación de riesgo de Nacional Vida Seguros de Personas de BAA- (equivalencia ASFI AA3), con perspectiva estable (en nomenclatura ASFI equivalente a tendencia estable). Los aspectos que han sido considerados en la calificación son los siguientes: Al analizar el Mercado de Seguros de Personas Nacional Vida a septiembre de 2013 , por ingresos 1 reportados por primas netas de anulación la Sociedad ocupa el primer lugar por volumen (41,89% de un mercado de USD 79,96 millones) hacia diciembre de 2012 Nacional Seguros de Personas también ocupaba el primer lugar en su industria (con un market share de 41,12% en un mercado que totalizaba USD 81,56 millones). Para septiembre de 2013 la composición de la producción suscrita neta de anulaciones (Bs 203,63 Millones) presenta una considerable concentración en Desgravamen Hipotecario con una participación del 54,77%, y en el ramo de Vida Individual (corto y largo plazo) tuvo una participación de 25,61%, el restante de la producción de Nacional Vida se concentra en ingreso por emisión de pólizas de vida grupal, salud y accidentes. A diciembre de 2013 Nacional Vida presenta un índice de Retención de Primas de 68,49% en comparación al 79,53% registrado a diciembre de 2012, esta mayor cesión de riesgo le permite presentar también una mayor Cesión de siniestros, es así que para este último corte, se registra un nivel de 64,11% para tal índice, en comparación al 62,16% reportado en diciembre de 2012. De acuerdo al Certificado Único emitido por APS, Nacional Vida cumple al 30 de septiembre de 2013 con los requisitos de Margen de Solvencia, Patrimonio Técnico y así como con los Recursos para Inversión sin embargo la empresa no cumple con los Límites de Inversión exigidos por normativa vigente. A diciembre de 2013, la compañía mantiene una alta calidad crediticia en su portafolio de inversiones, la composición según la calificación de riesgo presenta una concentración mayoritaria en instrumentos con niveles de AAA y AA, que en su conjunto contabilizan un 88,31%, las inversiones aplicadas en instrumentos con nivel de riesgo de tercera categoría (nivel A en renta fija a largo plazo y nivel III en renta variable), representan de manera integrada, un 7,39% del portafolio. Para diciembre de 2103 un 57,68% del activo total se encuentra compuesto por Inversiones. Tal resultado es menor al promedio observado a los últimos cinco cierres de gestión, cálculo que alcanzó un nivel de 66,24%. Al corte analizado existe una importante concentración en el Exigible Técnico, el cual representa un 34,79% del Total del activo. Para diciembre de 2013, la empresa reporta un nivel de cobertura menor a 1 veces con un resultado de 0,91 veces, esta situación desfavorable para la empresa representa la virtual incapacidad para el reconocimiento de las obligaciones hacia sus acreedores y clientes, sin embargo, es importante señalar que el resultado para este ratio se ve incidido por el crecimiento de las obligaciones hacia los reaseguradores como consecuencia a un plan de financiamiento transitorio firmado con estas instituciones. 1 Según información de la APS. Información utilizada en la Calificación Información empleada en el proceso de calificación 1. Información Financiera: Estados financieros preliminares de Nacional Vida Seguros de Personas S.A. al 31 de diciembre de 2009 a 2012 y Estados financieros internos con último corte a diciembre de 2013 Informe del margen de solvencia y de los recursos de inversión al 31 de diciembre de 2013. Información general sobre la cartera de inversiones al 31 de diciembre de 2013. 2. Información Técnica: Resultados técnicos e índices de siniestralidad al 31 de diciembre de 2013. Reservas Técnicas por primas y por siniestros al 31 de diciembre de 2013. Certificado Único APS/DS/129/2013 de fecha 5 de noviembre de 2013 que notifica sobre cumplimientos de requisitos técnico-financieros por parte del asegurador. 3. Perfil de la empresa: Estructura accionaria. Capacidad y experiencia de la gerencia general. Currículum Vitae de los administradores. 4. Capacidad relativa de la compañía para la introducción de nuevos productos. 5. Hechos de importancia. 6. Otros: Ley de Seguros. Resoluciones administrativas de ASFI sobre margen de solvencia, riesgos en curso, inversiones, reaseguros; entre otros. Boletín Estadístico Mensual APS a diciembre de 2012 y septiembre de 2013. Análisis Realizados 1. Análisis de la industria: Estudio de la fortaleza de la industria. Enfoque que parte de lo general a lo particular de la institución sujeto de análisis. Análisis de los aspectos reglamentarios de la industria. 2. Análisis de hechos de importancia recientes: Evaluación de eventos recientes que por su importancia son trascendentes en la evolución de la institución. 3. Análisis financiero: Interpretación de los estados financieros e indicadores financieros con el fin de evaluar la gestión financiera de la empresa, así como entender la composición de las principales cuentas. 4. Evaluación de la gestión operativa: Enfoque de los puntos relevantes del negocio, describiendo la situación técnica de la institución, así como los elementos importantes relacionados al desarrollo de sus actividades. Se incluye adicionalmente factores de riesgo operativo que puedan incidir en pérdidas financieras importantes. Reseña El 24 de diciembre de 1996, Nacional de Seguros y Reaseguros S.A. obtiene la autorización de la Ex Superintendencia Nacional de Seguros y Reaseguros para operar en los ramos de vida o seguros de personas, iniciando de esta manera dichas actividades a partir de la gestión 1997, organizando e implementando la División Vida. Posteriormente, el 25 de junio de 1998 se promulga la nueva Ley de Seguros N° 1883, para normar el funcionamiento y la fiscalización de las entidades aseguradoras a cargo de la nueva Superintendencia de Pensiones, Valores y Seguros (SPVS). Así, mediante esta ley se determina que las entidades aseguradoras debían tener un objeto social único y específico, lo cual obligó a Nacional de Seguros y Reaseguros S.A. a constituir una nueva empresa que se dedique exclusivamente a la explotación de seguros de personas. Como consecuencia de ello, el 10 de junio de 1999, la SPVS mediante Resolución Administrativa Nº 099 autoriza la constitución de Nacional Vida Seguros de Personas S.A., que nace con un nuevo capital y patrimonio propios. Las acciones de la empresa se encuentran registradas en el Registro del Mercado de Valores según Nº SPVS-IV-EA-NSP-053/2003. La Compañía inició sus actividades operativas el 1 de julio de 1999, fecha en la cual la SPVS autorizó la cesión de cartera (seguros de Vida Individual, Vida en Grupo y Desgravamen) de Nacional de Seguros y Reaseguros S.A. a Nacional Vida Seguros de Personas S.A. La Compañía nació con un capital inicial de US$1.500.000 más los activos y pasivos de la División Vida de Nacional de Seguros y Reaseguros. En Fecha 4 de agosto de 2003, mediante resolución No. SPVS-IV-Nº 482, se autoriza a Nacional de Seguros y Reaseguros S.A. en el Mercado de Valores con número de registro SPVS-IV-EM-NSP-092/2003. Posteriormente, en septiembre del año 2002, el 98.50% de las acciones fue comprado por Adriática de Seguros y Reaseguros S.A. Los accionistas que compraron el 1.5% restante, cada uno con una participación de 0.5% del total de acciones, son: Carmen Seeghers Alí, Antonio Olea Baoudoin y Oscar Eduardo Landívar Roca. Los dos primeros participan en la gestión de la Compañía en los cargos de Presidente y Vocal, respectivamente. Estos tres accionistas eran funcionarios de Adriática de Seguros y Reaseguros S.A. El 30 de diciembre de 2004, Adriática de Seguros y Reaseguros S.A. y los accionistas minoritarios vendieron su participación en Nacional Vida por US$2.0 millones a un grupo de empresarios bolivianos representados por: José Luis Camacho, Roger Mario Justiniano y Elar Paz Dittmar. Durante febrero de 2006 se ha realizado la transferencia inicial de acciones correspondiente. Accionistas y Directorio A diciembre de 2013, la composición accionaria de Nacional Vida indica que 29,25% del total del paquete de acciones está en posesión del Sr. José Luis Camacho Parada (equivalente a 80.695 títulos) las restantes acciones en circulación pertenecen a otros 28 accionistas, de acuerdo al siguiente detalle: Cuadro 1 Composición Accionaria Nombre JOSE LUIS CAMACHO PARADA PAULINA MARCELA CALLAU JARPA RADMILA JOVICEVIC DE MARINKOVIC JEAN PAUL ANTELO DABDOUB NORMA EUGENIA PEREDO DE HURTADO JUAN CARLOS ANTELO SALMON ROGER MARIO JUSTINIANO PAZ CHRISTIAN RODOLFO JACIR NEMTALA JOSE LUIS CAMACHO MISERENDINO ELAR JOSE PAZ DITTMAR HECTOR JUSTINIANO PAZ LUIS ANTONIO BARBERY VACA PEREIRA OSCAR JAVIER AGUIRRE SANDOVAL LORGIO FRANCISCO ARTEAGA JUSTINIANO MARIO ANDRES JORGE MORENO FLORES SANTIAGO WILLIAMS SANDI BERNAL ALEXANDER FRANZ HEINRICH WILLE HAUKE CRISTINA WILLE ENGELMANN MARTIN WILLE ENGELMANN RODOLFO RIBERA ALCANTARA IVAN MAKOWSKY COCA ALDO RONALD CAVERO RAMOS ALEJANDRO AZCARATE FINA JAVIER MARCELO CAMACHO MISERENDINO HERMAN HEINRICH LUIS WILLE AIMARETTI Nº de Acciones 80.695 14.919 14.919 14.209 14.191 14.173 13.237 12.006 11.831 11.092 10.337 7.459 6.452 6.004 5.796 5.739 4.724 4.724 4.724 4.691 4.587 1.601 2.507 2.483 747 Porcentaje 29,25 5,41 5,41 5,15 5,14 5,14 4,80 4,35 4,29 4,02 3,75 2,70 2,34 2,18 2,10 2,08 1,71 1,71 1,71 1,70 1,66 0,58 0,91 0,90 0,27 Cuadro 1 Composición Accionaria GUILLERMO JUSTINIANO URENDA LUIS FERNANDO CAMACHO VACA DAVID CAMACHO JUSTINIANO MARIO AVELINO MORENO VIRUEZ TOTAL 706 653 472 160 275.838 0,26 0,24 0,17 0,06 100,00 Fuente: Nacional Vida / Elaboración: PCR A diciembre de 2013 el directorio está conformado por: Cuadro 2 Composición del Directorio Mario Avelino Moreno Viruez Presidente Jose Luis Camacho Miserendino Vicepresidente Roger Mario Justiniano Paz Secretario Yasminka Marinkovic de Jacuvek Vocal Herman Wille Aimaretti Vocal Oscar Javier Aguirre Sandoval Vocal Aldo Cavero Ramos Vocal Ismael Serrate Cuéllar Síndico Titular Elar José Paz Dittmar Síndico Suplente Fuente: Nacional Vida / Elaboración: PCR La aseguradora está conformada por profesionales de vasta experiencia en el sector de seguros nacional, la plana gerencial a la fecha de redacción del presente informe está conformada por las siguientes personas: Cuadro 3 Plana Gerencial Nombre Cargo José Luis Camacho Miserendino Luis Álvaro Toledo Peñaranda Jorge Hugo Parada Méndez Maria Elena Arevalo Guzman Jorge Alejandro Paz Vargas Mario H. Aguirre Duran Luis Fernando Alvarez Arce Gustavo Adolfo Álvarez Mendoza Joaquin Montaño Salas Rene Dario Mostajo Otasevic Humberto Javier Guzmán Aguirre Vicepresidente Ejecutivo Gerente General Gerente Nacional de Operaciones Gerente Nacional Corporativa Gerente Nacional de Salud Gerente Nacional de Seguros Masivos Sub-Gerente Vida Individual Gerente Técnico de Salud Gerente Regional Santa Cruz Gerente Regional La Paz Gerente Regional Cochabamba Rubén Darío Roncal Gerente Regional Sucre Marcelo Raphael Herrera Seleme Gerente Regional Tarija Rita Karin Arteaga Krebber Danitza Caprirolo Olmos Cristian Audivert Sandoval Gerente Regional Beni Sub- Gerente de Conatbilidad Auditor Interno Fuente: Nacional Vida / Elaboración: PCR Estrategia A partir del ejercicio 2003, la Compañía viene implementando una nueva estrategia comercial, que en conjunto engloba una serie de metas y objetivos. Dentro de estos últimos se encuentran el fortalecimiento de la plataforma o unidad de atención al cliente, la reducción en la morosidad de las primas, el mejoramiento de las relaciones con los brokers, la constante capacitación y motivación de la fuerza de ventas, la integración administrativa, entre otros que tienen como finalidad el crecimiento sostenido de la Compañía y la eficiencia operativa. Nacional Vida ha implementado mejoras en los sistemas de información, plataforma tecnológica y adicionalmente se ha concluido un proceso por el cual se obtuvo la certificación ISO 9000 en el mes de julio del año 2007. Actualmente se encuentran certificadas con el ISO 9000 las oficinas de Santa Cruz, La Paz, Cochabamba y Sucre. Estos factores, junto al fortalecimiento patrimonial, han permitido la ampliación de su ámbito de negocios a través de la creación de una compañía de seguros generales, Latina Seguros Patrimoniales, que complementará la actividad de Nacional Vida. Cabe precisar que la implementación de la estrategia comercial sigue su curso y los resultados de la misma se han mostrado durante todo el ejercicio 2008 y lo que va del 2009. Así la Compañía espera registrar en el ejercicio 2010 un fuerte crecimiento en el ramo de Vida Individual mediante el impulso de productos masivos que irán acompañados con productos del ramo de Accidentes Personales. Asimismo, se pretende fidelizar a los actuales clientes del ramo de Desgravamen Hipotecario y reorientar los esfuerzos a captar nuevos clientes, en especial, micro - financieras. Adicionalmente a ello, Nacional Vida cuenta ya con una fuerza de ventas adecuadamente capacitada y con un plan de acción definido. En el transcurso del año 2010, los estados financieros, así como la demás información proporcionada por la Compañía reflejaron la mejora en la mayoría de los indicadores financieros y de resultados. Así, se pudo observar un incremento en el nivel de primas por cobrar por la mayor producción de la compañía, pero con un mejor control de los costos, sin que ello haya tenido un efecto negativo sobre el resultado técnico. Entre los retos para el 2010 la empresa destaca el lanzamiento de 3 nuevos productos; Seguros Vida Individual “Vida Flexible”, Seguro de Salud de Cobertura Local y el Seguro de Salud Efectiva. Tienen proyectado la re-certificación para la ISO 9001:2000. Por lo que la empresa continúa trabajando acorde los parámetros de calidad. La empresa es parte del grupo vida, quien además respalda a la empresa Nacional Vida S.A., Nacional Asistencia, T Corp y Latina Seguros. En el siguiente diagrama se puede observar la composición del Grupo. Gráfico 1 Composición del Grupo Económico Grupo Grupo Sinergia Sinergia Fuente y Elaboración: Nacional Vida El Grupo Económico está compuesto por cuatro áreas en el rubro de seguros, cada área a su vez cuenta con un tipo de servicio de seguro diferente, entre las cuales podemos citar a las siguientes: Latina Seguros, Legalmente constituida desde el 26 de febrero de 2007, con el nacimiento de esta compañía se pretende cumplir con la necesidad de contar con una nueva alternativa en la oferta de seguros generales o patrimoniales. Tecnología Corporativa, proporciona soluciones integrales que cubren necesidades informáticas, representan como canal de distribución oficial a Compaq HP, Canon, Epson, IBM, con servidores, impresoras, PC de escritorio, portátiles, equipos de red y accesorios de estas prestigiosas marcas. Nacional Asistencia Redes y Servicios S.A. inicia su operación el 09 de febrero de 2006, dedicada a realizar actividades de servicios de telefonía, representaciones de asistencia, y redes. En lo que va del 2011, la compañía ha incrementado considerablemente la venta del producto Vida Flexible a un promedio de 700 pólizas por mes (100% más que la venta del anterior producto) llegando a una cartera 6.000 asegurados en tan solo 10 meses, siendo en la actualidad aproximadamente el 40% del total de la cartera de largo plazo (Vida Entera + Vida Flexible) de los 6.000 asegurados un 45% pertenece a clientes que han cambiado de plan del Vida Entera a este nuevo producto, lo cual describe el buen rumbo que tiene el plan de cambio de cartera y al mismo tiempo que no se deja de crecer en nuevos cliente. En lo referente a productos Corporativos y masivos se tienen 2 hitos importantes: Primero la firma de un convenio con una importante empresa Argentina para el desarrollo de productos de Banca Seguros y al mismo tiempo la contratación del Sub-Gerente de Seguros Masivos. En cuanto a salud, la compañía ha crecido en un par de clientes importante corporativos del sector Petrolero y participado de varias cotizaciones del mercado privado, además que se ha definido el concepto de la Campaña de Marketing de lanzamiento oficial del producto que comenzó durante el mes de Junio. Mercado de Seguros Boliviano Participantes del Mercado de Seguros Boliviano En el marco normativo mencionado con anterioridad se establecen tres modalidades en las que pueden operar las compañías de seguros y reaseguros en Bolivia: a) cobertura de riesgo exclusivamente en 2 seguros generales , b) cobertura de riesgos exclusivamente en seguros de personas y servicios prepagados de índole similar al seguro, y c) otorgar en forma exclusiva servicios prepagados de índole 2 El artículo 11 de la Ley de Seguros 1883, establece que las entidades aseguradoras especializadas en Seguros Generales, que así lo deseen podrán dedicarse exclusivamente a los seguros de fianza. similar al seguro. Cuadro 4 Compañías de Seguros en Bolivia Compañías de Seguros Generales y Fianzas Compañías de Seguros de Personas Alianza Compañía de Seguros y Reaseguros S.A. Alianza Vida Seguros y Reaseguros S.A. Bisa Seguros y Reaseguros S.A. La Vitalicia Seguros y Reaseguros. de Vida S.A. La Boliviana Ciacruz de Seguros y Reaseguros S.A. La Boliviana Ciacruz Seguros Personales S.A.3 Seguros Illimani S.A. Seguros Provida S.A. Latina Seguros Patrimoniales S.A. Nacional Vida Seguros de Personas S.A. Seguros y Reaseguros Credinform International S.A. BUPA Insurance (Bolivia) S.A. Compañía de Seguros y Reaseguros Fortaleza S.A. Crediseguro Seguros y Reaseguros S.A. Fuente: APS / Elaboración: PCR Producción del Mercado de Seguros 4 La producción por primas netas de anulación en el mercado de seguros en los últimos dos períodos de análisis – diciembre de 2012 y septiembre de 2013 -, muestran montos de producción netos de anulaciones de US$ 316,83 millones (12 meses de operación) y de US$ 271,96 millones (9 meses) respectivamente. Es posible observar un importante incremento si se considera que a la última fecha de corte se cuenta con tan sólo 9 meses de operación, confirmando este incremento un desarrollo del mercado asegurador ya evidenciado en gestiones anteriores, impulsado principalmente por el crecimiento de las modalidades de seguros generales. Gráfico 2 Gráfico 3 Fuente: APS / Elaboración: PCR El mercado de seguros a septiembre de 2013 se encuentra compuesto por un 71,98% por los Seguros Generales y en un 28,02% por los Seguros de Persona, a diciembre de 2012 estas clasificaciones registraron participaciones de 83,52% y de 16,48% respectivamente. Producción por Ramos A septiembre de 2013 los ingresos post deducción de anulaciones de la Modalidad de Seguros Generales totalizó un saldo de US$ 195,76 millones, esta modalidad estaba dividida a esa fecha en tres grupos, Seguros Generales, con un saldo de US$ 163,64 millones (83,60%), Seguros de Fianzas y Cauciones con 3 Anteriormente al 1 de enero de 2012 era conocida como Zurich Boliviana Seguros Personales, que en esa fecha fue adquirida por el Grupo Boliviana Ciacruz 4 La Producción Neta de Anulaciones del Sector de Seguros es similar a los ingresos netos en una compañía del sector industrial. Esta medida de ingreso en el sector asegurador se define como la sumatoria de todas las primas aceptadas en reaseguro (tanto nacional como extranjero) más comisiones de intermediación y demás honorarios por servicios auxiliares posterior deducción de anulaciones de producción, anulación de primas y anulación de comisiones de intermediación. Según definición provista por la ex SPVS en su Cuadro Comparativo de Grupos del Estado de Resultados por Segmentos publicado en febrero de 2008. un total de US$ 14,49 millones (7,40%) y por Seguros Obligatorios con US$ 17,62 millones (9,00%). Es posible apreciar que cerca del 49% de los Seguros Generales se encuentran concentrados en las líneas de Automotores e Incendio con participaciones de 28,97% y de 20,09% respectivamente. Los Seguros de Fianzas demuestran tres grandes líneas dentro de su composición, Inversión de Anticipos con 36,67%, Fidelidad de Empleados con 23,27% y Cumplimiento de Obra con una participación de 15,83%. Los seguros Obligatorios contemplan al SOAT (Seguro Obligatorio de Accidentes de Tránsito) como el único dentro de su composición. Gráfico 4 Gráfico 5 Fuente: APS / Elaboración: PCR El análisis aplicado a la modalidad de Seguros de Personas refleja que esta posee tres líneas importantes de participación dentro de su composición, la primera de ellas es Accidentes Personales con 54,11%, Vida Individual con una representación de 22,48% y Desgravamen Hipotecario LP con 10,17%. La modalidad de Seguros Previsionales por otra parte refleja a septiembre de 2013 saldos negativos por lo cual su representación a esta fecha de corte no se considera representativa. Gráfico 6 Gráfico 7 Fuente: APS / Elaboración: PCR Producción por Compañías Aseguradoras Al analizar el mercado de seguros Generales, Fianzas y Cauciones (incluyendo seguros Obligatorios) al cierre de septiembre de 2013, el mercado totalizó en ingresos US$ 196,76 millones. A la fecha de análisis el asegurador dominante fue Credinform con una participación de 23,62% (US$ 46,24 millones), el segundo competidor por market share basado en ingresos netos de anulación fue Alianza con una cuota de 21,57% (US$ 42,23 millones), finalmente el tercer mayor participante a la fecha de estudio fue Bisa Seguros con 19,96% (US$ 39,08 millones), el restante 34,84% de participación de mercado se encuentra concentrada en los restantes cuatro competidores. En el otro segmento del mercado de seguros boliviano (de Personas y Previsionales), con ingresos por primas netas de anulación de US$ 76,21 millones a septiembre de 2013, se aprecia que el líder del mercado fue Nacional Vida con una cuota de mercado de 38,89% o US$ 26,64 millones en términos absolutos, seguido de Seguros Alianza, con una participación de 20,31% (US$ 15,48 millones), en tercer lugar a la fecha de análisis se ubicó La Vitalicia - dependiente del Grupo Financiero Bisa - con una participación de 18,22% (US$ 13,89 millones) y a continuación se encuentra La Boliviana Ciacruz con una participación de 11,92% (US$ 9,08 millones). Gráfico 8 Gráfico 9 Fuente: APS / Elaboración: PCR Los siniestros totales incurridos en el sector de Seguros Generales totalizaron US$ 94,78 millones, contando con US$ 51,68 millones en devoluciones por parte de los reaseguros. La compañía de seguros generales con el mayor volumen de siniestros totales fue La Boliviana Ciacruz con un monto de US$ 24,64 millones, Alianza con US$ 23,09 millones y a continuación se sitúa Credinform con un US$ 19,68 millones del total concentrado en el segmento de Seguros Generales (US$ 94,78 millones). Los siniestros totales reportados por el sector de seguros de Personas alcanzaron un nivel de US$ 49,11 millones, habiéndose reembolsado por reaseguro en ese periodo US$ 9,83 millones. En ese periodo la compañía de seguros de Vida que mayor volumen de siniestros registró fue La Vitalicia con US$ 22,95 millones a continuación se sitúa seguros Nacional Vida con US$ 7,88 millones y Provida con un US$ 7,42 millones. Gráfico 10 Gráfico 11 Fuente: APS / Elaboración: PCR Eficiencia de los Aseguradores del Mercado Boliviano El mercado nacional de Seguros presenta un porcentaje de cesión de siniestros de 46,15% a septiembre de 2013, en diciembre de 2012 este indicador alcanzaba un nivel de 49,67%. Es posible observar que la modalidad de seguros Generales muestra – a septiembre de 2013 - un porcentaje de cesión de 54,57%, dentro de esta modalidad, la compañía aseguradora con el mayor porcentaje de cesión fue Latina con un 77,44%, Alianza y Fortaleza presentan cocientes de 75,36% y de 73,21% respectivamente, por el contrario el asegurador con mayor retención de riesgo fue Illimani, con solamente un 5,21% de cesión de reclamación de siniestros a reasegurador. Al analizar el sector de compañías de seguros de personas, se puede apreciar el mayor nivel de riesgo asociado con este mercado (vida y salud) como revelaran los niveles de siniestralidad. El índice de cesión de reclamaciones a reasegurador registró un valor de 24,39% para esta modalidad, sobresaliendo el grado de cesión de BUPA Insurance con 68,18% y de Nacional Vida con 31,23%, siendo el asegurador con el menor grado de cesión La Boliviana Ciacruz, con un 13,52%. Nivel de Cobertura y Adecuación Patrimonial del Mercado Asegurador El ente regulador en Bolivia (APS) establece niveles mínimos de capital para hacer frente a reclamaciones de pólizas emitidas, una partida requerida por APS es el Margen de Solvencia: interpretándose como un capital mínimo que el asegurador debe mantener en todo momento, determinado para Seguros a Largo Plazo en relación a reservas matemáticas y capital en riego y en el caso de seguros a Corto Plazo, en relación al volumen de primas del ejercicio. A septiembre de 2013 dentro de la modalidad aseguradora general y de fianzas la entidad que constituyó el mayor nivel de patrimonio sobre el margen de solvencia mínimo (o capital mínimo) exigido por la APS fue La Boliviana Ciacruz con US$ 10,80 millones con un múltiplo de 2,73, por el contrario el asegurador general que menor nivel de capital constituido sobre exigencias de regulador fue Alianza constituyendo un Patrimonio de 1,44 veces mayor que el Margen de Solvencia requerido. El ratio de referencia en la industria, sobre cifras agregadas de la submodalidad de seguros generales, fianzas y cauciones fue de 1,82 veces. Cuadro 5 Margen de Solvencia y Patrimonio Técnico A septiembre de 2013 / en US$ Miles Cías. de Seguros Generales Margen de Solvencia Patrimonio Técnico Exceso constituido Exceso (en porcentaje) Cociente LBC-G 6.239.322 17.042.660 10.803.338 173,15% 2,73 CRI-G 7.289.682 12.080.837 4.791.155 65,73% 1,66 ILL-G 1.829.574 3.412.084 1.582.510 86,50% 1,86 ALI-G 8.457.828 12.172.816 3.714.988 43,92% 1,44 BIS-G 10.662.755 17.781.282 7.118.527 66,76% 1,67 FOR-G 2.646.342 5.462.840 2.816.498 106,43% 2,06 LAT-G 1.969.971 3.329.751 1.359.780 69,03% 1,69 Submodalidad Generales 39.095.474 71.282.270 32.186.796 82,33% 1,82 Cías. de Seguros de Personas Margen de Solvencia Patrimonio Técnico Exceso constituido Exceso (en porcentaje) Cociente BUP-P 1.127.820 3.153.136 2.025.316 179,58% 2,80 LVI-P 13.125.712 53.440.340 40.314.628 307,14% 4,07 LBC-P 2.530.358 6.986.176 4.455.818 176,09% 2,76 PRO-P 3.653.262 18.136.759 14.483.497 396,45% 4,96 NAL-P 4.648.632 7.304.812 2.656.180 57,14% 1,57 ALI-P 2.552.361 4.533.721 1.981.360 77,63% 1,78 CRDI-P 1.127.820 2.137.955 1.010.135 89,57% 1,90 Submodalidad Personas 28.765.965 95.692.899 66.926.934 232,66% 3,33 Mercado Asegurador 67.861.439 166.975.169 99.113.730 146,05% 2,46 Fuente: APS / Elaboración: Propia En el sector de compañías de seguros de Personas la compañía que presenta una mayor constitución de patrimonio por sobre valores de solvencia requeridos por la entidad supervisora fue Provida, constituyendo un patrimonio de US$ 14,48 millones ó un múltiplo de 4,96, sin embargo en valores absolutos la aseguradora de vida a la que le fue exigida un mayor margen de solvencia fue La Vitalicia, US$ 40,31 millones (que en referencia a su margen de solvencia constituyo en exceso su base patrimonial 4,07 veces). El múltiplo que la sub industria de Seguros de Personas y Previsionales reportó al cierre del tercer trimestre de la gestión 2013 fue de 3,33 veces. Desarrollos Recientes Compra de Acciones.- La adquisición de 28,233.00 Acciones de Latina Seguros Patrimoniales S.A. de propiedad de la Sra. Amina Patroni de Moreno en fecha 08 de Febrero de 2013. Reunión extraordinaria de directorio.- En fecha 28 de febrero del año 2013, en las oficinas de la compañía ubicada en la Av. Monseñor Rivero No. 223 esquina Asunción a horas 15.00 pm, se llevó a cabo la Reunión Extraordinaria de Directorio en la cual se determinaron los siguientes puntos: 1. Estados Financieros Auditados al 31 de diciembre de 2012.- El Gerente General, Alvaro Toledo, tomó la palabra para explicar y exponer los Estados Financieros Auditados al 31 de diciembre de 2012, así como el informe final de Auditoria Externa emitido por Ruizmier, Rivera, Pelaez y Auza S.R.L. Los Directores presentes tomaron conocimiento y pasaron a tratar el siguiente punto. 2. Convocatoria a Junta Ordinaria de Accionistas.- Toma la palabra el Presidente del Directorio, poniendo en consideración de los demás Directores presentes la realización de una Junta Ordinaria de Accionistas, proponiendo el orden del día y presentando un borrador de convocatoria para la misma. Luego de un intercambio de opiniones, los Directores presentes definen unánimemente realizar la Junta Ordinaria de Accionistas en fecha 16 de marzo de 2013, a horas 10:00 a.m, en las oficinas de la Av. Monseñor Rivero, con el siguiente orden del día: 1. Lectura de la Convocatoria y aprobación de la orden del día. 2. Lectura y consideración del informe del Presidente del Directorio y de la Memoria Anual de la gestión 2012. 3. Lectura y consideración del informe del Síndico. 4. Lectura y consideración del informe y/o dictamen de los Auditores Externos. 5. Lectura y consideración del Balance General y Estados de Resultados al 31 de diciembre de 2012. 6. Tratamiento de las utilidades. 7. Nombramiento de Directores Titulares y Suplentes para la gestión 2013 - 2014, fijación de sus dietas o remuneración, caución o fianza. 8. Nombramiento del Síndico Titular y Suplente para la gestión 2013 - 2014, fijación de su remuneración y caución o fianza. 9. Nombramiento de Auditores Externos para la gestión 2013. 10. Elección de dos Accionistas o Representantes de la Junta para la firma del acta. 11. Lectura y aprobación del acta de la Junta Ordinaria de Accionistas. Política de Inversiones Se observa que la política de inversiones aplicada por Nacional Vida contiene criterios que permiten mantener niveles de riesgo controlados y que al mismo tiempo enmarcan al portafolio dentro de los límites dispuestos por la Autoridad de Fiscalización y Supervisión de Seguros y Pensiones. El apartado de mayor representatividad respecto de la calidad de instrumentos componentes del portafolio de inversiones en la compañía es aquel que dispone los límites en las inversiones, según su oferta, tipo genérico, emisor, tipo de instrumento, categoría, calificación de riesgo, etc. A diciembre de 2013, se observa que la compañía mantiene una alta calidad crediticia en su portafolio de inversiones, esto se refleja en la composición según la calificación de riesgo de los instrumentos adquiridos. Se observa que Nacional Vida presenta una concentración mayoritaria en instrumentos con niveles de AAA y AA, que en su conjunto contabilizan un 88,31% del total de la cartera, por otro lado se observa que las inversiones aplicadas en instrumentos con nivel de riesgo de tercera categoría (nivel A en renta fija a largo plazo y nivel III en renta variable), representan de manera integrada, tan sólo un 7,39% del total del portafolio. Gráfico 12 Fuente: Nacional Vida / Elaboración: PCR El Portafolio de inversiones de Nacional Vida - a diciembre de 2013 -, refleja una importante concentración en DPF´s (Depósitos a Plazo Fijo), la cual asciende a 40,10% del total de la cartera, lo cual asegura un alto nivel de conversión en efectivo, para responder a necesidades de conversión en efectivo que pudiesen presentarse. Gráfico 13 Fuente: Nacional Vida / Elaboración: PCR Nacional Vida presenta la composición de su portafolio de inversiones con una mayor concentración en inversiones en Moneda extranjera, porción que representa un 64,20% del total de las inversiones. Gráfico 14 Fuente: Nacional Vida / Elaboración: PCR La cartera de inversiones de Nacional Vida registra rendimientos de 3,40% para la posición en Moneda extranjera y de 2,84% para las aplicaciones de capital en Bolivianos (ambos cálculos representan los promedios de sus respectivas inversiones). El promedio ponderado de la duración de los instrumentos, refleja un resultado de 3,33 años. Política de Reaseguros En lo que respecta a la política de reaseguros se aprecia que el nivel de riesgo de la misma es reducido, lo que se sustenta principalmente en las capacidades de los contratos de reaseguros y en las calificaciones de riesgo internacionales de los principales reaseguradores. Para diciembre de 2013, Nacional Vida cuenta con los servicios de cuatro compañías de Reaseguro internacionales, las cuales presentan las calificaciones de riesgo a continuación detalladas: Cuadro 6 Calificación de Riesgo / Reaseguradores Nacional Vida S.A. N° CALIF. S&P CALIF. A.M. Best CALIF. FITCH CALIF. MOODY´S 1 Munchener Ruck REASEGURADORES AA- A+ AA- Aa3 2 Kolnische Ruck AA+ A++ 3 BF&M Life Insurance/IRM 4 Best Meridian Insurance Company Aa1 A AFuente: Nacional Vida / Elaboración: PCR El Índice de retención de primas netas de anulación muestra un importante decremento para diciembre de 2013, es así que se llega a reportar el nivel más bajo en los últimos cinco años de gestión con un cociente de 68,49%, menor al promedio alcanzado para el periodo referido (2009 / 2013) que reporta un nivel de 75,96% Para diciembre de 2013, los Siniestros totales de la Compañía ascendieron a Bs 71,56 millones, superiores en 51,04% al nivel de siniestralidad de diciembre de 2012. Por su parte los Siniestros retenidos (Bs 25,68 millones) experimentaron un incremento de Bs 7,76 millones, o un incremento relativo de 43,26% respecto a la cifra calculada a diciembre de 2012. Gráfico 15 Gráfico 16 Fuente: Nacional Vida / Elaboración: PCR Es así que el porcentaje de retención de siniestros se redujo de manera poco significativa - a pesar de la mayor cesión proporcional del primaje - en 1,95 puntos porcentuales (de 37,84% a 35,89%) entre los cierres de gestión de 2012 y 2013. Sin embargo es necesario señalar que la media geométrica para los últimos cinco años es igual a 31,18%, lo cual refleja una tendencia, que de manera integrada, muestra una menor eficiencia técnica. Gráfico 17 Fuente: Nacional Vida / Elaboración: PCR Como se puede observar, el peso de los Siniestros retenidos respecto de la Producción neta de reaseguro representa a diciembre de 2013 el mayor de los niveles históricos, con un cociente de 13,06%, el promedio que se alcanzó para el periodo 2009 / 2013, por otro lado, reportó un nivel de 8,80%. Análisis Financiero Análisis del Balance General Calidad de Activos Para diciembre de 2013, el activo total registró Bs 291,72 millones, superior en 43,65% al valor registrado en diciembre de 2012, las inversiones de Nacional Vida registraron un valor de Bs 168,27 millones, y representa un 57,68% del total de activos de la sociedad en para este corte, tal cartera es superior en Bs 31,20 millones a la cartera de Inversiones registrada en diciembre de 2012. Cuadro 7 Composición de Activos Rubro Disponible Exigible Técnico Exigible Administrativo Inversiones Otros activos Total Activo Dic. - 09 Dic. - 10 Dic. - 11 Dic. - 12 Dic. - 13 5,26% 2,55% 3,79% 3,33% 3,16% 19,46% 22,07% 22,72% 22,18% 34,79% 2,69% 0,96% 0,35% 1,68% 0,65% 67,55% 69,45% 69,00% 67,49% 57,68% 5,03% 4,97% 4,15% 5,32% 3,72% 100,00% 100,00% 100,00% 100,00% 100,00% Fuente: Nacional Vida / Elaboración: PCR Las primas por cobrar a reaseguradores y cuentas por cobrar varias (Exigible Técnico y Administrativo) representaron a esa fecha 35,43% del total activo. El efectivo y sus equivalentes (Disponibilidades) representan el 3,16% del activo total. Estructura del Pasivo Para diciembre de 2013 se aprecia que los pasivos totales de la Sociedad se incrementaron un 54,52% en relación a diciembre de 2012 (Bs 152,73 millones en ese entonces). El aumento significativo de las obligaciones técnicas de la compañía, y de las reservas técnicas de siniestros determinaron el incremento en las obligaciones. Cuadro 8 Composición de Pasivos Rubro Obligaciones Técnicas Dic. - 09 26,61% Dic. - 10 30,09% Dic. - 11 36,81% Dic. - 12 30,04% Dic. - 13 42,79% Cuadro 8 Composición de Pasivos Rubro Dic. - 09 Dic. - 10 Dic. - 11 Dic. - 12 Dic. - 13 Obligaciones Administrativas 8,10% 6,83% 5,49% 14,33% 11,74% Reservas Técnicas de Seguros 61,05% 58,75% 53,57% 51,39% 40,24% 1,70% 2,18% 1,71% 1,81% 3,09% Reservas Técnicas de Siniestros Diferidos Total Pasivo 2,55% 2,15% 2,43% 2,43% 2,14% 100,00% 100,00% 100,00% 100,00% 100,00% Fuente: Nacional Vida / Elaboración: PCR Los pasivos de la Sociedad se conformaron en un 40,24% por las Reservas Técnicas de Seguros (por riesgos en curso y matemáticas), el 42,79% de las Obligaciones de la aseguradora está constituido por las obligaciones técnicas, y un 11,74% por Obligaciones administrativas, todo ello respecto del Total Pasivo + Patrimonio. Cobertura Para diciembre de 2013, las disponibilidades e inversiones de la Compañía llegan a cubrir en 175,76% las obligaciones con su base de clientes de asegurados sumada a las obligaciones con los reaseguradores (Obligaciones técnicas), inferior por mucho en relación a valores de cierre de la gestión 2012 (313,53%). Al incluir a las Obligaciones técnicas la constitución de reservas de tipo técnico, se observa que la capacidad de cobertura de la empresa cae por debajo de la unidad y llega a reportar un nivel de 90,58%, de igual manera mucho inferior al cociente alcanzado hacia diciembre de 2012, corte para el cual se reportó un nivel de 115,65%. Esta situación desfavorable para la empresa representa la virtual incapacidad para el reconocimiento de las obligaciones hacia sus acreedores y clientes si además se consideran la constitución de las reservas técnicas, requeridas por normativa según el ente regulador, sin embargo, es importante señalar que el resultado para este ratio se ve incidido por el crecimiento de las obligaciones hacia los reaseguradores como consecuencia a un plan de financiamiento transitorio firmado con estas instituciones. Gráfico 18 Fuente: Nacional Vida / Elaboración: PCR A medida que madure la cartera del ramo de Vida Individual de largo plazo, los requerimientos de reservas se elevan, siendo la probabilidad de ocurrencia de siniestros más cierta. La Compañía debe incrementar en el mediano plazo su cartera de clientes, y mantener recursos de caja y disponibilidades necesarios para realizar las inversiones que respalden dichas reservas. Patrimonio En cuanto al patrimonio para diciembre de 2013, se puede notar que este valor componente de la estructura de capital registró Bs 53,12 millones, habiéndose incrementado en de 5,51% si se compara con el corte realizado a diciembre de 2012. Es posible observar que parte de los resultados fueron patrimonializados lo que incrementó el Capital de Bs 27,58 millones en diciembre de 2012 a Bs 35,72 millones para diciembre de 2013. Cuadro 9 Composición del Patrimonio Rubro Dic. - 09 Capital Suscrito y Pagado Reservas Ajuste Global del Patrimonio Resultados de Gestiones Anteriores Resultado del Período o Gestión Total Patrimonio Dic. - 10 Dic. - 11 Dic. - 12 Dic. - 13 71,71% 68,78% 71,13% 54,79% 64,10% 5,53% 6,82% 6,79% 6,08% 6,53% 10,56% 10,12% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 16,15% 10,86% 12,20% 14,28% 22,08% 22,98% 18,51% 100,00% 100,00% 100,00% 100,00% 100,00% Fuente: Nacional Vida / Elaboración: PCR Al mes de análisis del presente informe el patrimonio se encuentra compuesto en un 17,97% por el capital pagado, los resultados retenidos y obtenidos en el periodo representan el 5,14% del saldo del Total Pasivo + Patrimonio. Indicadores de Crecimiento y Capitalización Entre los cierres de las gestiones 2009 y 2012 la razón de crecimiento de la base patrimonial respecto del incremento de las Obligaciones técnica y administrativa, presentó una sostenida tendencia creciente, hasta alcanzar su punto máximo en 2012 con una relación de 60,56%, gracias a los Bs 11,57 millones reportados como utilidad de la gestión, para diciembre de 2013 esta relación pasa a su menor nivel histórico y reporta tan sólo un 8,82%. Por otro lado y debido al crecimiento paulatino del Pasivo en una proporción mayor a la del Patrimonio, la relación Patrimonio/Activos, presenta su nivel más bajo, para este último corte con un nivel de 19,10%, es importante señalar que la tasa de contracción anual en promedio registró un nivel de -2,35% hasta la gestión 2012, para la gestión 2013 el decrecimiento registra un nivel de -22,96%. La relación Margen de Solvencia / Patrimonio muestra un continuo crecimiento entre las gestiones 2009 / 2013, ello gracias al incremento permanente del cálculo de Margen de Solvencia, el cual presentó una tasa anual promedio de crecimiento de 25,71% para tal periodo, sin embargo es necesario señalar que tal tasa cae para la gestión 2013 y registra un cociente de 18,37%. Gráfico 19 Gráfico 20 Fuente: Nacional Vida / Elaboración: PCR Indicadores de Apalancamiento Entre las gestiones 2012 y 2013 se aprecia un crecimiento del total de los indicadores de endeudamiento para Nacional Vida, esto responde en gran medida a la acumulación de las Obligaciones técnicas con un saldo de Bs 100,98 millones para este último corte, es así que se puede observar que al medir las relaciones de Deudas / Patrimonio y Pasivos / Patrimonio, se reportan niveles de 2,31 y de 4,24 veces respectivamente, es posible establecer una importante diferencia con los promedios de estos cálculos, que para el periodo 2009 / 2013 reportaron niveles de 1,39 y 3,20 veces. La proporción de las Primas netas respecto del Patrimonio, refleja también un crecimiento sostenido, que muestra sin embargo una tasa de crecimiento mucho más reducida para la comparación de los cierres de 2012 y 2013, y alcanza para este último corte un nivel de 5,15 veces. Gráfico 21 Gráfico 22 Fuente: Nacional Vida / Elaboración: PCR Análisis de Resultados Para diciembre de 2013, las Primas netas de anulación registran Bs 287,09 millones, superiores en 19,62% (Bs 47,08 millones de incremento) respecto a cifras de una gestión anterior. Las primas de producción posterior cesión a reaseguradores le permitieron a Nacional vida obtener una producción neta de reaseguro de Bs 196,62 millones. El Resultado Técnico Bruto de la compañía posterior constitución de reservas de siniestros y seguros, y la deducción de los costos de producción, totalizó Bs 45,34 millones, para diciembre de 2013 el resultado técnico neto de reaseguro de la Sociedad (posterior reembolso de reaseguradoras por siniestros y deducción de costos de inversión) registró Bs 116,82 millones, creciendo el concepto en 18,04% en relación a cifras de diciembre de 2012. Gráfico 23 Gráfico 24 Fuente: Nacional Vida / Elaboración: PCR Se observa que los Gastos administrativos alcanzan a diciembre de 2013 un saldo mayor que el reportado por el Resultado Técnico Neto de Reaseguro, por lo cual se obtiene un Resultado operacional negativo con un saldo de Bs -6,05 millones, una vez aplicados los ingresos y egresos propios de las actividades de inversión, se logra establecer un resultados positivo, que sin embargo se muestra menor en un -12,74% al reportado hacia el cierre de la gestión 2012, es de esta manera que el Resultado de Inversiones para diciembre de 2013 es de Bs 9,60 millones. El Resultado Neto registra para diciembre de 2013 un nivel de Bs 10,31 millones, el cual es inferior en Bs 1,26 millones si este es comparado con el alcanzado a diciembre de 2012. Gráfico 25 Gráfico 26 Fuente: Nacional Vida / Elaboración: PCR Los indicadores de rentabilidad muestran contracciones en su conjunto si los resultados alcanzados a diciembre de 2013 son comparados con diciembre de 2012. Esta situación se presenta como resultado del incremento de la cesión del Primaje neto hacia reaseguradores, el mayor nivel de Siniestros y el crecimiento de los Gastos administrativos para la gestión 2013. Es así que el Resultado técnico / Primas netas, alcanza un cociente negativo que pasa a ser el menor en los últimos cinco años de operación de la empresa, el resto de los indicadores presentan variaciones negativas en comparación a los promedios históricos reportados por la empresa. Eficiencia Operativa Entre diciembre de 2009 y diciembre de 2013, los Gastos de administración han duplicado su peso respecto de los Ingresos brutos, es así que la relación Gastos administrativos / Primas netas, pasa de un nivel de 20,56% en diciembre de 2009 a reportar un cociente de 42,80% para el cierre de 2013, ello como consecuencia del incremento sostenido de la tasa promedio anual de variación del gasto corriente, la cual para el periodo 2009 / 2013 reporta 47,69%, en comparación, la tasa de crecimiento anual de las Primas netas reportan un crecimiento de 25,49%. Gráfico 27 Fuente: Nacional Vida / Elaboración: PCR Diversificación por Ramos A continuación se analiza la composición de la cartera de ingresos de Nacional por ramos constituyente: En el ramo de Desgravamen Hipotecario, la producción de Bs 111,53 millones, que representa el 54,77% de la producción total neta de anulación. En el ramo de Vida Individual de Corto y Largo Plazo, la producción de la aseguradora a septiembre de 2013 registró Bs 48,36 millones (incluye primas, primas renovadas y primas adicionales) y representa un 23,75% de producción total en este periodo. En el ramo de Salud y/o Enfermedad, las primas netas de anulación totalizaron Bs 26,11 millones, con una participación de 12,82% en el total de producción suscrita de Nacional Vida hasta septiembre de 2013. El primaje neto de anulaciones del ramo de Vida en Grupo, registró Bs 7,62 millones que representa el 3,74% de la producción total de la sociedad. La estrategia aplicada es impulsar la colocación de pólizas en este ramo pero manteniendo un nivel de riesgo aceptable para sus operaciones. En el ramo de Accidentes Personales, la producción acumulada a septiembre de 2013 registró Bs 6,22 millones, con una concentración del 3,06% del total en dicho periodo. Gráfico 28 Fuente: Nacional Vida / Elaboración: PCR Cobertura de Recursos de Inversión Admisibles De acuerdo al Certificado Único emitido por APS número APS/DS/129/2013 de fecha 05 de noviembre de 2013 la Sociedad de Seguros Nacional Vida cumple al 30 de septiembre de 2013 con los requisitos de Margen de Solvencia, Patrimonio Técnico así como con los Recursos para Inversión exigidos por normativa vigente. De acuerdo a información de reporte al ente regulador, a septiembre de 2013 si bien se cumple con los recursos de inversión, los límites señalados según normativa no son respetados, es importante señalar que la empresa se encuentra dentro del periodo permitido para la subsanación de la observación del ente regulador. Los Recursos de Inversión Requeridos (R.I.R.) totalizan USD 20,40 millones, tal cifra está compuesta en un 57,06% por la Reserva Matemática y en un 25,94% por su Margen de Solvencia, como se puede observar en el cuadro siguiente los otros conceptos que componen los Recursos de Inversión Requeridos vienen a ser: los Siniestros por Pagar, la Retención a Reaseguro y las demás Reservas. Por su parte la cartera de inversiones admisibles de Nacional Vida, que totalizan en diciembre de 2013 USD 21,12 millones. El excedente a esa fecha calculado por la aseguradora fue de USD 721.384, con lo que se alcanza un exceso de los recursos admisibles por sobre las reservas y márgenes exigidos. Cuadro 10 Recursos de Inversión requeridos - Evolutivo a diciembre de 2013 / Expresado en USD Miles IV Trim. I Trim. II Trim. III Trim. IV Trim. Recursos de Inversión Requeridos 2012 2013 2013 2013 2013 DEGs 1,53692 1,53692 1,53692 1,50396 1,54 T/C (x USD 1) 6,86 6,86 6,86 6,86 6,86 Margen de Solvencia 4.040,32 4.358,32 4.734,05 4.958,01 5.292,73 Siniestros por Pagar ME 242,97 165,87 139,55 157,02 174,06 Retención a Reaseguro 13,05 13,05 13,05 13,05 13,13 Reserva de Riesgos en Curso 1.207,95 1.546,67 1.422,66 1.572,72 1.660,55 Reserva Matemática 9.665,00 10.368,02 10.870,92 11.181,18 11.640,46 Reserva Financiera 568,60 554,75 558,31 557,52 557,84 Siniestros Reclamados por Liquidar 404,04 497,79 601,50 414,25 506,41 Siniestros ocurridos y no reportados 0,00 0,00 229,31 242,19 554,95 Total R.I.R. 16.141,93 17.504,47 18.569,35 19.095,93 20.400,14 Cuadro 10 Recursos de Inversión requeridos - Evolutivo a diciembre de 2013 / Expresado en USD Miles Cartera de Inversiones Disponible 807,09 863,70 928,47 833,65 1.020,01 Títulos Valores 15.401,94 14.814,55 15.590,64 16.561,27 19.883,98 Previsión para Inversiones 0,00 0,00 0,00 0,00 0,00 Prest. Garantía Pólizas de Vida 198,74 211,16 206,21 196,89 217,53 Bienes Inmuebles 0,00 1.750,45 1.856,93 1.879,76 0,00 Total Inversiones 16.407,77 17.639,86 18.582,25 19.471,56 21.121,52 Excedente (Déficit) - USD 265,84 135,39 12,90 375,63 721,38 Excedente (Déficit) - Bs 1.823,68 928,78 88,51 2.576,81 4.948,69 Fuente: Nacional Vida / Elaboración: PCR ANEXO I CUADRO RESUMEN NACIONAL VIDA S.A. Cuentas (en miles de Bs) e Indicadores Dic. - 09 Balance General Disponible Exigible Tec. + Admin. Inversiones Bienes de uso Total Activo Obligaciones Técnicas Obligaciones Administrativas Reservas Técnicas de Seguros Reservas Técnicas de Siniestros Total Pasivo Total Patrimonio Estado de Resultados Producción Neta de Anulación Producción Neta de Reaseguro Siniestros y Rentas Reembolso de Siniestros Resultado técnico neto de reaseguro Gastos administrativos (neto) Resultado operacional Resultado de inversiones Resultado del período o gestión Composición de Activos Disponibilidades / Activos Créditos / Activos Inversiones / Activos Activo fijo + Otros activos / Activos Cobertura Indicador financiero Disponibilidades + Inversiones / Obligaciones y Reservas técnicas Crecimiento y Capitalización Crecimiento del patrimonio /Crecimiento de las deudas Patrimonio / Activos Margen de Solvencia / Patrimonio Apalancamiento Deudas / Patrimonio + Reservas Deudas / Patrimonio Pasivos / Patrimonio Primas netas / Patrimonio + Reservas Primas netas /Patrimonio Rentabilidad Resultado técnico / Primas netas Resultado financiero / Primas netas Resultado neto / Primas netas ROA ROE Eficiencia Operativa Gastos Admin. y de Producción / Primas netas Gastos Admin. / Primas netas Siniestralidad Cesión de Primas Retención de Primas Cesión de Siniestros Retención de Sinietros Siniestros Retenidos / Producción neta de reaseguro Dic. - 10 Dic. - 11 6.761 48.451 137.068 2.177 203.080 45.874 21.884 78.489 2.772 152.731 50.348 Dic. - 13 6.622 27.861 84.973 1.590 125.786 24.547 7.474 56.321 1.565 92.257 33.529 3.562 32.136 96.925 1.571 139.554 31.472 7.148 61.453 2.275 104.597 34.957 109.376 83.368 22.661 17.222 21.144 22.487 (1.343) 3.516 4.090 132.255 101.509 27.464 17.978 25.655 27.520 (1.865) 4.694 4.990 180.978 142.587 28.777 20.664 56.972 55.627 1.345 7.786 8.561 240.009 190.882 47.381 29.454 98.966 95.506 3.461 10.999 11.571 287.090 196.614 71.563 45.881 116.821 122.867 (6.047) 9.598 10.312 5,26% 22,15% 67,55% 1,26% 2,55% 23,03% 69,45% 1,13% 3,79% 23,06% 69,00% 1,03% 3,33% 23,86% 67,49% 1,07% 3,16% 35,43% 57,68% 1,01% 3,73 1,13 3,19 1,08 2,64 1,08 3,14 1,16 1,76 0,91 12,42% 26,66% 40,13% 21,64% 25,05% 46,78% 38,08% 25,21% 48,96% 60,56% 24,79% 55,85% 8,82% 19,10% 59,74% 0,35 0,96 2,75 1,20 3,26 0,39 1,10 2,99 1,34 3,78 0,48 1,25 2,97 1,77 4,67 0,51 1,35 3,03 1,82 4,77 0,81 2,31 4,24 1,82 5,15 -1,23% 3,22% 3,74% 3,25% 12,20% -1,41% 3,55% 3,77% 3,58% 14,27% 0,74% 4,30% 4,73% 5,57% 22,08% 1,44% 4,58% 4,82% 5,70% 22,98% -2,11% 3,34% 3,59% 3,54% 18,51% 60,47% 20,56% 58,67% 20,81% 55,55% 30,74% 53,41% 39,79% 57,28% 42,80% 23,78% 76,22% 76,00% 24,00% 6,52% 23,25% 76,75% 65,46% 34,54% 9,34% 21,21% 78,79% 71,81% 28,19% 5,69% 20,47% 79,53% 62,16% 37,84% 9,39% 31,51% 68,49% 64,11% 35,89% 13,06% Fuente: Nacional Vida / Elaboración: PCR 5.834 35.472 106.113 1.576 153.795 42.336 6.316 61.613 1.961 115.017 38.777 Dic. - 12 9.224 103.369 168.266 2.959 291.720 100.984 27.714 94.961 7.281 235.999 55.721