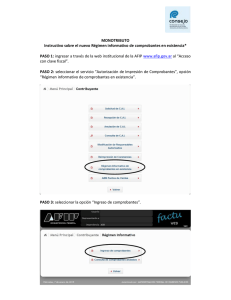

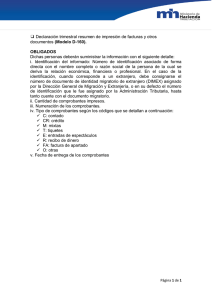

régimen de facturación

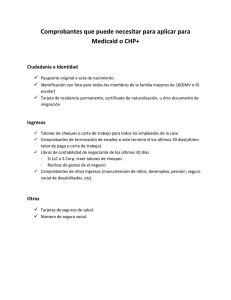

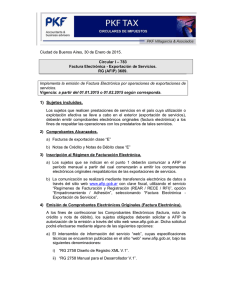

Anuncio