CONTABILIZACIÓN DE LOS DERECHOS DE USO (II)

Anuncio

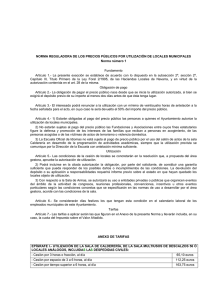

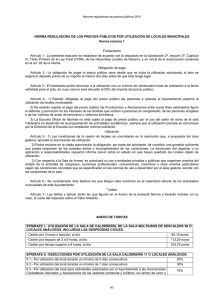

CASO PRÁCTICO SOBRE LA CONTABILIZACIÓN DE LOS DERECHOS DE USO (II): Contratos de cesión de uso realizados entre administraciones públicas y empresas mercantiles Gregorio Labatut Serer. Profesor Titular de la Universidad de Valencia. http://gregorio-labatut.blogspot.com.es/ 1. INTRODUCCIÓN. En nuestro artículo anterior sobre contabilización de los derechos de uso entre empresas mercantiles pusimos de manifiesto el problema contable para determinar cuál de las partes debe registrar el activo, así como la consideración que debe darse al acuerdo de cesión de derechos de uso. Las preguntas concretas que nos hicimos fueron: - La parte que cede el derecho al uso del activo, ¿debe mantenerlo en su patrimonio, o por el contrario debe darlo de baja? - la parte que adquiere el derecho al uso del activo, ¿qué debe registrar en sus libros? Contestamos a esas preguntas teniendo en cuenta, por un lado la gran variedad de contratos con distintas características que pueden surgir con el nombre de cesión de derecho de uso, por lo que hay que estudiar con detenimiento cada uno de ellos para saber qué derechos conlleva esta cesión. De otro lado para su calificación contable habrá que prestar atención al fondo económico del contrato con independencia de la forma jurídica en la que se haya establecido la operación, esto es, hacer uso de la preeminencia del fondo económico sobre la forma jurídica del contrato que nos indica el Marco conceptual de la Contabilidad (primera parte del PGC). En consecuencia, la determinación del fondo económico de cada contrato sobre su formalización jurídica resulta esencial para realizar la calificación contable de la operación, pues de ella depende su contabilización como gasto del ejercicio o como activo por quien adquiere el derecho de uso; y mantener el activo en su patrimonio o darlo de baja, por parte de quien cede dicho derecho. En esta ocasión vamos a estudiar el problema consistente en los contratos de cesión de uso realizados entre administraciones públicas y empresas mercantiles para que éstas últimas desarrollen algunas actividades. Aquí nos podemos encontrar con diversas figuras como pueden ser: cesión de derechos, adscripción de derechos, concesiones administrativas, derechos de superficie, etc.). 2. CONTRATOS DE USO DE CESIÓN REALIZADO POR ADMINISTRACIONES PÚBLICAS. Las Administraciones Públicas están sujetas desde el punto de vista contable a lo dispuesto en el Plan General de Contabilidad Pública (PGCP) aprobado por Orden EHA/1037/2010, de 13 de abril, por la que se aprueba el Plan General de Contabilidad Pública.1. Las cesiones de uso de bienes públicos pueden realizarse del modo siguiente: - Cesiones de bienes entre Administraciones Públicas. Es lo que se conoce con el nombre de Adscripción de bienes. - Cesiones de bienes desde la Administración Pública a sociedades mercantiles. Estas cesiones pueden realizarse según distintas modalidades, conocidas como cesiones de bienes, concesiones administrativas, cesión de derechos de superficie, etc. A continuación, vamos a estudiar estos últimos contratos. 2.1. CESIONES DE BIENES DESDE LA ADMINISTRACIÓN PÚBLICA A SOCIEDADES MERCANTILES. En vistas a obtener una mejora en la gestión de las Administraciones Públicas en los últimos tiempos estamos asistiendo a un proceso de creación de sociedades mercantiles con capital público, que agilizan y facilitan la gestión principalmente en las Comunidades Autónomas. Esto significa, que existe en torno a los Organismos Públicos de las comunidades autónomas una serie de sociedades mercantiles con capital mayoritario público, que sirven para dinamizar y agilizar la gestión de ciertas actividades que en su origen deberían ser llevadas a cabo por la Administración Pública. Sin entrar en un detalle exhaustivo, junto con estas sociedades mercantiles con capital mayoritariamente público, también existe una serie de entidades (no sociedades mercantiles) de derecho público con ordenamiento jurídico privado2, que son llamados entes públicos de derecho privado. A todos ellos, se les aplica la normativa contable de las empresas privadas. 1 2 Puede verse en la siguiente https://www.boe.es/boe/dias/2010/04/28/pdfs/BOE-A-2010-6710.pdf En el caso concreto de la Comunidad Valenciana, nos podemos encontrar con entes públicos a los que se les aplica el derecho privado, tales como: la Agencia Valenciana de Turismo, el Instituto Valenciano de Arte Moderno, Teatres de la Generalitat Valenciana, Instituto Valenciano de Música, Instituto Valenciano de Finanzas, etc., todos ellos de capital público. También, nos podemos encontrar con sociedades mercantiles como: Instituto Valenciano de la Exportación, S.A., Circuito del Motor y promoción deportiva, S.A., Ciudad de las Artes y de las Ciencias, S.A., Radiotelevisión Valenciana, S.A., etc. Todas estas sociedades mercantiles son de capital Público. A todas ellas debe aplicarse las normas de contabilidad de las empresas privadas, esto es el nuevo PGC de 2007. Esto es, el PGC 2007, las resoluciones del ICAC y las consultas del ICAC como puede ser la Consulta 6. BOICAC 77/marzo 20093. Estas empresas para llevar a cabo su cometido, cuentan en algunas ocasiones con cesiones de inmovilizado por parte de la administración pública. Recuérdese que son de capital público, y por ello, es posible que las Administración Pública realice cesiones de inmovilizado a estos entes de derecho privado. En estos casos, la Administración Pública cedente queda sujeta a los criterios del Plan General de Contabilidad Púbica (PGCP), tal y como hemos expuesto antes, mientras que el ente o la sociedad de derecho privado, queda sujeta a los criterios establecidos en la contabilidad privada, esto es a los criterios del PGC de 2007. La forma en la cual se puede realizar la cesión de activos desde la Administración Pública a estos entes de derecho privado y a estas sociedades mercantiles puede ser muy variada, pero nosotros nos vamos a centrar en las siguientes operaciones: - Cesión de uso sin contraprestación: Se trata de la cesión de inmuebles desde una administración pública a los entes de derecho privado para fines de utilidad pública. - Concesión administrativa: El contrato de concesión administrativa se define y se regula en el artículo 7 de la Ley 30/2007 de 30 de octubre, de Contratos del Sector Público. Se trata de aquel contrato de obra pública en el que se otorga al concesionario la construcción, reparación, restauración, mantenimiento o conservación de una obra pública, adquiriendo el concesionario como contraprestación un derecho de explotación de las mismas durante un periodo de tiempo determinado. - Derechos de superficie. Se trata de aquellos contratos en los que la Administración Pública o un tercero (no tiene por qué producirse necesariamente por la Administración Pública) cede a un tercero (sociedad mercantil o no) unos terrenos para que construya un edificio que se utilizará en el desarrollo de una actividad. Veamos la primera de estas figuras. 2.2. CESIONES DE USO SIN CONTRAPRESTACIÓN. La distinción entre la adscripción y la cesión de bienes a título gratuito, estriba en que la primera se realiza entre administraciones públicas, mientras que la segunda se realiza entre una 3 Esta consulta trata sobre el tratamiento contable de la cesión de bienes de dominio público que suponga exclusivamente el derecho de uso sobre tales bienes, sin exigencia de contraprestación. Administración Pública y un tercero que puede ser una sociedad mercantil, fundación pública o ente sujeto al derecho privado. No existe una formalización jurídica única en estos contratos, lo cual hace que exista una cantidad variada de contratos con ese nombre. También, puede formalizarse en documento administrativo, decreto, convenio o contrato, o en algunas ocasiones por el simple hecho de la cesión sin documento alguno, lo que se denomina cesión en precario. Pero en cualquier caso no se produce el traspaso de titularidad del bien que pertenece a la Administración Pública, sino tal solo su uso y explotación. Al ser un derecho real no puede utilizarse esta figura sobre bienes de dominio público4, para lo cual se reservan otras figuras como la concesión administrativa y los derechos de superficie que se realizaran sobre bienes demaniales o patrimoniales. La cesión de bienes se realizará entonces sobre bienes patrimoniales, ya que la cesión de bienes demaniales se realiza necesariamente mediante el contrato de concesión administrativa. Para determinar el tratamiento contable que debe darse en el ámbito de la contabilidad privada (PGC 2007) a estas figuras de cesión de derechos de uso, debemos prestar especial atención a quien disponga del control sobre dichos bienes. Entendiendo el control, tal y como se ha comentado en páginas anteriores, como “el poder de dirigir las políticas financiera y de explotación de un negocio (o del activo en cuestión) con la finalidad de obtener beneficios económicos de sus actividades5”. Hay que recordar que en contabilidad privada (PGC 2007) el alta o la baja de un activo del patrimonio no se produce únicamente por la adquisición o venta jurídica del mismo, según el Marco Conceptual de la Contabilidad (primera parte del PGC). De tal modo que, el reconocimiento de un activo no requiere su propiedad jurídica, sino el control económico sobre el mismo y tener los riesgos y beneficios inherentes a la propiedad, no necesariamente la propiedad. Del mismo modo, la transmisión de un activo debe de cumplir los requisitos de la norma de registro y valoración núm. 14º del PGC Ingresos por ventas y prestación de servicios, en el que se indica que la venta se registrará cuando “la empresa ha 4 Los bienes de dominio público, también denominados bienes demaniales o, en conjunto, demanio, son aquellos de titularidad pública, afectados al uso general o al servicio público, y los expresamente declarados como tales por la Constitución (art.132 C.E. la zona marítimo-terrestre, las playas, el mar territorial y los recursos naturales de la zona económica y la plataforma continental) o una ley, así como los inmuebles sede de servicios, o dependencias de los Órganos constitucionales o de la Administración Pública. El régimen jurídico de estos bienes se inspira en los principios de inalienabilidad (el dominio público no se puede vender), imprescriptibilidad e inembargabilidad (no puede ser embargable). Mediante la técnica llamada desafectación, un bien de dominio público puede deja de ser de demanial para convertirse en un bien patrimonial (que aún siendo de titularidad pública, se rige por la Ley del Patrimonio de las Administraciones Públicas y supletoriamente por el Derecho Privado, pudiendo ser enajenable, embargable, etc). 5 Norma de registro y valoración núm. 19 del PGC, punto 1 segundo párrafo. También en la NIC 27, párrafo 4. transferido al comprador los riesgos y beneficios significativos inherentes a la propiedad de os bienes, con independencia de su transmisión jurídica”. En cualquier caso, puede decirse que, en general, los contratos de cesión de derechos de uso cumplen las condiciones establecidas en el concepto de arrendamientos y, en consecuencia, debe ser aplicada la norma de registro y valoración 8ª del nuevo Plan General de Contabilidad. Por lo que habrá que atender a lo expuesto en la primera parte de este trabajo para calificar un arrendamiento de operativo o financiero y determinar si se transmite el control sobre el activo en cuestión, o no. En este sentido, se manifiesta la Consulta 6. BOICAC 77/marzo 2009. Esta consulta trata sobre el tratamiento contable de la cesión de bienes de dominio público que suponga exclusivamente el derecho de uso sobre tales bienes, sin exigencia de contraprestación. El ICAC indica que esta cuestión fue abordada por la consulta núm. 5 del BOICAC 9 de abril de 1992. La pregunta es si tras la entrada en vigor del nuevo PGC sigue en vigor los criterios contenidos en ella. En primer lugar hay que tener en cuenta, el plazo acordado por la cesión, de tal modo que: 1. Si el plazo de cesión se acuerda durante casi la totalidad de la vida económica del bien cedido, el cesionario puede explotar el mismo durante todo el periodo en el que bien es aprovechable, por lo que posee el control económico sobre el mismo, y debe ser registrado como un inmovilizado material por su valor razonable. 2. Si el plazo de cesión, es sustancialmente inferior a la vida económica del bien cedido, en este caso, el cesionario tiene un derecho de uso que debe ser registrado como inmovilizado intangible por su valor razonable. En cualquier caso, se registrará el activo, bien como inmovilizado intangible o material por su valor razonable, la contrapartida, al no existir contraprestación, se registrará un ingreso imputado directamente al patrimonio neto, teniendo en cuenta la doctrina expuesta en el así como en la consulta núm. 11 del BOICAC 75 sobre Subvenciones, donaciones y legados recibidos. Pudiendo utilizar a este respecto una cuenta, que podría ser 139 “Derechos de uso sobre bienes cedidos. Finalmente, las mejoras que puedan introducirse en los bienes, se aplicará la norma de registro y valoración 3ª, letra h), del PGC 2007, que aunque se refiere a bienes arrendados, puede ser aplicado también a este caso por similitud. De tal modo que el criterio de la norma anterior es que las inversiones realizadas por la entidad cesionaria que no sean separables del activo cedido en uso, se contabilizarán como inmovilizados materiales cuando cumplan la definición de activo. La amortización de estas inversiones se realizará en función de su vida útil que será la duración del acuerdo de cesión incluido el periodo de renovación cuando existan evidencias que soporten que la misma se va a producir-, cuando ésta sea inferior a la vida económica del activo. Veamos un caso práctico. Supongamos un convenio entre una institución pública y una Sociedad Anónima, por el que para apoyar la promoción turística de la comunidad, la institución pública cede a la Sociedad Anónima diversos locales en la ciudad con el fin de promover la apertura de oficinas de información turística. El valor neto contable de los mismos se estipula en 600.000 euros (1.200.000 euros de valor inicial y 600.000 euros de amortización acumulada), mientras que el valor razonable se estima según tasación en el doble. La sociedad anónima se compromete a realizar las inversiones para la adecuación de locales, así como para el equipamiento (mobiliario, imagen, señalización urbana, equipamiento informático y el acceso a una red informática (base de datos) con información sobre lugares turísticos de la zona. Las inversiones realizadas para adecuar los locales ascienden a 800.000 euros, el mobiliario adquirido asciende a 200.000 euros, y el equipamiento informático a 600.000 euros. El convenio es ilimitado en su duración. La vida útil de los inmuebles se cifra en 20 años, del mobiliario en 10 años y de los equipos informáticos en 5 años. La sociedad anónima tributa al tipo del 25 % sobre las rentas obtenidas. Se pide: Registrar estas operaciones por parte de la sociedad anónima, en los dos casos siguientes: 1. El convenio es ilimitado en su duración. 2. El convenio tiene una duración de 10 años, sin que exista posibilidad de plazo de prórroga. SOLUCIÓN: CASO 1: Al ser un convenio de duración ilimitada en el tiempo, claramente se cede el control de los bienes a la Sociedad Anónima, por lo que ésta registrará el inmovilizado material por su valor razonable. Por la cesión de los inmuebles: La cuenta (139) Derechos de uso sobre bienes cedidos debe ser utilizada mediante una cuenta del subgrupo 94 según el NPGC 2007. Nosotros hemos creado para ello la cuenta 943. Ingresos por derechos de uso. 1.200.000 211 Construcciones Por el efecto impositivo: 25 % sobre 1.200.000 = 300.000 euros. a Ingresos por derechos de 943 uso 1.200.000 300.000 8301 Impuesto corriente a Pasivos por diferencias 479 temporarias imponibles 300.000 Por la imputación a la cuenta (139) Derechos de uso sobre bienes de Administración Pública, del Patrimonio neto: 1.200.000 943 Ingresos por a derechos de uso a Impuesto corriente 8301 300.000 Derechos de uso sobre 139 bienes cedidos 900.000 Por lo tanto, el saldo de las cuentas será el siguiente: - Patrimonio neto: (139) Derechos de uso sobre bienes cedidos: 900.000 euros. Neto de impuestos. - Pasivo a largo plazo: (479) Pasivos por diferencias temporarias imponibles: 300.000 euros, por el efecto impositivo que en ejercicios siguientes se traducirán en impuesto a pagar. Por las inversiones realizadas: 800.000 211 Construcciones 200.000 216 Mobiliario 600.000 217 Equipos proceso de información a Contrapartida xxx 1.600.000 Por la amortización anual: - Construcciones: 2.000.000/20 = 100.000 euros. - Mobiliario: 200.000/10 = 20.000 euros. - Equipos informáticos: 600.000/5 = 120.000 euros. 100.000 6811 200.000 6816 120.000 6817 Amortización de a construcciones Amortización de mobiliario Amortización de equipos proceso información Amortización acumulada 281 de inmovilizado material 420.000 La imputación al resultado del ejercicio de la parte proporcional a la amortización de los derechos de uso debe de hacerse, según el PGC 2007 a través del subgrupo 84. Nosotros hemos creado para ello la cuenta 843 Transferencias a resultados de derechos de uso. También hemos creado la cuenta 743 por un importe de: 1.200.000 euros /20 años = 60.000 euros. 60.000 843 Transferencias a a resultados de derechos de uso Derechos de uso 743 transferidos a resultados del ejercicio 60.000 Por la reversión del efecto impositivo, ya que al imputar al resultado la cuenta 743. Derechos de uso transferidos a resultados del ejercicio, tributará en el ejercicio, por 25 % sobre 60.000 = 15.000 euros. 15.000 479 Pasivos diferencias temporarias imponibles por a Impuesto diferido 8301 15.000 Por la imputación al patrimonio neto: 15.000 45.000 8301 139 Impuesto diferido a Derechos de uso sobre bienes cedidos Transferencias a resultados 843 de derechos de uso 60.000 Por lo tanto, el saldo de las cuentas será el siguiente: - Patrimonio neto: (139) Derechos de uso sobre bienes de Administración Pública: 900.000 – 45.000 = 855.000 euros, neto de impuestos. - Pasivo a largo plazo: (479) Pasivos por diferencias temporarias imponibles: 300.000 – 15.000 = 285.000 euros, por el efecto impositivo que en ejercicios siguientes se traducirán en impuesto a pagar. Y así sucesivamente, durante los 20 años de vida económica de los bienes cedidos. CASO 2: Al ser un convenio de duración limitada a 10 años, sin posibilidad de prórroga en el tiempo, claramente se tiene un derecho temporal sobre los bienes por parte de la Sociedad Anónima, por lo que ésta registrará el inmovilizado intangible por su valor razonable por el derecho adquirido. Utilizaremos para ello la cuenta 207. Derechos sobre bienes cedidos. Por la cesión de los inmuebles: La cuenta (139) Derechos de uso sobre bienes cedidos debe ser utilizada mediante una cuenta del subgrupo 94 según el NPGC 2007. Nosotros hemos creado para ello la cuenta 943. Ingresos por derechos de uso. 1.200.000 207 Derechos sobre a bienes cedidos. Ingresos por derechos de 943 uso 1.200.000 Pasivos por diferencias 479 temporarias imponibles 300.000 Por el efecto impositivo: 25 % sobre 1.200.000 = 300.000 euros. 300.000 8301 Impuesto corriente a Por la imputación a la cuenta (139) Derechos de uso sobre bienes de Administración Pública, del Patrimonio neto: 1.200.000 943 Ingresos por a derechos de uso a Impuesto corriente 8301 300.000 Derechos de uso sobre 139 bienes cedidos 900.000 Por lo tanto, el saldo de las cuentas será el siguiente: - Patrimonio neto: (139) Derechos de uso sobre bienes cedidos: 900.000 euros. Neto de impuestos. - Pasivo a largo plazo: (479) Pasivos por diferencias temporarias imponibles: 300.000 euros, por el efecto impositivo que en ejercicios siguientes se traducirán en impuesto a pagar. Por las inversiones realizadas: 800.000 211 Construcciones 200.000 216 Mobiliario 600.000 217 Equipos proceso de información a Contrapartida xxx 1.600.000 Por la amortización anual: La amortización anual se realizará sobre la base máxima de 10 años, que es el periodo durante el cual se van a explotar los activos. Lógicamente si la vida útil es inferior se utilizará el periodo inferior. - Derechos de uso: 1.200.000/10 = 120.000 euros. - Construcciones: 800.000/10 = 80.000 euros. - Mobiliario: 200.000/10 = 200.000 euros. - Equipos informáticos: 600.000/5 = 120.000 euros. 120.000 680 Amortización inmovilizado intangible a Amortización acumulada 280 de inmovilizado intangible 120.000 80.000 200.000 6811 6816 Amortización acumulada 281 de inmovilizado material 400.000 120.000 6817 Amortización de a construcciones Amortización de mobiliario Amortización de equipos proceso información La imputación al resultado del ejercicio de la parte proporcional a la amortización de los derechos de uso debe de hacerse, según el NPGC 2007 a través del subgrupo 84. Nosotros hemos creado para ello la cuenta 843 Transferencias a resultados de derechos de uso. También hemos creado la cuenta 743 por un importe de: 1.200.000 euros /10 años = 120.000 euros. 120.000 843 Transferencias a a resultados de derechos de uso Derechos de uso 743 transferidos a resultados del ejercicio 120.000 Por la reversión del efecto impositivo, ya que al imputar al resultado la cuenta 743. Derechos de uso transferidos a resultados del ejercicio, tributará en el ejercicio, por 25 % sobre 120.000 = 30.000 euros. 30.000 479 Pasivos diferencias temporarias imponibles por a Impuesto diferido 8301 30.000 Por la imputación al patrimonio neto: 30.000 90.000 8301 139 Impuesto diferido a Derechos de uso sobre bienes cedidos Transferencias a resultados 843 de derechos de uso 120.000 Por lo tanto, el saldo de las cuentas será el siguiente: - Patrimonio neto: (139) Derechos de uso sobre bienes de Administración Pública: 900.000 – 90.000 = 810.000 euros, neto de impuestos. - Pasivo a largo plazo: (479) Pasivos por diferencias temporarias imponibles: 300.000 – 30.000 = 270.000 euros, por el efecto impositivo que en ejercicios siguientes se traducirán en impuesto a pagar. Y así sucesivamente, durante los 10 años de utilización de los bienes cedidos. Un saludo afectuoso para todos. Gregorio Labatut Serer http://gregorio-labatut.blogspot.com.es/