Factoring - Una ventajosa modalidad Factoring Una ventajosa Modalidad

Anuncio

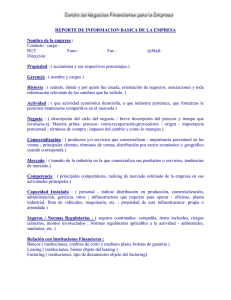

Factoring - Una ventajosa modalidad Factoring Una ventajosa Modalidad Fuente: Revista Realidad Profesional (Consejo Profesional De Ciencias Económicas de la Provincia de Buenos Aires Consiste en la compra de los créditos originados por la venta de mercancías a corto plazo. El servicio ofrece a una empresa la posibilidad de liberarse de problemas de facturación, contabilidad, cobros y litigios que exigen un personal muy numeroso. Una herramienta fácil y sencilla de implementar Mariana y Jorgelina, se conocen hace muchos años. Marina es diseñadora de modas y Jorgelina Lic. en Administración de Empresas. A principios del año pasado comenzaron a soñar con tener una PYME y finalmente comenzaron a fabricar una línea de almohadones terapéuticos para la lactancia, el embarazo y el cuidado del bebé. A los pocos meses el producto final comenzó a verse en numerosas vidrieras y hoy es una marca reconocida y en constante crecimiento. Sin embargo, pese a la importante producción que generan, la situación actual y la falta de dinero llevó a las empresarias a contratar los servicios de una empresa especializada para hacerse del capital necesario para continuar trabajando. El factoring es una alternativa de financiamiento que se orienta preferentemente a pequeñas y medianas empresas. Consiste en un contrato por el cual una empresa lleva a cabo una cesión global de créditos, actuales y futuros, a favor de otra que brinde este servicio, para que gestione y realice su cobro. A cambio la empresa contratante obtiene de manera inmediata el dinero de esas operaciones, aunque con un descuento. Mariana y Jorgelina realizaron una venta de sus productos y por ello tiene una factura a ser cancelada a 60 días por un valor de $ 50.000, mediante el contrato respectivo se la entregan a la Empresa de Factoring, la que de inmediato otorga un monto de dinero equivalente al 90 % de la factura. Cuando se cumpla el plazo de los 60 días, la Empresa de Factoring cobrará la factura original y obtendrá el monto total, por lo que la diferencia constituirá su ganancia. Ahora bien, ¿qué títulos de créditos son factoreables? Hay algunos que son susceptibles de ser incorporados en un contrato de factoring y otros no por la naturaleza de las operaciones que los generaron o de las tipificaciones de los deudores cedidos. En el primer grupo encontramos facturas comunes y de crédito, órdenes de compra, pagarés, cheques a pago diferido o documentación de exportación. Entre los que no se debe efectuar factoring se encuentran: • Títulos de créditos resultantes de operaciones entre empresas asociadas o vinculadas. • Títulos resultantes de ventas minoristas, a personas físicas en tanto y en cuanto sean no habituales, por escaso monto y gran dispersión geográfica. • Ventas en consignación por la incertidumbre de la fecha de cobro y la inexistencia de un título de crédito. • Ordenes de compra o ejecución de trabajos, cuyo cumplimiento este sujeto a labores profesionales individuales. • Ventas que signifiquen para el deudor cedido inversiones de capital. • Ventas de bienes, cuya cancelación de deuda, esta en la generación de los flujos que origina la explotación comercial del propio bien. • Ordenes de compra, sujetas a resoluciones u otras disposiciones gubernamentales. En la actualidad, muchas PyMEs buscan en esta herramienta una solución financiera acorde a su medida. Muchas empresas de factoring ofrecen un servicio integral que abarcan desde el financiamiento de instrumentos de crédito hasta la gestión de cobranzas y protección crediticia, permitiendo mejorar su posicionamiento y competitividad en los mercados que operan. TIPOS DE FACTORING Fuente: Fiorito Factoring y Negocios Financieros La adaptabilidad que posee esta herramienta es muy amplia y diferente, lo cual hace difícil encuadrar en pocos títulos todas las alternativas que se presentan. A continuación detallamos algunos de los tipos de factoring que son de uso más frecuente: Factoring local o doméstico: aquel en el cual la totalidad de las partes residen en un mismo país. Factoring con Recurso: En esta modalidad el factor anticipa un porcentaje de las cuentas a cobrar del cliente, ya sean éstas, totales o parciales, del cliente, asumiendo aquel el riesgo de incobrabilidad. 1 Factoring - Una ventajosa modalidad Factoring sin Recurso: En este caso el factor asume el riesgo de incobrabilidad. En general esta modalidad se emplea cuando los deudores cedidos son empresas de primera línea, en las cuales su posibilidad de no pago es muy bajo. Factoring Global: El cliente delega la responsabilidad de la gestión de cobranza sobre la totalidad de sus cuentas a cobrar. Estos acuerdos se emplean en general para los casos de clientes con un número reducido de deudores cedidos y por importes significativos. Factoring Individual: El cliente selecciona de sus deudores cedidos un número determinado sobre los que cede la gestión de la cobranza al factor. Factoring con Delegación: Es una fórmula con poco uso en el país, se denomina internacionalmente bulk factoring. Bajo esta modalidad es el cliente y no el factor, el que mantiene la responsabilidad de la gestión del cobro de la cartera, como del control del crédito. No obstante, los deudores son notificados de la cesión realizada al factor y pueden pagar a este en forma directa o al cliente, si el factor entregó un poder de cobro. Factoring de Exportación: Las transacciones internacionales operan generalmente a plazos de pago hasta 180 días y se instrumentan en su mayoría con cartas de crédito abiertas por parte del importador. Bajo esta modalidad interviene el banco del importador, siempre y cuando cumplan determinadas condiciones previamente establecidas. La apertura de esta documentación está sujeta a normas estrictas, ya que la emisión de un crédito documentario por parte de una entidad bancaria garantiza los pagos cuando la documentación que lo respalde se presenta en legal forma. En la figura de Factoring internacional intervienen necesariamente dos factores, uno el del país del importador y otro del país del exportador. Cada uno de los factores celebrar contratos de factoring con sus respectivos clientes así mismo existe entre los factores acuerdos el cumplimiento de las obligaciones asumidas, donde se especifican tipo de garantía, comisiones que percibirán, forma de liquidación de las operaciones y soluciones a los posibles conflictos. Ventajas • Liquidez: administración del capital de trabajo en forma beneficiosa • Mayor Flexibilidad en la gestión financiera (aprovechamiento de descuentos) • Mejoramiento de los Índices Financieros • Mayor competitividad: puede ofrecer mejores condiciones de pago • Protección crediticia: 100% de cobertura ante incobrabilidad • Reducción de costos: baja en el costo de cobranzas • Concentrarse en la gestión Comercial • Herramienta ágil y sencilla 2