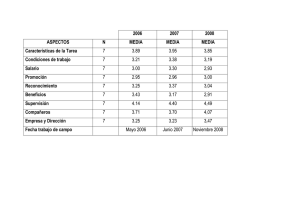

Impuesto sobre nómina, Matriz 2016

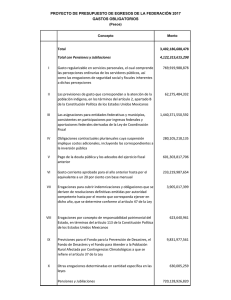

Anuncio