El valor realizable neto y el valor razonable en el deterioro de las

Anuncio

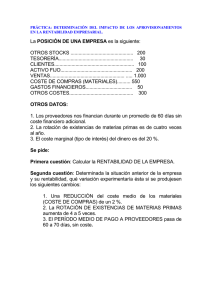

www.tecnicacontable.com El valor realizable neto y el valor razonable en el deterioro de las existencias y de las inversiones inmobiliarias por parte de las empresas inmobiliarias Jorge Pallarés Sanchidrián Inspector de entidades de crédito del Banco de España1 El presente artículo trata de recoger la consulta al ICAC sobre el deterioro de las existencias y de las inversiones inmobiliarias en los balances de las empresas poniéndose de manifiesto la relación existente con la normativa propia del sector inmobiliario. Asimismo se tratará, en la medida de lo posible, de acompañar la parte teórica con casos prácticos que reflejen los comentarios. 1 Introducción 1. INTRODUCCIÓN 2. REFERENCIAS NORMATIVAS 3. DEFINICIONES PREVIAS 4. CONTABILIZACIÓN DE ESTAS PARTIDAS SEGÚN LA RESPUESTA DEL ICAC 5. CONCLUSIONES 1 Desde sectores de la industria se ha considerado que a la vista de la situación económica actual, especialmente beligerante con el negocio inmobiliario, las metodologías utilizadas tradicionalmente en la determinación del valor razonable de las existencias y las inversiones inmobiliarias por parte de las sociedades de tasación y otros valoradores internacionales, podrían resultar Este artículo es responsabilidad exclusiva del autor y no refleja necesariamente la opinión del Banco de España. MAYO 2010 Técnica Contable 73 www.tecnicacontable.com excesivamente conservadoras, obteniéndose valores inferiores a los que podrían ser necesarios para cumplir estrictamente el Plan General de Contabilidad (PGC) y las Normas Internacionales de Información Financiera (NIIF). Por ello se lanzó una consulta al Instituto de Contabilidad y Auditoría de Cuentas (ICAC) planteando utilizar, a efectos de deterioro, en sus cuentas anuales de 2009, el valor neto realizable (en adelante VNR) o valor en uso –definidos a continuación-, según se trate de existencias o inversiones inmobiliarias, sin tener en cuenta otros ajustes habituales para determinar el valor razonable, tales como las disminuciones de valor derivadas de incluir en el cálculo factores de incertidumbre o de los costes de compraventa, aspectos éstos contemplados en las tasaciones actuales. Ante esta consulta el ICAC, a través de su Boletín Oficial -BOICAC Nº 80/2009-, ha establecido las bases para la contabilización del deterioro de las existencias e inversiones inmobiliarias que se tratan de explicar a continuación. 2 Referencias normativas El ICAC es el organismo encargado de emitir las preceptivas adaptaciones sectoriales del PGC y en base a la disposición transitoria quinta del Real Decreto 1514/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad (PGC), establece que “con carácter general, las adaptaciones sectoriales y otras disposiciones de desarrollo en materia contable en vigor a la fecha de publicación de este Real Decreto, seguirán aplicándose en todo aquello que no se oponga a lo dispuesto en el Código de Comercio, en el Texto Refundido de la Ley de Sociedades Anónimas, de Sociedades de Responsabilidad Limitada, disposiciones específicas y en el presente Plan General de Contabilidad”. En este caso la normativa aplicable tanto a las existencias como a las inversiones inmobiliarias es la siguiente: - Las existencias vienen reguladas tanto en la NIC 2 Existencias –a nivel de estados financieros consolidados- como en el PGC en la Norma de valoración 10ª Existencias –para las cuentas individuales-. Ambos cuerpos normativos recogen, en esencia, los mismos términos. - Las inversiones inmobiliarias se regulan en la NIC 40 Inversiones Inmobiliarias –a efectos consolidados- y en la Norma de Valoración 4ª Inversiones inmobiliarias -en las cuentas individuales-. 2 74 3 Definiciones previas A. Existencias Se clasificarán como existencias los activos inmobiliarios que se tienen: a) para su venta en el curso normal de la explotación; b) en proceso de producción de cara a esa venta; c) o en forma de materiales o suministros, para ser consumidos en el proceso de producción o en el suministro de servicios. Deben estar recogidas en el balance –tanto individual como consolidado- por el menor entre su coste de adquisición y su valor neto realizable2 que es: “importe que la empresa espera obtener por su enajenación en el mercado, en el curso normal del negocio, deduciendo los costes estimados necesarios para llevarla a cabo, así como, en el caso de las materias primas y de los productos en curso, los costes estimados necesarios para terminar su producción, construcción o fabricación”. Cuando el valor neto realizable de las existencias sea inferior a su precio de adquisición o a su coste de producción, se efectuarán las oportunas correcciones valorativas reconociéndolas como un gasto en la cuenta de pérdidas y ganancias. Conviene recordar la definición que da la NIC 2 –recogida del Marco Conceptual- sobre valor razonable: “es el importe por el cual puede ser intercambiado un activo o cancelado un pasivo, entre partes interesadas y debidamente informadas, que realizan una transacción en condiciones de independencia mutua”. B. Inversiones inmobiliarias Son inversiones inmobiliarias: los inmuebles (terrenos o edificios, considerados en su totalidad o en parte, o ambos) que se tienen (por parte del dueño o por parte del arrendatario que haya acordado un arrendamiento financiero) para obtener rentas, plusvalías o ambas, en lugar de para: (a) su uso en la producción o suministro de bienes o servicios, o bien para fines administrativos; o (b) su venta en el curso ordinario de las operaciones. Se reconocen en el balance por su precio de adquisición o coste de producción, y en la valoración posterior se permite optar por registrar en libros por su coste de adquisición o por su valor razonable (el PGC no permite esta última opción). El deterioro de estas partidas se produce cuando el valor en libros excede al importe recuperable, entendido éste como: el mayor entre el valor razonable menos los costes de venta, y su valor en uso que es: el valor actual de los flujos futuros de efectivo estimados Definición recogida en el Marco Conceptual de la Contabilidad. Técnica Contable Nº 730 www.tecnicacontable.com que se espera obtener de un activo o unidad generadora de efectivo3. Ejemplo 1: La sociedad Inmuebles Madrid adquiere un paquete de inmuebles por importe de 1.500 u.m. que consta de tres terrenos diferentes: a) terreno a desarrollar urbanísticamente y a construir del que se espera vender viviendas plurifamiliares en los próximos años cuyo coste es de 400 u.m.; b) Edificio de viviendas que se espera explotar a través de su arrendamiento durante su vida útil cuyo coste es de 800 u.m. y c) una vivienda que se adquiere para su posterior venta o alquiler cuyo coste es 300 u.m. En este caso se reconoce como existencias la primera partida, el terreno, ya que es un activo que se ha adquirido para desarrollarlo dentro del ciclo normal de la explotación, en estos casos largo, y vender viviendas como producto final. Por su parte tanto el edificio como la vivienda se incluirían dentro del grupo de inversiones inmobiliarias (cartera patrimonial). Por lo que el sencillo asiento contable sería el siguiente: 400 1.100 Existencias / Materias Primas Inversiones inmobiliarias a Acreedores o Caja Estas dos características principales son relevantes en el tema que nos ocupa porque desde el punto de vista del ciclo de producción, hay que considerar que el desarrollo urbanístico completo de un terreno tiene una duración media en torno a los 8 años –por lo general- a los que hay que sumar el plazo de tiempo de construcción (se puede alargar otros 2 años más). Esta característica impone que en la valoración de las existencias se tenga que tener en cuenta un componente de incertidumbre -variabilidad en plazos, precios y legislaciones- en el cálculo inherente a esta actividad. El hecho de que en la valoración de las mismas se cuente con una tasación, dentro del mercado hipotecario, implica que hay que atender a la normativa relativa a la elaboración de los informes de tasación, en su caso, o a la metodología de cálculo de las sociedades cuando no sea preceptivo elaborar la tasación de acuerdo a la normativa aplicable. Registro en balance. Como se ha expuesto anteriormente las existencias se darán de alta en balance por el menor entre el coste y el valor realizable neto. 1.500 4 Contabilización de estas partidas según la respuesta del ICAC 4.1 Existencias Las existencias inmobiliarias presentan unas características que las hacen diferentes al resto de existencias como podrían ser materiales de construcción, metales, equipamiento para automóviles, productos químicos que entran en una cadena de montaje etc. Éstas se caracterizan por tener un ciclo de producción más largo, sobre todo en el caso de los terrenos. A esta característica se puede unir que, en base a la regulación del mercado hipotecario, se cuenta normalmente con una tasación realizada por una sociedad especializada (Sociedades de tasación o RICS4). Desarrollando la definición de valor realizable neto como: importe que la empresa espera obtener por su enajenación en el mercado, en el curso normal del negocio, deduciendo los costes estimados necesarios para llevarla a cabo, así como, en el caso de las materias primas y de los productos en curso, los costes estimados necesarios para terminar su producción, construcción o fabricación. En la respuesta que da el ICAC se deja claro que la mejor estimación de ese importe al que se refiere la definición es el valor razonable definido anteriormente. Este es un punto que requiere de un análisis por las diferencias conceptuales que se pueden encontrar entre las dos medidas: VRN y valor razonable. El VRN no está muy claro en la NIC 2 pero, en base a su párrafo 7º5, parece que cualquier diferencia respecto al valor razonable debe venir explicada por especificidades de la reporting entity respecto al resto de participantes del mercado (riesgos distintos, costes diferentes, posición dominante que permite vender a precios distintos de los del mercado). Por tanto la empresa para calcular el VRN tendrá en consideración su propio plan de negocios y el destino específico al que el inmueble esté afecto. 3 NIC 36 Deterioro del valor de los activos, párrafo 6º. 4 Royal Institution of Chartered Surveyors es un cuerpo independiente que regula la actividad de los profesionales de la valoración inmobiliaria en diferentes países anglosajones. 5 El valor realizable neto hace referencia al importe neto que la entidad espera obtener por la venta de las existencias, en el curso normal de la explotación. El valor razonable refleja el importe por el cual esta misma existencia podría ser intercambiada en el mercado, entre compradores y vendedores interesados y debidamente informados. El primero es un valor específico para la entidad, mientras que este último no. El valor realizable neto de las existencias puede no ser igual al valor razonable menos los costes de venta. MAYO 2010 Técnica Contable 75 www.tecnicacontable.com obtendría un promotor medio en una promoción de las características de la analizada. El margen del promotor del método residual estático viene a recoger el efecto del tipo de actualización del residual dinámico, es decir, representa la rentabilidad exigida, que es la incertidumbre a la que se refiere el ICAC por el promotor para llevar a cabo el proyecto. Por lo tanto puede entenderse como un coste de producción más en el desarrollo de una promoción urbanística, por lo que habría que restarlo del precio estimado de venta. El documento hace referencia a que se debe incluir en las estimaciones realizadas para el cálculo del VNR de forma necesaria la variabilidad o riesgo de que el precio de venta, los costes y los plazos de construcción y venta, sean distintos a los importes y tiempos esperados. En mi opinión esta incertidumbre se incluye en los métodos que recoge la normativa regulatoria de los informes de tasación a través de lo que se conoce por margen de beneficio del promotor –para el método residual estático- y la tasa de actualización –para el residual dinámico- que se explican brevemente a continuación: El método residual estático, a tenor de lo dispuesto por el artículo 34.3 de la Orden ECO/805/2003, de 27 de marzo, sobre normas de valoración de bienes inmuebles y de determinados derechos para ciertas finalidades financieras, sólo se podrá aplicar a los solares e inmuebles en rehabilitación en los que se pueda comenzar la edificación o rehabilitación en un plazo no superior a un año, así como a los solares edificados mediante la siguiente fórmula: F = VM × (1 – b) – Ct Donde VM es el valor de mercado que se espera obtener por la venta de los productos desarrollados, b es el margen del promotor y Ct es el sumatorio de los pagos necesarios considerados. Por su parte el método residual dinámico, según el artículo 34.2 de la citada Orden, se aplicará a: a) Terrenos urbanos o urbanizables, estén o no edificados; b) Edificios en proyecto, construcción o rehabilitación, incluso en el caso de que las obras estén paralizadas. Se calcula, someramente, descontando a un tipo de actualización, que recoja el riesgo de la promoción, todos los cobros y los pagos previstos en un periodo de tiempo establecido. Este tipo de actualización, según el artículo 38, representa la rentabilidad media anual del proyecto que 76 En mi opinión, ha de tenerse en cuenta que en los terrenos pendientes de gestión y urbanización, una parte importante del incremento de valor de los mismos se genera por la aprobación de trámites administrativos de coste reducido. Si sólo se dedujeran los costes de la tramitación administrativa sin considerar el beneficio del promotor, que es el que ha gestionado el terreno para que se produzca el desarrollo, los valores obtenidos serían muy superiores a los que en realidad se podrían obtener en el mercado. Por lo tanto el margen beneficio del promotor hay que considerarlo que obedece a un ajuste por el riesgo que supone embarcarse en la promoción, que no se puede obviar en el cálculo del VNR. Ejemplo 2: La empresa Inmuebles Madrid incorpora a su activo un solar en el que espera construir en los próximos meses 150 viviendas que se venderán a un precio de 200 u.m cada una. Incurrirá en unos costes de tramitación, construcción y otros necesarios de 15.000 u.m. y prevé para este tipo de viviendas un margen de beneficio del 25% (superior al mínimo establecido por la Orden ECO805/2003). El cálculo sería restar a los futuros ingresos de la venta 30.000 u.m. (150 x 200), los costes incurridos y el margen de beneficio, por lo que el valor del terreno sería: 30.000 · (1-0,25) – 15.000 = 7.500 u.m. Nótese que la estimación del margen de beneficio va a tener una incidencia decisiva en el resultado, así como el precio de venta esperado. Por eso es importante, como se comenta a continuación, mantener unas hipótesis razonables en su cálculo. Cálculo del deterioro Cuando el VNR sea inferior al valor razonable, la empresa contabilizará una pérdida por deterioro si el VNR es inferior al valor en libros de las existencias. En estos casos, en la memoria de las cuentas anuales deberá incluirse toda la información significativa sobre el criterio aplicado y las circunstancias que han motivado la corrección valorativa. Técnica Contable Nº 730 www.tecnicacontable.com Para el cálculo del deterioro el ICAC establece que las hipótesis empleadas deben ser razonables, realistas y basadas en criterios que tengan una base empírica contrastada. Desde mi punto de vista, cabe pensar en la aplicación, en los planes de negocio de las empresas, del principio de mayor y mejor uso6. Este principio lo recoge la Orden ECO 805/2003 y se basa en que la valoración podrá realizarse teniendo en cuenta las hipótesis más ventajosas que sean razonablemente factibles (técnica y comercialmente). En relación al mejor uso tenemos: a) Si se estima que no se va a poder desarrollar el terreno, el VNR sería el precio estimado de venta menos los costes necesarios para venderlo. b) En el caso de que se acabe la promoción, se podría considerar el suelo como una materia prima, por lo que habrá que atender a lo dispuesto por el párrafo 32 de la NIC 2, y la Norma de valoración 10ª del PGC, que establecen que no se rebajará el valor de la materia prima siempre que se espere recuperar su coste mediante la venta del producto terminado. Habrá que tener en cuenta diferentes incertidumbres sobre precios, plazos y condiciones de venta, riesgos asociados a la variabilidad de los costes y el valor temporal del dinero. Ejemplo 3: La valoración del terreno del ejercicio anterior, que se dio de alta en el balance por 7.500 u.m., ha sufrido cambios en las hipótesis aplicadas inicialmente a consecuencia de una caída de la demanda. En este caso se prevé que el precio de venta de cada vivienda se reduzca un 5% y los plazos de venta se alarguen, lo que implica un mayor riesgo asumido y un margen de beneficio del promotor mayor que pasa a ser el 28%. El valor del terreno pasa a ser: 150 · 190 = 28.500 u.m. 28.500 · (1 – 0,28) – 15.000 = 5.520 u.m. Lo que provoca un deterioro de: 7.500 – 5.520 = 1.980 u.m. 1.980 Pérdidas por deterioro a Existencias / Materias Primas 1.980 4.2 Inversiones inmobiliarias La respuesta del ICAC empieza haciendo un comentario general sobre esta categoría de activo que supone una novedad en la normativa española, como consecuencia de la homogeneización producida con las normas internacionales. 6 Si bien la categoría de inversión inmobiliaria es una novedad del nuevo Plan, la repercusión práctica de esta nueva categoría contable es reducida. Su tratamiento es el previsto para el inmovilizado material, y el deterioro de un inmueble arrendado no ha experimentado variaciones significativas respecto al criterio aplicable en el marco del PGC 1990. Una inversión inmobiliaria se reconoce en el balance por su precio de adquisición o coste de producción. Cálculo del deterioro. Se producirá un deterioro en estas partidas cuando el valor en libros sea inferior al importe recuperable definido este como el mayor entre: entre el valor razonable menos los costes de venta, y su valor en uso. En esta parte el concepto de valor en uso cobra especial relevancia. Por eso el ICAC trae a colación la definición del mismo recogida en el Marco Conceptual de la Contabilidad en su apartado 6º.5: “el valor actual de los flujos de efectivo futuros esperados, a través de su utilización en el curso normal del negocio y, en su caso, de su enajenación u otra forma de disposición, teniendo en cuenta su estado actual y actualizados a un tipo de interés de mercado sin riesgo, ajustado por los riesgos específicos del activo que no hayan ajustado las estimaciones de flujos de efectivo futuros”. Por lo que esta magnitud mide el importe que la empresa espera obtener por el arrendamiento o posterior venta del inmueble. En mi opinión el valor en uso debe tener en cuenta los flujos más probables estimados de la utilización del inmueble, que en algunos casos pueden ser superiores a 10 años. En la medida que se incorpore entre los flujos esperados la enajenación del activo en algún momento, deben incluirse los costes asociados a dicha enajenación. Si en la valoración se utilizan rentas perpetúas, deberá incorporarse una cantidad o porcentaje (renta negativa) por los costes de mantenimiento. A efectos de homogeneizar, desde mi punto de vista, utilizar un plazo de 10 años, parece un periodo de tiempo razonable, es habitual su utilización, permite incluir la totalidad de un ciclo económico y además tiene la facilidad de obtener un tipo de interés sin riesgo comparable, a partir del bono a 10 años. Aunque es evidente que el tiempo que va a permanecer el activo como patrimonio en renta, dependerá de las estimaciones de uso que realice la entidad. Más aun cuando el párrafo 33 de la NIC 36 establece que para periodos superiores a cinco años, se deberán justificar adecuadamente los flujos estimados. Todos los datos que se tomen en la valoración, especialmente las tasas de descuento, convendría que fueran acordes a las características del activo en tanto recojan su riesgo asociado, deben ser consecuentes con las Este aspecto no lo recoge literalmente el ICAC pero se podría interpretar de lo dispuesto por el documento emitido. MAYO 2010 Técnica Contable 77 www.tecnicacontable.com circunstancias del mercado y con el plan de negocios de la entidad. En este caso también se prevé que el valor en uso puede diferir del valor razonable, y de manera idéntica al caso de las existencias, fundamentalmente, se puede deber a características propias de la reporting entity en cuanto a: su capacidad de imponer precios por encima o debajo del mercado, por asumir riesgos distintos, o por incurrir en costes (de construcción o comercialización si se trata de inversiones en curso, coste de reformas, mantenimiento, etc.) diferentes a los de la generalidad de las empresas del sector. Tanto para este caso como para el caso de las existencias inmobiliarias al ser un sector ampliamente regulado, se incluye una llamada de atención a que la promulgación de determinadas leyes o disposiciones en materia de ordenación del territorio y urbanismo pueden afectar al valor de los terrenos e inmuebles. Ejemplo 4: La empresa Inmuebles Madrid adquirió un edificio de oficinas destinado al alquiler que tiene un valor en libros de 2.000 u.m. Dicho inmueble, según los precios de mercado, tendría un valor de venta de 1.600 u.m con unos costes asociados de 100 u.m., y se acaba de firmar un contrato de alquiler por 150 u.m. durante 20 años que es su vida útil restante. El tipo de interés de descuento aplicable es el 8%. Se requieren unos costes de mantenimiento del edificio de 2 u.m anuales. Para calcular el posible deterioro se compara el valor en libros con el importe recuperable que será el mayor entre: Valor razonable menos costes de venta: 1.600 – 100 = 1.500 u.m. Valor en uso: Valor actual de una renta de 148 (150 - 2) durante 20 años descontada al 8% = 1.580 u.m. Luego el importe recuperable serían 1.580, por lo que el deterioro sería: 2000 – 1580 = 420 u.m. 420 78 Pérdidas por deterioro a Inversiones inmobiliarias 420 5 Conclusiones El valor realizable neto, para medir el deterioro de las existencias, no tiene por qué coincidir con el valor razonable. Las características propias de la entidad generan que el primero sea un valor específico de la empresa mientras que el segundo es un valor de mercado. En los métodos de valoración de terrenos la incorporación del margen promotor/tasa de descuento en la metodología es una medida que trata de capturar el riesgo de emprender la actividad de promover un determinado terreno, y no de cuantificar la ganancia de la venta del inmueble terminado. Por ello, de una forma u otra, este factor debe ser incorporado al modelo. En cuanto a la problemática con las inversiones inmobiliarias, en lo referente a la no inclusión de los costes estimados de venta sería sensato no tenerlos en cuenta en el caso de que el activo fuera a quedarse, produciendo rentas, en el balance de la empresa durante su vida útil, si bien incluyendo unos costes de mantenimiento del inmueble. En caso contrario sería lógico restarlos en el momento de tiempo que se estime que el bien saldrá de la empresa. No obstante el efecto de esta partida, teniendo en cuenta su importe y aplazamiento en el tiempo podría resultar residual. El plazo de estimación de los flujos debería ser el propio en el que la empresa estima que el activo generará flujos que revierten a la empresa, ya sea en forma de alquileres o por su venta. No obstante tomar un periodo de 10 años puede resultar efectivo a la hora de homogeneizar criterios y facilitar la toma de datos comparables (tipos de descuento libres de riesgo). Cuando, además, el párrafo 33 de la NIC 36 establece que para periodos superiores a cinco años, se deberán justificar adecuadamente los flujos estimados. Todas las hipótesis y variables que se estimen en los cálculos deben ser razonables y realistas, además deben incorporar un sesgo de prudencia de acuerdo a lo establecido por el ICAC en el documento objeto de este trabajo en base al artículo 38 del Código de Comercio y al Marco Conceptual de la Contabilidad donde se exige ser prudente en las estimaciones y valoraciones a realizar en condiciones de incertidumbre. Técnica Contable Nº 730