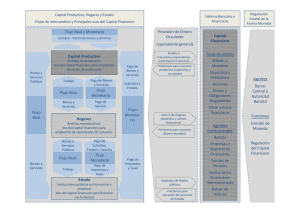

Estadísticas bancarias y monetarias

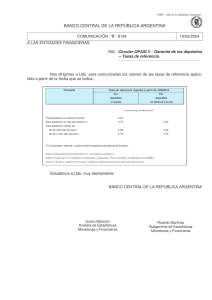

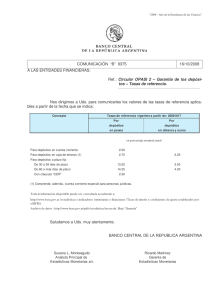

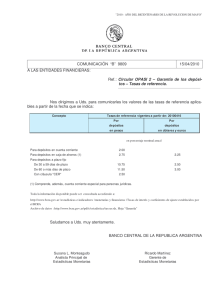

Anuncio