Tema 03

Anuncio

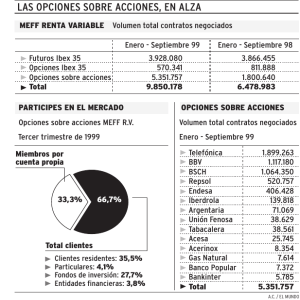

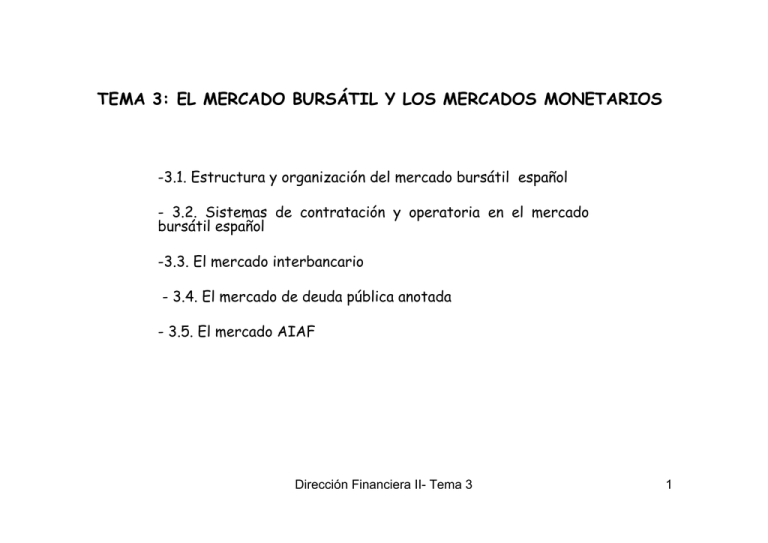

TEMA 3: EL MERCADO BURSÁTIL Y LOS MERCADOS MONETARIOS -3.1. Estructura y organización del mercado bursátil español - 3.2. Sistemas de contratación y operatoria en el mercado bursátil español -3.3. El mercado interbancario - 3.4. El mercado de deuda pública anotada - 3.5. El mercado AIAF Dirección Financiera II- Tema 3 1 INTRODUCCIÓN • • • Mercados organizados: se imponen normas para garantizar la calidad y el libre juego de oferta y demanda. En España, el marco jurídico que sirve de despegue a la mayoría de mercados financieros es la Ley del Mercado de Valores (LMV) Ley 24/1988: introduce la Comisión Nacional del Mercado de Valores (CNMV), el servicio de compensación y liquidación de valores, el mercado de derivados, las Sociedades y Agencias de valores,… La Ley 37/1998 de Reforma del Mercado de Valores y la Ley 47/2007, de 19 de diciembre, modifican la anterior y reorganiza parte del sistema financiero español, adaptándose a la legislación europea. 3.1.- ESTRUCTURA Y ORGANIZAC. DEL MERCADO BURSÁTIL ESPAÑOL • Según LMV: “Son mercados secundarios oficiales de valores aquellos que funcionen regularmente, conforme a lo prevenido en esta Ley y en sus normas de desarrollo, y, en especial, en lo referente a las condiciones de acceso, admisión a negociación Dirección Financiera II- Tema 3 2 MERCADOS MERCADO DE DERIVADOS MEFF MEFFRF RF MEFF MEFFRV RV LIQUIDACIÓN SUPERVISIÓN MEFF MERCADO BURSÁTIL SRBM SRBB SRBB MERCADO DE RENTA FIJA SRBV AIAF SENAF IBERCLEAR (SCLV, CADE) COMISIÓN NACIONAL DEL MERCADO DE VALORES (CNMV) B. ESPAÑA Figura 3.1 Estructura de los mercados secundarios Dirección Financiera II- Tema 3 3 Mercados Secundarios Oficiales: 1. Mercado de derivados. - Se negocian opciones y futuros - El Mercado Español de Futuros Financieros (MEFF) se encarga de la gestión y liquidación del mercado. 2. Mercado bursátil. - Se negocian acciones principalmente. - La liquidación de las operaciones la realiza Iberclear que utiliza la plataforma del Servicio de Compensación y Liquidación de Valores (SCLV) MERCADOS MERCADO DE DERIVADOS MEFF MEFFRF RF MEFF MEFFRV RV LIQUIDACIÓN SUPERVISIÓN MEFF MERCADO BURSÁTIL SRBM SRBB SRBB MERCADO DE RENTA FIJA SRBV AIAF SENAF IBERCLEAR (SCLV, CADE) COMISIÓN NACIONAL DEL MERCADO DE VALORES (CNMV) Dirección Financiera II- Tema 3 B. ESPAÑA 4 Mercados Secundarios Oficiales: 3. Mercado de renta fija. - Se negocia renta fija pública y privada. - Los títulos emitidos por organismos públicos (Letras del Tesoro, bonos y obligaciones del Estado) son negociados en el Sistema Electrónico de Negociación de Activos Financieros (SENAF). - Los activos privados (pagarés de empresa, bonos de titulización hipotecaria, etc.) son negociados por la Asociación de Intermediarios de Activos Financieros (AIAF). - La liquidación: Iberclear que utiliza la Central de Anotaciones de Deuda del Estado (CADE). MERCADOS MERCADO DE DERIVADOS MEFF MEFFRF RF MEFF MEFFRV RV LIQUIDACIÓN SUPERVISIÓN MEFF MERCADO BURSÁTIL SRBM SRBB SRBB SRBV MERCADO DE RENTA FIJA AIAF SENAF IBERCLEAR (SCLV, CADE) COMISIÓN NACIONAL DEL MERCADO DE VALORES (CNMV) Dirección Financiera II- Tema 3 B. ESPAÑA 5 Órganos de supervisión: la CNMV • ORGANISMO SUPERVISOR de los MF: Comisión Nacional del Mercado de Valores (CNMV). – Encargado de la supervisión e inspección de los mercados de valores y de la actividad de quienes intervienen en los mismos – Actúa sobre: • Agentes intermediarios que operan en los mercados. • Inversores. • Instituciones de inversión colectiva. • Entidades emisoras de títulos. – FUNCIONES GENERALES: 1. Velar por la transparencia de los mercados de valores, la correcta formación de precios y protección de los inversores. 2. Asesorar s/ funcionamiento de los mercados al Gobierno y Ministerio de Economía. 3. Elaboración de informes (la difusión de información). 4. Supervisión e inspección de los mercados de valores Dirección Financiera II- Tema 3 6 • FUNCIONES PARTICULARES de la CNMV: 1. Ordenar los mercados de valores (normas). 2. Verificación y admisión de los valores a negociación en los mercados secundarios oficiales. 3. Suspender temporalmente la negociación de un valor en todos los mercados secundarios oficiales. 4. Exclusión de negociación de valores. 5. Inspección, supervisión y control del mercado de valores. 6. Velar por el cumplimiento de las normas. 7. Sancionar las conductas pertinentes. 8. Control de las ofertas públicas de adquisición (OPAs) y de las ofertas públicas de venta de títulos (OPVs). 9. Control de los documentos de emisión y del folleto informativo. El mercado de Deuda Pública del Banco de España es supervisado directamente por el propio Banco España (no por la CNMV). Dirección Financiera II- Tema 3 7 EL GRUPO BOLSAS Y MERCADOS ESPAÑOLES (BME) • El grupo (holding) Bolsas y Mercados Españoles (BME) es la sociedad que integra las empresas que gestionan los mercados y sistemas de valores. GRUPO BOLSAS Y MERCADOS ESPAÑOLES BME Consulting IBERCLEAR SRBM SRBB SRBB SRBV SOCIEDAD DE BOLSAS MERCADOS MERCADOS FINANCIEROS FINANCIEROS MEFF MEFF AIAF AIAF SIBE SENAF SENAF LATIBEX LATIBEX • IBEX -35 IBEX -35 IBEX IBEXNM NM Constituido por: 1. Las cuatro Sociedades Rectoras de las Bolsas de Valores (Madrid, Barcelona, Bilbao y Valencia) 2. Sistema de liquidación Iberclear 3. Mercados Financieros: MEFF, AIAF y SENAF 4. BME Consulting. Dirección Financiera II- Tema 3 8 1. Sociedades Rectoras de las Bolsas de Valores • • Las Bolsas de Valores son mercados secundarios oficiales destinados a la negociación de acciones y valores convertibles o que otorguen derecho de adquisición o suscripción. También se negocia renta fija. ESTRUCTURA • Mercado Bursátil Español tienen una estructura dual: – 4 BOLSAS DE VALORES TRADICIONALES: Madrid, Barcelona, Bilbao y Valencia. – SIBE: Sistema de Interconexión Bursátil (mercado continuo), gestionado por la Sociedad de Bolsas GRUPO BOLSAS Y MERCADOS ESPAÑOLES BME Consulting IBERCLEAR SRBM SRBB SRBB SRBV SOCIEDAD DE BOLSAS MERCADOS MERCADOS FINANCIEROS FINANCIEROS MEFF MEFF AIAF AIAF SIBE SENAF SENAF LATIBEX LATIBEX IBEX-35 IBEX-35 IBEX IBEXNM NM Dirección Financiera II- Tema 3 9 SOCIEDADES RECTORAS • La organización y funcionamiento interno de cada Bolsa depende de su correspondiente SOCIEDAD RECTORA : SR de la Bolsa de Madrid, SR de Bolsa de Barcelona, SR de Bolsa de Bilbao y SR de Bolsa de Valencia • Son SA, cuyas acciones pertenecen al grupo BME. • FUNCIONES como organismo rector de las Bolsas de Valores: a) Establecer condiciones de admisión a contratación (después de pasar por la CNMV) b) Fijar procedimientos de contratación. c) Velar por la correcta formación de los precios y por el cumplimiento de las normas (informan a la CNMV de las posibles infracciones). • FUNCIONES como organismo de administración: a) Organizan los servicios de las bolsas de valores. b) Asesoran a la CNMV o al mercado en cuestión. LA SOCIEDAD DE BOLSAS • La SOCIEDAD DE BOLSAS es una SA que tiene como objetivo la gestión y funcionamiento del Sistema de Interconexión Bursátil Español (SIBE). • Organiza y gestiona el SIBE y difunde la información relevante: índices bursátiles. • Es la propietaria del índice IBEX 35. Dirección Financiera II- Tema 3 10 ÍNDICES BURSÁTILES • Se utilizan como medida de la evolución de los precios de los valores cotizados en mercados bursátiles. • Los más importantes hacen referencia a la cotización de acciones. • IBEX 35: – Índice oficial del mercado continuo, compuesto por los 35 valores más líquidos cotizados en el SIBE. – Revisión cada 6 meses por Comité Asesor Técnico. – Ponderaciones: en función del volumen de contratación en € y la calidad de este volumen (muchas operaciones de mercado). OTROS INDICES BURSÁTILES: • IBEX MEDIUM CAP: – compuesto por los 20 valores más cotizados en el segmento de contratación general y nuevo mercado del SIBE (excluidos los 35 valores del IBEX 35) • IBEX SMALL CAP: – compuesto por los 30 valores más cotizados en el segmento de contratación general y nuevo mercado del SIBE (excluidos los 35 valores del IBEX 35 y los 20 del IBEX MEDIUM CAP) • Índice LATIBEX: – Recoge los valores latinoamericanos que cotizan en euros (es un segmento de la contratación general dentro del SIBE). – Los valores que cotizan en Latibex utilizan la plataforma electrónica del SIBE (mayor agilidad y transparencia para los inversores) – Mismo sistema de liquidación que en el mercado bursátil español. Dirección Financiera II- Tema 3 11 2. Mercados Financieros • La sociedad Mercados Financieros es propietaria de: 1. MEFF: mercado oficial dedicado a la negociación, liquidación y compensación de opciones y futuros financieros sobre bonos del Estado, el índice IBEX 35, así como numerosas acciones. 2. Asociación de Intermediarios de Activos Financieros (AIAF): Sociedad Rectora del Mercado Oficial de Renta Fija Privada. 3. Sistema Electrónico de Negociación de Activos Financieros (SENAF): encargado de la negociación de la Deuda Pública. GRUPO BOLSAS Y MERCADOS ESPAÑOLES BME Consulting IBERCLEAR SRBM SRBB SRBB SRBV SOCIEDAD DE BOLSAS MEFF MEFF AIAF AIAF SIBE Dirección Financiera II- Tema 3 LATIBEX LATIBEX IBEX-35 IBEX-35 MERCADOS MERCADOS FINANCIEROS FINANCIEROS SENAF SENAF IBEX IBEXNM NM 12 3. Sistema de liquidación: Iberclear • SA cuyo único accionista es BME • Encargada de la gestión de los sistemas de registro, compensación y liquidación de valores. • Utiliza la plataforma electrónica del Servicio de Compensación y Liquidación de Valores (SCLV) para los valores admitidos en las bolsas y la plataforma de la Central de Anotaciones de Deuda del Estado (CADE) para los valores admitidos en AIAF y Deuda Pública. Compensación y liquidación de op. Bursátiles: D+3 (tres días después de pactar la operación de compra o venta, el comprador deberá disponer de los títulos y el vendedor del dinero). • GRUPO BOLSAS Y MERCADOS ESPAÑOLES BME Consulting IBERCLEAR SRBM SRBB SRBB SRBV SOCIEDAD DE BOLSAS MERCADOS MERCADOS FINANCIEROS FINANCIEROS MEFF MEFF AIAF AIAF SIBE SENAF SENAF LATIBEX LATIBEX IBEX-35 IBEX-35 IBEX IBEXNM NM Dirección Financiera II- Tema 3 13 4. BME consulting. • Empresa participada en el 100% de su capital por BME (Bolsas y Mercados Españoles). • OBJETIVOS: a) Ofrece servicios de consultoría al grupo BME y desarrolla proyectos de colaboración con otros países. b) Suministrar herramientas informáticas a los mercados financieros. GRUPO BOLSAS Y MERCADOS ESPAÑOLES BME Consulting IBERCLEAR SRBM SRBB SRBB SRBV SOCIEDAD DE BOLSAS MERCADOS MERCADOS FINANCIEROS FINANCIEROS MEFF MEFF AIAF AIAF SIBE SENAF SENAF LATIBEX LATIBEX IBEX-35 IBEX-35 IBEX IBEXNM NM Dirección Financiera II- Tema 3 14 3.2.- SISTEMAS DE CONTRATACIÓN Y OPERATORIA DEL MBE. • Los mercados financieros son mercados intermediados: los intermediarios financieros que actúan en el MBE (son miembros del mercado) son las denominadas ESIs (Empresas de Servicios de Inversión). • Posibles actuaciones de las ESIs: a) Reciben, transmiten y ejecutan órdenes de compra/venta. b) Gestionan los patrimonios de inversores. c) Colocan y/o aseguran nuevas emisiones de valores. d) Asesoran a inversores. e) Financian a inversores. Dirección Financiera II- Tema 3 15 • “Miembros oficiales del mercado” (ESIs habilitadas para operar directamente en los mercados) pueden ser: – Agencias de Valores (sólo actúan por cuenta ajena - brokers-, no conceden financiación ni aseguran emisiones) – Sociedades de Valores (pueden operar por cuenta propia –dealers- o ajena –brokers- y asegurar emisiones) – Entidades de crédito españolas (autorizadas, informe de la CNMV y que lo indique en sus estatutos) – Entidades de Crédito extranjeras (autorizadas). • Estas ESIs deben ser SA y cumplir una serie de requisitos (capital social mínimo, buena conducta, disponer de un fondo de garantía para los inversores ...) Dirección Financiera II- Tema 3 16 SISTEMAS DE CONTRATACIÓN: Mercado de corros y Mercado continuo • • ¾ ¾ ¾ ¾ ¾ ¾ ¾ 1) MERCADO DE CORROS o de viva voz. – Sistema que se utiliza en las 4 Bolsas. – Parqué o sala de contratación: lugar físico donde se realizan las transacciones durante un período de tiempo o sesión. – El precio del valor ser forma por el sistema de subasta de viva voz donde los miembros del mercado indican sus posturas (“doy”= vendo o “tomo”= compro). – Se negocian los valores menos líquidos. 2) MERCADO CONTINUO (SIBE) EL SIBE (Sistema de Interconexión Bursátil Español) es un sistema compuesto por una red informática que conecta las 4 Bolsas de Valores. A partir de 1995 se negocian acciones en el SIBE. Administrado por la Sociedad de Bolsas (SA cuyos accionistas son las 4 Sociedades Rectoras de las Bolsas) Contratación en tiempo real y un solo precio para cada activo. Se negocian aquellos valores que determina la CNMV y que cumplen una serie de condiciones. Una vez que el título está cotizando en el mercado continuo ya no cotiza en ninguna de las 4 Bolsas. Mercado dirigido por órdenes: prioridad el precio y a igual precio el momento en que se introducen (Libro de compras y de ventas hasta que se le da contrapartida). Dirección Financiera II- Tema 3 17 FASES del mercado continuo (modalidad Open y Nuevo Mercado) 1) Cada sesión comienza con una Subasta de apertura. Duración: media hora al inicio, con cierre aleatorio. Se pueden introducir, modificar o cancelar las órdenes pero no hay contratación. Objetivo: dar información sobre los precios. 2) Mercado abierto. Duración: ocho horas y media (9 - 17,30 h) Se pueden introducir, modificar o cancelar las órdenes y si hay contrapartida existe contratación. 3) La sesión finaliza con una Subasta de cierre. Duración: 5 minutos al final, con cierre aleatorio. El precio obtenido es el precio de cierre de la sesión. Dirección Financiera II- Tema 3 18 Modalidades de Contratación del Mercado Continuo • • • CONTRATACIÓN GENERAL (86% del efectivo diario contratado). Segmentos: – Modalidad open (contratación continua durante toda la sesión. Valores + líquidos) – Modalidad de Contratación de Valores con Fijación de Precios Únicos: Fixing (valores menos líquidos que sólo se compran-venden en 2 momentos puntuales de la sesión) – Nuevo Mercado (acciones de empresas punteras en tecnología -a nivel de producto o proceso productivo-,...) – Latibex (acciones de empresas latinoamericanas en €) MERCADO DE BLOQUES (durante la sesión, para operaciones con grandes volúmenes, > 600.000 €) MERCADO DE OPERACIONES ESPECIALES (después del cierre del mercado, para la contratación general y nuevo mercado. Contratación de operaciones previamente pactadas) • El SIBE es un mercado electrónico dirigido por órdenes. • ORDEN: Instrucciones que los inversores dan a las ESIs para la compra (o Dirección Financiera II- Tema 3 19 3.3.- MERCADOS MONETARIOS: EL MERCADO INTERBANCARIO INTRODUCCIÓN A LOS MERCADOS MONETARIOS • Mercados Monetarios (MM): se negocian activos a CP (normalmente), bajo riesgo y gran liquidez. • Características fundamentales de los MM: 1) Mercados al por mayor ⇒ Grandes instituciones financieras que negocian grandes cantidades de recursos financieros. 2) Activos de bajo riesgo ⇒ por la solvencia de los emisores (Estado) o bien, por las garantías que se aportan (títulos hipotecarios, avales bancarios,...) 3) Elevada liquidez ⇒ Existen potentes mercados secundarios. También operaciones con recompra a CP. 4) Emitidos a CP ⇒ Normalmente vencimientos < 18 meses, aunque no siempre (Ej. Bonos y obligaciones del Estado). • FUNCIONES de los MM: 1) Permiten a las empresas obtener fondos a corto plazo y a los inversores colocar los excedentes monetarios en un mercado. 2) Permiten la consecución de objetivos de política monetaria. 3) Permiten la cobertura del déficit estatal en condiciones de Dirección Financiera II- Tema 3 mercado. 4) Proporcionan referencias sobre el precio de mercado del 20 EL MERCADO INTERBANCARIO: • Mercado Interbancario en sentido amplio: operaciones de préstamo o crédito (depósitos u otros activos) entre instituciones financieras a muy CP. • Mercado interbancario en sentido estricto: mercado de depósitos. Mercado en el que los intermediarios financieros (bancarios y no bancarios, por ej. establecimientos financieros de crédito) realizan entre si operaciones de préstamo, denominadas depósitos, individualizadas en cuanto a importe, plazo y tipo de interés. • ORIGEN: en 1973, para mantener el coeficiente de caja (ahora coeficente de reservas mínimas con el BCE) que las entidades de crédito debían cumplir con el Bco de España (era necesario el trasvase de fondos desde entidades con exceso de liquidez a otras con déficit). Dirección Financiera II- Tema 3 21 PARTICIPANTES Y ORGANIZACIÓN DEL MERCADO INTERBANCARIO: • Es un mercado privado y cerrado, sólo tienen acceso: - Los intermediarios financieros españoles y de la Eurozona ( bancos, cajas de ahorro, cooperativas de crédito o establecimientos financieros de crédito) - El Banco de España - El resto de Bancos Centrales de la Eurozona - El Banco Central Europeo (BCE) • Las operaciones del mercado interbancario se pueden realizar: - directamente entre entidades de crédito - a través de brokers • Se compensan y liquidan a través del Servicio de Liquidación del Banco de España (SLBE). - Cuando 2 partes están de acuerdo, lo comunican al SLBE, indicando: importe, plazo, tipo de interés, y mediador (si lo hay). - Al vencimiento: el SLBE liquida la operación sin necesidad de nueva comunicación. • El Banco de España (no la CNMV) es el encargado de la supervisión y control Dirección Financiera II- Tema 3 22 del mercado. ACTIVOS DEL MERCADO INTERBANCARIO • Préstamos entre entidades de crédito = DEPÓSITOS. • Características: emisiones a muy corto plazo (la mayoría a 1 día: depósitos overnight) garantías personales de devolución del préstamo operaciones al por mayor no son transferibles (sólo mercado primario) 9 9 9 9 FORMACIÓN DEL PRECIO DEL DINERO A CORTO PLAZO. Los tipos de interés del mercado interbancario son referencia para muchas de las operaciones financieras. ¾ Euribor (Euro interbank offered rate): tipo de interés de oferta del mercado interbancario en la Eurozona (plazo: una semana). ¾ EONIA (Euro OverNight Index Average): plazo 1 día. 3.4.- EL MERCADO DE DEUDA PÚBLICA DEL ESTADO EN ANOTACIONES EN CUENTA (MDPAC). Mercado de la deuda emitida por el Estado (Reino de España) Tanto mercado primario o de emisión, como mercado secundario o de negociación. Mercado organizado y oficial. Nace en 1987, al crearse el sistema de anotaciones en cuenta (permite poseer activos no materializados en títulos físicos, sino a través de registros contables) El mayor de los MM (volumen negociado) Funciones: 9 Cubre necesidades financieras del Estado. 9 Proporciona instrumentos de política monetaria. Dirección Financiera II- Tema 3 23 PARTICIPANTES del MDPAC: 1) Dirección General del Tesoro y Política Financiera (Tesoro Público): emisor. 2) Banco de España: organismo rector y supervisor 3) Miembros del mercado: Sociedades y Agencias de Valores; entidades de crédito españolas; entidades de crédito y ESIs extranjeras; BCE y Bancos Centrales de la Unión Europea. 4) Inversores finales (público). Pueden adquirir deuda pública a través de: - intermediario - o directamente a través del Bco de España (cuentas directas). Categorías de miembros del MDPAC: 1. -Titulares de cuenta a nombre propio: Adquieren deuda para su propia cartera (cuenta en Iberclear) –dealers- no para clientes. 2. - Entidades Gestoras: Actúan por cuenta de terceros –brokers-. Tipos: 2.1.Entidades gestoras con capacidad plena: pueden actuar por cuenta propia y ajena (son titulares de dos cuentas en Iberclear). Dentro de estas existe un grupo de Creadores de Mercado. 2.2. Entidades gestoras con capacidad restringida y titulares de cuenta: pueden actuar por cuenta propia y ajena pero en este último caso, sólo compraventas simples al contado. 2.3. Entidades gestoras con capacidad restringida no titulares de cuenta: sólo pueden actuar por cuenta de terceros. Dirección Financiera II- Tema 3 24 ACTIVOS FINANCIEROS DEL MDPAC • Valores emitidos y negociados (www.Tesoro.es) Valor Nominal Plazo de amortización Forma de rentabilidad Letras del Tesoro 1.000 € 6 , 12 y 18 meses Se emiten al descuento (pagan intereses prepagables): rendimiento implícito (exento de retención en el IRPF y en IS) Bonos del Tesoro 1.000 € 3 y 5 años Pago de cupones semestrales o anuales: rendimiento explícito 10, 15 y 30 años Pago de cupones semestrales o anuales: rendimiento explícito Obligaciones del Tesoro Bonos y obligaciones segregables 1.000 € Activos emitidos con posibilidad de dividirlos en tantas partes negociables (strips) como derechos de cobro del título. Ej: un bono a 5 años se dividiría en 6 strips: 5 de cada cupón y el sexto por la devolución del nominal Dirección Financiera II- Tema 3 25 MERCADO PRIMARIO DEL MDPAC • • Emisión mediante subasta competitiva. PROCESO de la SUBASTA (Dirección General del Tesoro y Política Financiera): 1) Al comienzo del año, el Tesoro publica en el BOE el calendario para las subastas ordinarias. 2) Una Resolución de la Dirección General del Tesoro y Política Financiera publica la convocatoria de cada subasta (con los detalles de ésta). 3) Cualquier persona física o jurídica puede presentar peticiones de suscripción de los valores del Tesoro. Las peticiones pueden ser de dos tipos: a) Peticiones u ofertas competitivas: indican el volumen y precio que se está dispuesto a pagar. b) Peticiones u ofertas no competitivas: sólo se indica el volumen. Precio = precio medio ponderado derivado de la subasta. 4) Se resuelve la subasta (según el importe de fondos a obtener) 5) Se hacen públicos los resultados de la subasta (Internet y otros), que se publicarán en el BOE. 6) Pago del nominal adjudicado en la subasta (por el inversor). 7) Los saldos se abonan en la correspondiente cuenta de Iberclear Dirección Financiera II- Tema 3 26 MERCADO SECUNDARIO DEL MDPAC • Negociación de valores de Deuda Pública: se puede realizar a través de tres sistemas (escalones). ¾ El primer escalón (mercado “ciego”): mayorista, sólo creadores de mercado. Negociación electrónica sin conocer contrapartida. ¾ El segundo escalón: carácter mayorista, sólo entidades expresamente autorizadas (titulares de cuenta que actúan en nombre propio . ¾ El tercer escalón comprende las operaciones a nivel minorista (entre las entidades gestoras y sus clientes). Dirección Financiera II- Tema 3 27 MERCADO SECUNDARIO DEL MDPAC • Posibles OPERACIONES: – – Operaciones simples: una sola operación de compraventa. • O. simple al contado: plazo liquidación <cinco días hábiles. • O. simple a plazo: período liquidación >cinco días. Operaciones dobles o simultáneas y operaciones con pacto de recompra (repo): permiten la adquisición temporal de valores por un periodo de tiempo determinado. Ejemplo o. simultánea: en t0 se pacta la compra de Bonos del Estado ahora (p0) y la venta de estos bonos dentro de 1 mes (p1). Durante el mes, el comprador dispone libremente de los bonos (puede incluso venderlos y al término comprar otros similares). Si fuera una operación repo, el comprador no podría disponer libremente de los títulos. – Operaciones de segregación y reconstitución: operaciones inversas vinculadas a los strips de bonos y obligaciones del Estado segregables. 3.5.- AIAF MERCADO DE RENTA FIJA. • AIAF es el mercado financiero de deuda (o renta fija) en el que cotizan y se negocian los activos que las empresas de tipo industrial, las entidades financieras y las Administraciones Públicas Territoriales emiten para captar fondos para financiar su actividad. • Mercado AIAF se define como un mercado español (www.aiaf.es): - secundario - organizado - oficial - de negociación de activos de renta fija privada • Forma parte de “Mercados Financieros”, integrado en el holding BME. Dirección Financiera II- Tema 3 28 PARTICIPANTES DE AIAF Mercado de Renta Fija. 1. Grandes empresas: emisores de renta fija que solicitan la negociación de la deuda (previamente emitida en el mercado primario) en AIAF. 2. AIAF Mercado de Renta Fija, S.A: sociedad rectora del mercado (gestiona, dirige y desarrolla el mercado). 3. Miembros de la asociación AIAF: según las competencias y funciones, 2 tipos de miembros: · Miembros en general: actúan en nombre propio o por cuenta de terceros (brokers). · Miembros especializados: entidades inscritas en un registro específico. Actúan como creadores de mercado. 4. Iberclear. Encargada de la compensación y liquidación de las operaciones. 5. Inversor minorista. PRINCIPALES VALORES NEGOCIADOS en AIAF: a) Pagarés de empresa: activos de renta fija, emitidos al descuento, con vencimientos < 18 meses. b) Bonos: títulos de renta fija con vtos entre 18 meses y 5 años, con rendimiento explícito (pago de intereses). c) Obligaciones: títulos de renta fija con vencimientos superior a 5 años, con rendimiento explícito. d) Participaciones preferentes: valores emitidos a perpetuidad normalmente, que no dan derechos políticos al inversor pero suelen tener un dividendo privilegiado. Computan como recursos propios y en caso de liquidación de la sociedad tienen preferencia sobre los accionistas. e) Activos procedentes del mercado hipotecario: títulos de renta fija emitidos por entidades de crédito que tienen como garantías préstamos hipotecarios. Dirección Financiera II- Tema 3 29 FUNCIONAMIENTO AIAF • La CNMV se encarga de la supervisión y control del mercado. • AIAF tiene estructura descentralizada: operaciones a través de comunicación telefónica o redes informáticas. • Sistema de negociación por tramos o escalones (similar al Mercado de Deuda Pública Anotada). • Las emisiones de títulos que se negocian en AIAF pueden estar o no garantizadas mediante avales o garantías reales: es importante conocer el rating de las emisiones (calificación del riesgo de insolvencia del emisor llevada a cabo por compañías especializadas: Moody’s, Standard and Poors, etc.) Dirección Financiera II- Tema 3 30