origen y evolución de la garantía y de los sistemas de

Anuncio

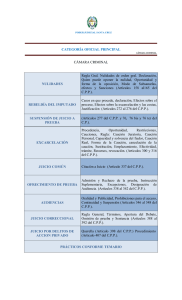

ORIGEN Y EVOLUCIÓN DE LA GARANTÍA Y DE LOS SISTEMAS DE GARANTÍA CONSIDERACIONES PREVIAS.A lo largo del tiempo, en distintos ámbitos geográficos y circunstancias, ha surgido la garantía y los Sistemas / Esquemas de Garantías. Hoy en día existen diversos Sistemas / Esquemas de Garantía. En Europa existe el Sistema / Esquema integrado por las Sociedades de Garantía Recíproca. En España este Sistema de Garantía, opera bajo la opción societaria mercantil y en Portugal bajo la operatividad de la Caución Mutua (el empresario participa directamente en la Institución de Garantía). En Francia se aplica el Sistema Mutualista. En América Latina, se aplica un Sistema / Esquema de Garantía integrado por Programas de Garantías (actividad desarrollada bajo dirección y gestión de una dependencia pública, pudiendo tercerizar servicios), Fondos de Garantías o de Respaldo (emanados o creados por norma legal) e Instituciones de Garantía (opción societaria/ mercantil, o mediante el vehículo legal de Fundación). Este Sistema / Esquema de Garantía actúa conforme tipología que es conocida en América, como por el Banco Interamericano de Desarrollo (BID). Es desarrollada por la Institución de Garantía de Colombia, denominada, no obstante, la aclaración realizada líneas arriba: “Fondo Nacional de Garantía”. También en Chile mediante el Fondo de Garantía para la Pequeña Empresa (FOGAPE) y en Perú a través de la Fundación FOGAPI, o sea, una Institución de Garantía, que forma parte integrante del sistema financiero. Resulta ser la única Institución Financiera que no opera bajo la modalidad de Sociedad Anónima, sino como Fundación. Estas Instituciones / Entes de Garantía en América Latina, desarrollan los mecanismos o modelos de garantía siguientes: .- Garantía Individual .- Garantía de Cartera; y, .- Garantía de Intermediario, conocida esta última en Colombia como Institucional. No obstante, en América Latina coexiste este Sistema / Esquema de Garantía con el Sistema / Esquema de Garantía Recíproca en número y resultados reducidos, salvo excepción puntual de algunas Sociedades de Garantía Recíproca de Argentina que promueven su desarrollo, entre otros aspectos, en virtud del beneficio concedido por norma legal, que concede desgravamen fiscal a los aportes. Los países en los que coexisten ambos Sistemas / Esquemas de Garantía, principalmente son Argentina y El Salvador. Este estudio no profundiza el tratamiento de los diferentes Sistemas / Esquemas de Garantías, sino que es intención dar una breve visión sobre el alcance de su operatividad. En rigor, su existencia se justifica para que los menos favorecidos en el acceso al crédito, logren la financiación que requieren en condiciones financieras, montos y plazos adecuados. Las Instituciones de Garantía integran propiamente el Sistema / Esquema de Garantías que deben formar parte del sistema financiero; por tanto, reguladas y supervisadas por la Autoridad Competente, para la verificación de la regularidad de sus operaciones de garantías, del nivel de operativo fijado a través de límites ponderados por riesgo y la constitución de provisiones; regulaciones que crean una atmósfera de aceptabilidad de sus garantías en el mercado; y, en definitiva, a los receptores como beneficiarios de la mismas, amén de su supervisión que concede una mejor condición de sostenibilidad de la Instituciones de Garantía en el corto, mediano y largo plazo. Hoy en día, en América Latina, las Instituciones de Garantía cuentan con una fortaleza expresada en una actitud renovada, global y de calidad, concordante con la actual época, pues actúan en un mundo competitivo, de cara al mercado cuyos valores en contraprestación al otorgamiento de sus modelos y productos de garantía, así como otros servicios complementarios de asesoría a favor de la MYPE, son establecidos en términos reales, esto es, sin subsidio alguno a favor de la MYPE, toda vez que están inmersos en un mercado de libre y leal competencia en un mercado. ORIGEN Y EVOLUCIÓN HISTÓRICA: 1.1- DE LA GARANTÍA; Y, 1.2- DE LOS SISTEMAS / ESQUEMAS DE GARANTÍA INTRODUCCIÓN.- Es conocido que los Bancos o cualquier institución financiera demandan, por lo general, garantías reales a las empresas para el otorgamiento de un crédito. Es importante mencionar que en el caso de las Micro y Pequeñas Empresas, existe carencia de activos o, en muchos de los casos, teniendo bienes, éstos son considerados insuficientes o poco atractivos por los intermediarios financieros. En efecto, el suscrito sostiene lo indicado en el Capítulo VIII de la Obra Derivada de Finanzas de José Rivera Maturana, la misma que fuera denominada “Finanzas y Garantías”, cuyo capítulo mencionado es una contribución, que lleva como título “Los Sistemas de Garantías para el Acceso al Crédito”: “Aún cuando técnica y doctrinariamente, se conoce que la garantía debería tener un valor subsidiario en el otorgamiento de un crédito, en tanto que lo principal debería ser la capacidad y voluntad de pago de parte del solicitante - resultante de la evaluación económica y financiera que haga el intermediario y del “record” crediticio del mismo -; lo cierto es, que en la práctica, esto no se aplica, demandándose garantías reales que reduzcan el riesgo del crédito a ser otorgado”. 1 Es esta problemática de carencia de garantías reales o que las garantías ofrecidas por los obligados directos no sean las que requiere el acreedor, la que hizo surgir los Sistemas / Esquemas de Garantía con el objeto de apoyar a las Micro y Pequeñas Empresas en sus necesidades de financiamiento para desarrollar sus negocios o actividad económica. De otro lado, esta carencia de garantías es una seria barrera al acceso del crédito formal de los menos favorecidos (MYPE), lo cual es acentuado por las propias reglas de Basilea que aplican las Instituciones Financieras 1 RIVERA MATURANA, José… “Finanzas y Garantías”, Obra derivada de “Finanzas”, Cap. VIII “Sistemas de Garantías para el Acceso al Crédito” de COQUIS FERNÁNDEZ DÁVILA, Edgard Alfonso…, pág. 176 por disposición de los entes de supervisión, en razón que la garantía es ponderada en el concesorio y permanentemente en la vida del préstamo o del crédito; de manera que, una Institución Financiera supervisada preferirá otorgar préstamos a quienes cuentan con garantías suficientes y en especial, por ejemplo de naturaleza real ( hipoteca), ya que el esfuerzo financiero (constituir provisiones) que tenga que realizar la Institución Financiera en caso que el crédito se deteriore, es significativamente menor que crédito que no cuente con la mencionada garantía. La carencia de activos y las normas internacionales de Basilea, impulsan la creación de Sistemas / Esquemas de Garantía, en donde el Estado doctrinariamente tiene el imperativo de intervenir para corregir o enmendar el fallo del mercado expuesto, que impide el acceso al crédito en igualdad de condiciones. De allí, que existen distintas expresiones para destacar a la garantía, no obstante su carácter subsidiario. El Dr. Pablo Pombo hace siempre mención a este tema, al señalar que “Donde está la garantía, está el crédito”. El Fondo Nacional de Garantías de Colombia, considera en cambio que la “Garantía es la llave del crédito”. FOGAPI de Perú, considera que la “Garantía es el acelerador del acceso al crédito de la MYPE”, lo cual es concordante con lo expresado doctrinaria y técnicamente, en el sentido que la garantía es subsidiaria para la aprobación de un crédito, aún cuando en la práctica resulta ser importante al producir al Oficial de Crédito, una percepción de menor riesgo crediticio. Esta situación o necesidad de contar con una garantía de ”calidad y valor” (líquida, de fácil expedición; y, de rápida y fácil realización) se exige más hoy en día cuando el mundo está más aún inmerso en una economía globalizada. __________________________________________________________ Ahora bien, haremos una breve referencia sobre el origen histórico del terminología Garantía y de los Sistemas / Esquemas de Garantía respectivamente. GARANTÍA.Con relación al origen de la garantía, existen referencias efectuadas por estudiosos sobre la materia, en el caso del Profesor Universitario Español, Francisco J. Infante Ruiz, refiere a Bar, quien dice: “ La voz garantía es de etimología germánica, no existió en latín; proviene del antiguo alemán waren o waeren …” 2 La referencia sobre el origen de la garantía, que en nuestra opinión tiene mayor relevancia, es la expuesta por el mencionado Profesor Universitario Español Francisco J. Infante Ruiz, quien refiere a Gilissen al tratar los orígenes de la garantía: “…es posible rastrear sus huellas en algunas tablas de las civilizaciones sumerias que se han conservado (en Mesopotamia en los albores de la civilización indoeuropea, cuarenta siglos antes de nuestra era) y babilónicas que dejan entreveer la figura del garante – rehén, constreñido a colocarse temporalmente en lugar del deudor principal” 3 2 INFANTE RUIZ, Francisco …, “Las Garantías Personales y su Causa”, pág.40, Edición Tirant lo Blanch, Valencia, 2004 3 INFANTE RUIZ, Francisco …, ob.cit., pág. 31 Asimismo, el Dr. Hernando Galindo Cubides, Profesor Universitario de Seguros de la Universidad Javeriana, Rosario y La Sabana de Colombia, expresa lo siguiente: “El afianzamiento o garantía viene utilizándose desde tiempos inmemorables. En el Antiguo Testamento aparecen claras referencias de la fianza y así mismo existen indicios de garantías en Egipto y de su empleo por parte de los romanos y los fenicios. En las novelas de Justiniano, ya se hablaba del beneficio de excusión y del beneficio de división” 4. Finalmente, es de mencionar que existen otras referencias en las se aprecia aspectos de fianzas. El Dr. Pablo Pombo, en su Tesis Doctoral “Aportes Conceptuales y Características para una Clasificación Internacional de los Sistemas de Garantía”, se refiere a William Shakespeare, al mencionar que: “Prestar dinero a cambio de garantías es sin duda una de las actividades o procedimientos más antiguos de la humanidad.”5 En efecto, Pablo Pombo se refiere expresamente, a que quizás la garantía más imaginativa se da en 1600, según el mencionado escritor británico, en su obra el “Mercader de Venecia”, donde Shylock, un viejo usurero, acepta realizar un préstamo sin intereses, pero exige a cambio, al fiador de Basando, el mercader Antonio, una garantía siniestra: una libra de carne de su propio cuerpo si incumple lo pactado y firmado. 4 GALINDO CUBIDES, Hernando… “Seguros, Temas Esenciales”, Segunda Parte Ramos y Pólizas, El Seguro de Fianza (Póliza de Cumplimiento), página 271, Segunda edición, Bogotá, Ediciones Ecoe, Universidad de la Sabana, Colombia, 2005 5 POMBO GONZÁLEZ, Pablo…, ob.cit., pág. 25 El desarrollo jurídico de la garantía, tomó impulso desde la Roma Arcaica, en tanto que en ese entonces no se aplicó el concepto de la accesoriedad de la fianza, pues consideraba al garante como un obligado a título principal. Existía la garantía propiamente para los romanos y la garantía para los extranjeros. Posteriormente, en la República y hasta el Derecho Justinianeo, se fue perfilando más la fianza dejando el manejo de la solidaridad pasiva, introduciéndose el beneficio de excusión y de división. Luego, la garantía introdujo el elemento de la accesoriedad perfilando un concepto fundamental en la mencionada institución jurídica. SISTEMAS / ESQUEMAS DE GARANTÍAS.En cuanto propiamente a los sistemas / esquemas de garantías, tienen su origen formal en Europa donde nacen y evolucionan en una primera etapa. .- Antecedentes Fue un grupo de artesanos y de pequeños comerciantes que comenzaron a vincularse y a garantizarse para tener acceso al crédito, bajo el principio de solidaridad recíproca. Estas iniciativas comenzaron con la creación de las Sociedades de Caución Mutua, asociaciones que facilitaban el otorgamiento de garantías recíprocas entre sus miembros. Estas Sociedades de Caución nacieron principalmente en los países en crisis económica o que se encontraban en estado de reconstrucción, de ahí se afirma, que aparece la participación del Estado. .- Francia En Francia, en 1917, se dictó una Ley de Sociedades de Caución Mutua, a favor de artesanos y comerciantes. Esta normativa tuvo un impacto importante, que implicó un reconocimiento de la pre existencia del artesano en el aspecto productivo y del comerciante en la prestación de sus actividades. .- Bélgica Posteriormente en 1919, se creó la Sociedad de Crédito en Bélgica y otros países de la región bajo el concepto de lo cooperativo y mutualista. .- Alemania Luego en Alemania, aparecieron las Asociaciones de Garantía de Crédito, con participación del Estado y de los Artesanos. A estas Asociaciones se incorporaron, posteriormente, otros sectores económicos que demandaban, igualmente, acceso crédito; todo ello, mediante Sociedades de Caución Mutua. También se conformó la Unión Federal de las distintas Asociaciones de Garantía de Crédito de los sectores económicos existentes en los Estados Federales y a partir de 1970 empieza la búsqueda de una mejor Asociación, con la finalidad de convertirse en Entidades de Caución Mutua. Finalmente, en 1990, llegar a constituirse en la Federación de Caución Mutua de Alemania, como entidad de interés público. .- España En España también surgen las Sociedades de Caución Mutua desde 1978, generándose una expansión del sistema que da lugar a la presencia de 42 instituciones al año 1982. Se apreció, en esta época, que estas instituciones habían generado una mínima capitalización y que su ámbito de actuación estaba circunscrito solamente al mercado provincial, desconociendo la evolución social habida en España y que, por lo tanto, no atendían la totalidad de las actividades económicas de una gran mayoría de comerciantes e industriales. Entre 1983 y 1988, se crea el Instituto de Pequeña y Mediana Empresa Industrial que fusiona varias instituciones, quedando 26 Sociedades de Caución Mutua, cuyos servicios en esa oportunidad, fueron prestados bajo ámbito regional, habiéndose producido una interesante capitalización en dichas instituciones y a la vez obtenido un una apreciada dimensión, al haber ejecutado con profesionalismo las acciones propias de su actividad. .- América Latina En el caso de América Latina, los distintos mecanismos de garantía tradicionales, cuentan con diferentes modelos de garantía, bajo los cuales se han desarrollado distintos productos de garantías y servicios complementarios a la actividad garantizadora de los entes facilitadores de garantía. En tal sentido, son conocidas las Instituciones de Garantía como la Fundación “FOGAPI” de Perú, Fondo Nacional de Garantía FNG de Colombia y el Fondo de Garantía para la Pequeña Empresa FOGAPE de Chile. En consecuencia, históricamente en la época contemporánea, los sistemas / esquemas de garantía han generado grandes expectativas, inicialmente como instrumentos para promover el financiamiento de pequeñas y micro empresas por parte de bancos tradicionales u otros intermediarios financieros formales. En diversas regiones del mundo existen sistemas de garantía que permiten señalar la importancia de las instituciones de garantía y de la evolución sufrida en las mismas. Pablo Pombo 6 nos refiere que en el mundo, existen 146 sistemas de garantías distribuidos de la siguiente manera: DISTRIBUCIÓN GEOGRÁFICA En América Latina En África En OCDE (*) y otros países similares En Asia En Europa Central y Oriental En el Caribe En Oriente Medio En ex Unión Soviética TOTAL NÚMERO DE SISTEMAS 37 32 32 22 12 06 03 02 146 *Organización para la Cooperación y Desarrollo Económicos (países más industrializados) 6 Pablo Pombo y Alfredo Herrero, “Los sistemas de garantía para la micro y la pyme en una economía globalizada” En Asia y en Europa, el desarrollo logrado ha sido sustentado con la participación de la pequeña empresa en sus requerimientos de financiación, la garantía estuvo presente sea por mandato legal o mediante acuerdo irrestrictamente libre de acceder a una garantía para el acceso al crédito directo en general. Por consiguiente, en los países europeos se dio inicio con las sociedades de caución mutua, extendiéndose esquemas de garantías distintos en los Estados Unidos de América, en América Latina y en los países asiáticos, al haber constituido eficientes y eficaces sistemas de garantías, que han permitido el desarrollo económico de las MYPES, empresas que tienen un importante peso específico de preferente atención, en la economía de los países a nivel mundial. Dado el actual desarrollo de la economía del primer mundo, es un imperativo político, económico, social y moral, dictar claras y precisas “Políticas de Estado” en los países iberoamericanos, preferentemente mediante consenso nacional, donde el sector privado en alianza con el sector público, acometan en forma dinámica y vigorosa, la creación de una red de Instituciones de Garantía, cuyos modelos, productos y servicios financieros, permitan a las MYPE el acceso al crédito, acompañadas de una legislación adecuada y por tanto, flexible acorde a las exigencias del mercado en su momento. En tal sentido, debe sumarse los esfuerzos, con una orientación técnica y pragmática, que multiplique esfuerzos y permita financiamientos reales y efectivos, a través de productos de garantía financieros actuales, así como con nuevos productos que puedan diseñarse y ponerse en marcha en beneficio de la MYPE y, por ende, de la economía nacional. Las exigencias de mecanismos de garantías, además de las razones conocidas, se acentúan en los países latinoamericanos con economías poco estables e inmersos en un mundo globalizado manifiesto, donde las fluctuaciones de los mercados acentúan los riesgos y resulta prudente establecer mecanismos de garantía para mitigar riesgos. La experiencia peruana en el caso de FOGAPI es particularmente destacable, así como el Fondo Nacional de Garantías - FNG de Colombia y el Fondo de Garantía – FOGAPE de Chile. xxxxxxxxxxxxxxxxxxxxxxxxxxxxx