Presentación de PowerPoint

Anuncio

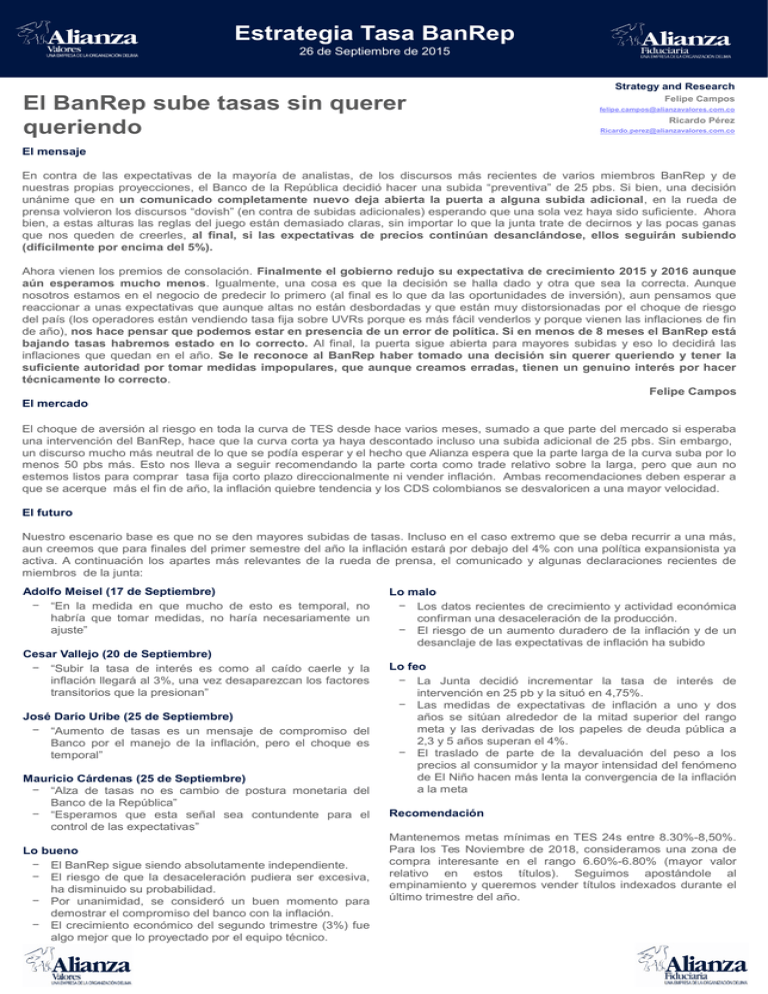

Estrategia Tasa BanRep 26 de Septiembre de 2015 El BanRep sube tasas sin querer queriendo Strategy and Research Felipe Campos [email protected] Ricardo Pérez [email protected] El mensaje En contra de las expectativas de la mayoría de analistas, de los discursos más recientes de varios miembros BanRep y de nuestras propias proyecciones, el Banco de la República decidió hacer una subida “preventiva” de 25 pbs. Si bien, una decisión unánime que en un comunicado completamente nuevo deja abierta la puerta a alguna subida adicional, en la rueda de prensa volvieron los discursos “dovish” (en contra de subidas adicionales) esperando que una sola vez haya sido suficiente. Ahora bien, a estas alturas las reglas del juego están demasiado claras, sin importar lo que la junta trate de decirnos y las pocas ganas que nos queden de creerles, al final, si las expectativas de precios continúan desanclándose, ellos seguirán subiendo (difícilmente por encima del 5%). Ahora vienen los premios de consolación. Finalmente el gobierno redujo su expectativa de crecimiento 2015 y 2016 aunque aún esperamos mucho menos. Igualmente, una cosa es que la decisión se halla dado y otra que sea la correcta. Aunque nosotros estamos en el negocio de predecir lo primero (al final es lo que da las oportunidades de inversión), aun pensamos que reaccionar a unas expectativas que aunque altas no están desbordadas y que están muy distorsionadas por el choque de riesgo del país (los operadores están vendiendo tasa fija sobre UVRs porque es más fácil venderlos y porque vienen las inflaciones de fin de año), nos hace pensar que podemos estar en presencia de un error de política. Si en menos de 8 meses el BanRep está bajando tasas habremos estado en lo correcto. Al final, la puerta sigue abierta para mayores subidas y eso lo decidirá las inflaciones que quedan en el año. Se le reconoce al BanRep haber tomado una decisión sin querer queriendo y tener la suficiente autoridad por tomar medidas impopulares, que aunque creamos erradas, tienen un genuino interés por hacer técnicamente lo correcto. Felipe Campos El mercado El choque de aversión al riesgo en toda la curva de TES desde hace varios meses, sumado a que parte del mercado si esperaba una intervención del BanRep, hace que la curva corta ya haya descontado incluso una subida adicional de 25 pbs. Sin embargo, un discurso mucho más neutral de lo que se podía esperar y el hecho que Alianza espera que la parte larga de la curva suba por lo menos 50 pbs más. Esto nos lleva a seguir recomendando la parte corta como trade relativo sobre la larga, pero que aun no estemos listos para comprar tasa fija corto plazo direccionalmente ni vender inflación. Ambas recomendaciones deben esperar a que se acerque más el fin de año, la inflación quiebre tendencia y los CDS colombianos se desvaloricen a una mayor velocidad. El futuro Nuestro escenario base es que no se den mayores subidas de tasas. Incluso en el caso extremo que se deba recurrir a una más, aun creemos que para finales del primer semestre del año la inflación estará por debajo del 4% con una política expansionista ya activa. A continuación los apartes más relevantes de la rueda de prensa, el comunicado y algunas declaraciones recientes de miembros de la junta: Adolfo Meisel (17 de Septiembre) − “En la medida en que mucho de esto es temporal, no habría que tomar medidas, no haría necesariamente un ajuste” Cesar Vallejo (20 de Septiembre) − “Subir la tasa de interés es como al caído caerle y la inflación llegará al 3%, una vez desaparezcan los factores transitorios que la presionan” José Darío Uribe (25 de Septiembre) − “Aumento de tasas es un mensaje de compromiso del Banco por el manejo de la inflación, pero el choque es temporal” Mauricio Cárdenas (25 de Septiembre) − “Alza de tasas no es cambio de postura monetaria del Banco de la República” − “Esperamos que esta señal sea contundente para el control de las expectativas” Lo bueno − El BanRep sigue siendo absolutamente independiente. − El riesgo de que la desaceleración pudiera ser excesiva, ha disminuido su probabilidad. − Por unanimidad, se consideró un buen momento para demostrar el compromiso del banco con la inflación. − El crecimiento económico del segundo trimestre (3%) fue algo mejor que lo proyectado por el equipo técnico. Lo malo − Los datos recientes de crecimiento y actividad económica confirman una desaceleración de la producción. − El riesgo de un aumento duradero de la inflación y de un desanclaje de las expectativas de inflación ha subido Lo feo − La Junta decidió incrementar la tasa de interés de intervención en 25 pb y la situó en 4,75%. − Las medidas de expectativas de inflación a uno y dos años se sitúan alrededor de la mitad superior del rango meta y las derivadas de los papeles de deuda pública a 2,3 y 5 años superan el 4%. − El traslado de parte de la devaluación del peso a los precios al consumidor y la mayor intensidad del fenómeno de El Niño hacen más lenta la convergencia de la inflación a la meta Recomendación Mantenemos metas mínimas en TES 24s entre 8.30%-8,50%. Para los Tes Noviembre de 2018, consideramos una zona de compra interesante en el rango 6.60%-6.80% (mayor valor relativo en estos títulos). Seguimos apostándole al empinamiento y queremos vender títulos indexados durante el último trimestre del año. Estrategia e Investigaciones Económicas Felipe Campos Gerente de Investigaciones Económicas +57(1) 6447733 ext. 3188 [email protected] Omar Suárez Analista Senior Acciones +57(1) 6447733 ext. 3331 [email protected] Catalina Guevara Analista Macroeconómico +57(1) 6447733 ext. 3343 [email protected] Ricardo Pérez Gerente de Estrategia +57(1) 6447733 ext. 3177 [email protected] Carlos Suárez Analista Renta Fija +57(1) 6447733 ext. 3291 [email protected] Disclaimer Legal El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. Estos apuntes y opiniones no buscan imponer términos ni condiciones comerciales o legales ni tampoco se constituyen en suministro formal de información al mercado de valores. Su finalidad es la de exponer un punto de vista sobre la situación general del mercado según el criterio particular de la entidad. El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. En consecuencia, Alianza Valores S.A. y sus funcionarios, no aceptan ni asumen ninguna responsabilidad respecto de cualquier decisión tomada o no tomada solo con base en la información contenida en este documento. La Asesoría y el consejo profesional especializado deben ser buscados en todas las circunstancias.