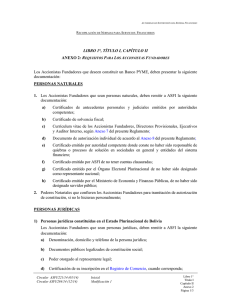

TITULO V REGISTROS Capítulo I: Reglamento para el Registro de

Anuncio