régimen tributario panameño

Anuncio

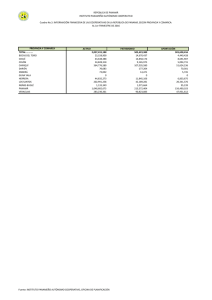

RÉGIMEN TRIBUTARIO PANAMEÑO Preparado por BDO TAX 14 de Marzo de 2011 SISTEMA TRIBUTARIO PANAMEÑO Introducción La información que se presenta a continuación es un resumen del Régimen Tributario General de la República de Panamá, vigente en el año 2011. Régimen Tributario Panameño Página 2 SISTEMA TRIBUTARIO PANAMEÑO Introducción – Impuestos nacionales 1. 2. 3. 4 4. 5. 6. 7 7. 8. 9. El de importación El de la Renta El de Inmuebles El de Naves El de Timbre El de Aviso de Operación de Empresas El de d Bancos, B Fi Financieras i yC Casas d de C Cambio bi EL de Consumo al Combustible y Derivados del Petróleo El de Transferencia de Bienes Corporales Muebles y la Prestación de Servicios 10.El Selectivo al Consumo de ciertos Bienes y Servicios 11.El de Transferencia de Bienes Inmuebles Régimen Tributario Panameño Página 3 Impuesto sobre la renta (ISR) • • • • • • ISR – Persona Naturall ISR – Persona Jurídica Método Tradicional CAIR Solicitud de no aplicación de CAIR Persona Jurídica – Regímenes especiales IMPUESTO SOBRE LA RENTA – ISR Persona Natural Columna 1 Más de Columna 2 Más de 0 11,000 11,000 50,000 0 15% 50,000 y más ás 5,850 25% 5% Régimen Tributario Panameño Página 5 Impuesto sobre Columna 1 Sobre el Exceso (2-1) No paga impuesto IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica Método Tradicional • Tarifa general • Tarifa Especial o CAIR Régimen Tributario Panameño Página 6 • P. J. con ingresos gravables arriba de 1.5 millones • Suma que resulte mayor a • Renta gravable por el método tradicional • Renta gravable del 4.67% de los ingresos gravables IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Método Tradicional Períodos fiscales A partir del 1 de enero de 2010 2011 y siguientes Tarifa general 27.5% 25% Incluye Call Center sobre las operaciones locales Períodos fiscales A partir del 1 de enero de 2010 A partir del 1 de enero de 2012 A partir del 1 de enero de 2014 Tarifa especial *30% 27.5% 25% * Las empresas en las que el Estado tenga participación accionaria mayor al 40%, pagarán a la tarifa del 30%. 30% Régimen Tributario Panameño Página 7 IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Método Tradicional Períodos fiscales Tarifa especial A partir del 1 de enero de 2010 *30% A partir del 1 de enero de 2012 27.5% A partir del 1 de enero de 2014 25% Esta tarifa especial será aplicada a las personas jurídicas cuya actividad principal sean las siguientes: - Generación y distribución eléctrica; - Fabricación de cemento - Telecomunicaciones en general; - Operación y administración de juegos de suerte y azar; - Seguros y reaseguros; - Minería en general; - Financieras reguladas por la Ley 42 de 2001; - Banca. Incluidas subsidiarias o afiliadas Régimen Tributario Panameño Página 8 IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Método Tradicional ¿Cuándo se paga el impuesto sobre la renta causado? El impuesto sobre la renta causado deberá cancelarse a más tardar el 31 de marzo del año siguiente (90 días siguientes al cierre fiscal). Régimen Tributario Panameño Page 9 IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – CAIR El Cálculo Alternativo de Impuesto sobre la Renta (CAIR): • Aplica a las personas jurídicas cuyos ingresos gravables superen 1.5 millones • Pagará la tarifa que corresponde según la personas jurídica, la suma que resulte mayor de: • Renta neta gravable por el método tradicional • Renta R neta gravable bl del d l4 4.67% 67% de d llos iingresos gravables. Régimen Tributario Panameño Página 10 IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Solicitud de No Aplicación del CAIR Circunstancias en las que los contribuyentes pueden solicitar la no aplicación del CAIR: • Si al momento de realizar el cálculo alterno de impuesto sobre la Renta para la determinación del ISR determinare que incurriría en ISR, pérdida. • Si al momento de realizar el cálculo alterno de impuesto sobre l renta la t para lla d determinación t i ió d dell ISR resultara una tasa efectiva de Impuesto sobre la Renta que exceda la tarifa vigente. Régimen Tributario Panameño Página 11 Al comprobar y aceptar la solicitud de la persona jurídica • La Dirección General de Ingresos le dará la opción de utilizar el método tradicional, hasta por los tres (3) años subsiguientes. subsiguientes IMPUESTO SOBRE LA RENTA – ISR Régimen Especial - Promotoras Giro normal del negocio • Régimen General Método Tradicional o Cair (si los ingresos exceden d de d 1 1.5 5 anuales) g Especial p • Régimen (Tabla). Régimen Tributario Panameño Página 12 No giro del negocio • Régimen de Ganancias de Capital: • 3% de precio de venta t ó • 10% de la Ganancia IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Regímenes especiales (1) Transporte internacional • Estas empresas podrán aplicar como crédito de ISR, el importe que por este p hayan y p pagado g en el concepto extranjero sobre la parte de fletes, pasajes, cargas y otros servicios provenientes del exterior exterior, considerados ingresos gravables en Panamá. Régimen Tributario Panameño Página 13 Transporte Marítimo Internacional • Tienen dos opciones: • 1- El 3% de los ingresos brutos de las operaciones, o • 2. 2 Norma general: Ingresos Gravables menos Costos y Gastos Deducibles IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Regímenes especiales (2) Sociedades Civiles integradas por profesionales idóneos • Podrán deducir de su renta gravable el importe de la utilidades o ganancias distribuidas a sus socios por su participación. ó • Están sujetas al 1% siempre y cuando en el año fiscal anterior, anterior no hayan distribuido la totalidad de sus utilidades o ganancias. Régimen Tributario Panameño Página 14 IMPUESTO SOBRE LA RENTA – ISR Persona Jurídica – Regímenes especiales (3) Comunicaciones Internacionales • El 100% de d llas ll llamadas d internacionales se consideran de fuente panameña. • Los pagos de este tipo a empresas de telecomunicación en el exterior en concepto de corresponsalías se considerarán de fuente extranjera y por lo tanto no son objeto de ISR. Régimen Tributario Panameño Página 15 SSociedades i d d de d IInversión ió para Desarrollo y Administración Inmobiliaria • El ISR recaerá á sobre b llos tenedores de sus acciones; la sociedad queda obligada a retener 20% del monto distribuido al momento de la distribución. • No tendrán que efectuar el pago del AMIR. AMIR Adelanto Mensual del Impuesto sobre la Renta (AMIR) • • • • • Introducción Ingreso gravable – Base del Amir ¿Cuál es la regla para reconocer el ingreso? Reglas especiales Consideraciones Especiales según el Tipo de Negocio AMIR Adelanto Mensual del Impuesto sobre la renta Base: Ingresos Gravables Vigencia: 1-1-2011 Determinación y Pago Mensual. Créditos AMIR de años anteriores. Créditos fiscales que surjan j de d lla declaración. Régimen Tributario Panameño Página 17 AMIR Ingreso Gravable – Base del AMIR Renta Bruta • La renta bruta es el total de los ingresos del contribuyente en dinero, en especie o en valores percibidos o devengados por el contribuyente en el año fiscal menos las devoluciones y descuentos. Renta Neta Gra able Gravable • Diferencia o saldo que resulta al deducir de su renta bruta o ingresos exentos y/o no gravables, así como los costos, gastos y erogaciones deducibles. deducibles Régimen Tributario Panameño Página 18 AMIR Ingreso Gravable – Base del AMIR Ingresos Gravables ¿Cuándo el g es ingreso gravable? Régimen Tributario Panameño Página 19 •Monto que resulta de restar del total de ingresos del contribuyente los ingresos exentos y/o no gravables, y los de fuente extranjera. •Son aquellos producidos en territorio panameño, independientemente de la nacionalidad, domicilio o residencia del beneficiario, del lugar de celebración de los contratos, del lugar desde d d se pague o se perciba donde ib y d de quién ié sea ell pagador de la misma. AMIR ¿Cuál es la regla para reconocer el ingreso? Parágrafo 3 del artículo 699 del Códi Fiscal Código Fi l Régimen Tributario Panameño Página 20 Normas Internacionales de Información Financiera AMIR AMIR Reglas Especiales D d Deducciones i P Permitidas itid • Solo las devoluciones y descuentos documentadas. Mandato • Cuando en relación de mandato o encargo se realicen pagos a terceros vinculados con el servicio que se presta e incluidos en la facturación, estos no integrarán los g gravables g del contribuyente y hasta el monto del ingresos pago realizado por cuenta ajena, siempre que los mismos se encuentren debidamente respaldados con la documentación legal correspondiente. Régimen Tributario Panameño Página 21 AMIR Consideraciones Especiales según el Tipo de Negocio g (1) Empresas p Comerciales con distintas clases de Operaciones • Solo considerar ventas t netas t d dell mes gravadas. Régimen Tributario Panameño Página 22 Micro Empresas • No aplicar AMIR ni ISR d durante t los l d dos primeros años. Empresas de Servicios • Aplicar NIIF • La emisión ó o no de la factura, no afectará el ITBMS ni al AMIR. AMIR Consideraciones Especiales según el Tipo de Negocio g (2) Comisionistas • Solo considerar lo percibido por este concepto. Régimen Tributario Panameño Página 23 Empresas dedicadas a la Venta de Bienes Inmuebles • Régimen General: AMIR sobre precio de venta de la escritura. • Régimen Especial (Tabla): No aplica AMIR si realiza la actividad de forma exclusiva. • Régimen de Ganancias de Capital: • No aplica AMIR sobre estos ingresos. Sociedades Civiles de Abogados • Efecto de distribuir el 100% de sus ganancias en el período anterior. • Presentar declaración jurada de forma oportuna. • Observación: Decreto Ejecutivo 170 vs Resolución ó del AMIR. ITBMS – Impuesto sobre la transferencia de bienes muebles y prestación de servicios • • • • • Introducción Á Ámbito de aplicación Determinación de la Base Imponible ¿Cuándo nace la obligación de pagar ITBMS? Servicios Gravados ITBMS Introducción Definición Impuesto general sobre la transferencia de bienes corporales muebles (incluyendo importaciones) y sobre servicios (incluyendo como tales los arrendamientos y otros actos) Es clasificado como actos).Es un impuesto tipo IVA consumo Régimen Tributario Panameño Página 25 ¿Sobre qué operaciones se aplica? Sobre el valor agregado en cada etapa de negociación de los bienes (importación, mayorista, distribución y minorista) y prestación de servicios ITBMS Introducción Son Contribuyentes No son Contribuyentes (i) los importadores de bienes gravados sin importar la cuantía, (ii) los transferentes de bienes corporales muebles y/o (iii) los prestadores de servicios (en estos casos, siempre que el promedio mensual de sus ingresos brutos totales, exceda B/.36,000.00 , en el año fiscal). ) Régimen Tributario Panameño Página 26 (i) Los pequeños productores, comerciante o prestadores de servicios; que durante el año anterior hayan tenido un ingreso bruto promedio mensual no superior a B/.3,000.00 y sus i g ingresos b brutos t anuales l no h hayan sido superiores a B/.36,000.00 ITBMS Introducción Liquidación Li id ió y Pago Este impuesto se liquidará y pagará mensualmente a través de una declaración (formulario) dentro de los 15 días siguientes a cada mes de operaciones . Los que presten servicios profesionales declaran y liquidan trimestralmente, sin importar el monto de sus ingresos. (sólo para personas naturales). Régimen Tributario Panameño Página 27 Tarifa T if General – 7% Importación, venta al por mayor y menor de bebidas alcohólicas – 10% Importación, venta al por mayor y menor de derivados del tabaco tales como cigarrillos, cigarros, puros, entre otros – 15% Servicio de hospedaje o alojamiento en todas las modalidades de establecimientos públicos – 10% T A R I F A S E S P E C I A L E S ITBMS Ámbito de aplicación Los hechos gravados con el impuesto deben necesariamente ser realizados dentro del t it i de territorio d la l R República úbli de d P Panamá. á No N es determinante: • • • • El lugar en que se celebre el contrato; La residencia o nacionalidad de las partes; El lugar desde donde se haga el pago; Ell lugar l en donde d d se reciba b ell pago Régimen Tributario Panameño Página 28 ITBMS Determinación de la Base Imponible (i) en las transferencias y prestaciones de servicios: • el precio neto de venta; (ii) en las permutas: • ell iimporte de d lla prestación ió d de mas valor; l (iii) en las daciones en pago, aportes a sociedades y cesiones de créditos: • el valor de los bienes transferidos;. Régimen Tributario Panameño Página 29 ITBMS ¿Cuándo nace la obligación de pagar ITBMS? En las transferencias de bienes • En el momento de su facturación o • En el de la entrega, el que se produzca primero En la prestación de servicios • Emisión de la factura correspondiente • Finalización del servicio prestado • Percepción del pago total o parcial del servicio a prestar Régimen Tributario Panameño Página 30 ITBMS Servicios Gravados Definición • Para efectos del impuesto, se entiende por servicio “toda prestación t ió que sin i configurar fi t transferencia f i d de bi bienes, proporcione a la otra parte una ventaja o provecho”. Contribuyentes potenciales • Pueden incluirse como potenciales contribuyentes a las sociedades con o sin personería jurídica (sociedades de hecho o accidentales), id t l ) sucursales, l agencias i y establecimientos t bl i i t d de instituciones del exterior, empresas, organismos y fundaciones Régimen Tributario Panameño Página 31 ITBMS Servicios Gravados Se incluyen como servicios gravados: • la realización de obras ((con o sin entrega g de materiales); • las intermediaciones en general; • la utilización personal de los servicios prestados por la empresa, por parte del dueño o socio y otros funcionarios de la misma; y • el arrendamiento de bienes o cualquier otra convención ió que implique i li o tenga t por fin fi dar d ell uso o goce del bien. Régimen Tributario Panameño Página 32 Aviso de operación • • Introducción d ó Tarifas Aviso de operación Introducción Sujetos que lo requieren Personas naturales Personas jurídicas Régimen Tributario Panameño Página 34 Base imponible Patrimonio más cuentas por pagar a casa matriz o filial fili l en ell extranjero t j Hecho gravado Actividades Industriales Actividades Comerciales Aviso de operación Tarifas 2% del capital de la empresa: • Con un mínimo de B/.100.00 • Y un máximo de B/.60,000.00 • Quedan exentas las personas naturales o jurídicas con capital invertido menor de B/.10,000.00 Empresas establecidas en la Zona Libre de Colón • A pesar de que no requieren el formulario de aviso de operación: •Q Quedan obligadas g al pago p g del 1% anual sobre el capital p de la empresa • Con un mínimo de B/.100.00 • Y un máximo de B/.50,000.00 Régimen Tributario Panameño Página 35 Dividendos • • • • • • • Introducción d ó Tarifas Zona Libre y áreas especiales Orden para practicar las retenciones Convenios para evitar la doble tributación Sucursales de personas jurídicas extranjeras Plazo para pago Impuesto de Dividendos Introducción Definición En la legislación panameña se define al dividendo como aquella renta percibida por un accionista de una sociedad anónima,, así como también la renta producida por una cuota de participación de un socio de una sociedad de responsabilidad limitada o una sociedad i d d en comandita, dit entre otras Régimen Tributario Panameño Página 37 Hecho H h generador Distribución de las utilidades retenidas Base imponible La porción de dichas utilidades que le corresponde a cada accionista, según su participación accionaria Impuesto p de Dividendos Tarifas 10% • Utilidades de fuente panameña Régimen Tributario Panameño 38 5% • Utilidades de renta exenta, fuente ext y/o exportación 20% • Acciones al portador Impuesto p de Dividendos Zona Libre y áreas especiales Pagarán 5% sobre 1. Fuente panameña u operaciones interiores o locales 2 F 2. Fuente t extranjera t j u operaciones i exteriores t i o de exportación; y 3. Renta exenta del Impuesto sobre la Renta, prevista en los literales f., l. y n. del artículo 708 del Código Fiscal. Régimen Tributario Panameño 39 Impuesto p de Dividendos Orden para practicar las Retenciones Se deben agotar primero las utilidades de fuente panameña Antes de repartir dividendos o cuotas de participación sobre las rentas de: • Fuente extranjera • Operaciones de exportación Régimen Tributario Panameño Página 40 Impuesto p de Dividendos Convenios para evitar la doble tributación Prevalecerá el régimen fiscal previstos en los tratados o convenios para evitar la doble imposición fiscal que sean suscritos por Panamá En caso de que no existan convenios para evitar la doble imposición, la persona jurídica quedará obligada a retener el impuesto de dividendos (5%, 10% o 20%). Régimen Tributario Panameño Página 41 IImpuesto t d de Di Dividendos id d Sucursales de personas jurídicas extranjeras Pagarán dividendos al 10% sobre el 100% de su renta gravable obtenida en Panamá. La retención tendrá carácter definitivo y se pagará conjuntamente con la presentación de la declaración jurada correspondiente (aunque no se hayan distribuido). distribuido) Régimen Tributario Panameño Página 42 Dividendos Plazo para pago Las sumas retenidas deberán ser remitidas al funcionario recaudador dentro de los 10 días siguientes a la fecha de retención. Tales deducciones y retenciones serán definitivas. Régimen Tributario Panameño Página 43 Impuesto Complementario Adelanto d l all impuesto de d Dividendo d d IImpuesto t complementario l t i Tarifas Este E t iimpuesto t aplica li cuando d lla empresa no distribuye dividendos (excepto en el caso de las sucursales). Se pagará el 10% de la diferencia. En los casos de que la retención sea del 5%... • Y no se distribuyan dividendos • O que la suma total distribuida como dividendo sea menor del 20% del monto de las ganancias netas del período fiscal • Se deberá cubrir el 10% de la diferencia Régimen Tributario Panameño Página 45 Impuesto Municipal • • • • Introducción d ó ¿Cómo se establece el impuesto a pagar? Tabla tributaria ¿Quiénes é están á exentos? IImpuesto t M Municipal i i l Introducción Toda persona que establezca cualquier negocio, empresa o actividad gravable en los distritos de la República p de Panamá,, está obligada g a comunicarla al Tesorero Municipal respectivo; para que éste proceda con su clasificación e inscripción en el Registro Municipal. p Una vez realizada la inscripción, ó se procede con la calificación o aforamiento a la actividad y la determinación del impuesto a pagar. Régimen Tributario Panameño Página 47 Impuesto Municipal Introducción Determinación Ingresos, ventas y operaciones p brutas Pago – Impuestos mensuales al final de cada mes recargo del 20% y un recargo adicional de 1% por cada mes de mora, cobrables por jurisdicción coactiva. Régimen Tributario Panameño Página 48 Pago – impuestos anuales se pagarán primer dentro del p trimestre de cada año fiscal vencido el plazo plazo, se aplicará un recargo del 10%. Impuesto Municipal ¿Cómo se establece el impuesto a pagar? El impuesto i t a pagar g es establecido t bl id dependiendo d di d de d la l actividad ti id d económica que se realice y del ingreso anual bruto que genere la actividad, ubicando su monto en una tabla pre-establecida. NOMBRE DE LA ACTIVIDAD TABLA NO. DE PÁGINA Abarroterías 20 25 Academias de karate 2 20 Agencias de viajes 30 27 Salones de belleza 52 33 Salones de masajes 66 36 A Ejemplo: S Régimen Tributario Panameño Página 49 Impuesto Municipal Tabla tributaria Es la estructura sobre la cual se establece los impuestos basados en los ingresos, g , ventas o comisiones brutas anuales de cada una de las actividades comerciales, industriales y lucrativas que pueden ser gravadas por el Municipio correspondiente, con el respectivo ti impuesto i t mensuall a pagar. Régimen Tributario Panameño Page 50 TABLA 2 VENTAS BRUTAS ANUALES (B/.) Primera categoría Más de ... 6,000,000.00 De 5,000,000.01 hasta 6,000,000.00 De 4,000,000.01 hasta 5,000,000.00 De 2 2,000,000.01 000 000 01 hasta 4,000,000.00 4 000 000 00 Segunda categoría De 1,500,000.01 hasta 2,000,000.00 De 1,000,000.01 hasta 1,500,000.00 De 750,000.01 hasta 1,000,000.00 Tercera categoría De 400,000.01 hasta 500,000.00 De 300,000.01 hasta 400,000.00 De 200,000.01 hasta 300,000.00 De 150,000.01 hasta 200,000.00 De 120,000.01 hasta 150,000.00 De 100,000.01 hasta 120,000.00 De 80,000.01 hasta 100,000.00 De 60,000.01 hasta 80,000.00 De 40,000.01 hasta 60,000.00 Hasta... 40,000.00 IMPUESTO MENSUAL (B/.) 1,000.00 700.00 600.00 500 00 500.00 400.00 300.00 250.00 175.00 150.00 125.00 100.00 75.00 50.00 40.00 30.00 20.00 10.00 Impuesto Municipal ¿Quiénes están exentos? 1 P 1. Profesiones f i lib liberales, l con excepción ió de d aquellas ll que se constituyan en personas jurídicas para lucrar o que en dichos establecimientos se realice venta al por menor. 2. La Nación. 3. La Asociación Intermunicipal. 4. Los pobres de solemnidad. que determine el Concejo j Municipal, p , conforme a la 5. Los q Ley. Régimen Tributario Panameño Page 51 Caja de Seguro Social • • ¿Quiénes é d deben b inscribirse b b bajo ell regimen de d seguridad d d social? l Prestaciones sociales Caja de Seguro Social ¿Quiénes deben inscribirse bajo el régimen de seguridad g social? Las personas naturales o jurídicas que usen los servicios de un trabajador en virtud de un contrato de trabajo expreso o tácito mediante el pago de un sueldo. Régimen Tributario Panameño Page 53 Caja de Seguro Social Prestaciones sociales Concepto Seguro Social: 2011 2012 2013 Seguro Educativo Régimen Tributario Panameño Page 54 % sobre b ell salario l i mensual Empleador p Empleado p 9 9 10 1 25 1.25 12 12 12.25 15 1.5 Tasa Única • • ¿Quiénes é d deben b pagar? Pago Tasa Única ¿Quiénes deben pagar? ¿Quiénes pagan? • Sociedades anónimas • Fundaciones de interés é privado • Sociedades de responsabilidad bilid d li limitada it d • Y cualesquiera otras personas jurídicas nacionales o extranjeras Régimen Tributario Panameño Page 56 Excepciones • Organizaciones sin fines d llucro de • Cooperativas • Sociedades civiles Tasa Única Pago (1) Al momento de su inscripción pagarán una tasa t d de B/ B/.250.00 250 00 En los siguientes años pagarán una tasa de B/.300.00 Régimen Tributario Panameño Page 57 Tasa Única Pago (2) Las sociedades L i d d y ffundaciones d i d de iinterés t é privado i d con ffecha h de inscripción de enero hasta junio, • Tienen hasta el 15 de julio de cada año para pagar la segunda y siguientes tasas Las sociedades y fundaciones de interés privado con fecha de inscripción de julio hasta diciembre, • Tienen hasta el 15 de enero de cada año para pagar la segunda y siguientes tasas Régimen Tributario Panameño Page 58 Impuesto de Inmuebles • • • Tarifas f Tarifa progresiva combinada Tarifa progresiva combinada alternativa Impuesto de Inmuebles Tarifas Tarifa progresiva combinada Tarifa progresiva combinada alternativa Régimen Tributario Panameño Page 60 Impuesto de Inmuebles Tarifa progresiva combinada Columna 1 Columna 2 Más de Hasta 0 30 000 30,000 50,000 75,000 30,000 50 000 50,000 75,000 y más Columna 3 Diferencia 21 2-1 30,000 20 000 20,000 25,000 Impuesto Total Impto. % del anual Anual exceso /s Columna s/ columna 2 3 no paga impuesto (*) 1 75 1.75 350 350 1.95 487.50 837.50 2.10 * En el caso de la Propiedad Horizontal, no aplica la exención de los primeros B/.30,000 durante el período en que se encuentre legítimamente exonerado el j ; se aplicara p una tasa de 1%;; para p este primer p tramo valor de las mejoras; Régimen Tributario Panameño Page 61 Impuesto de Inmuebles Tarifa Progresiva Combinada Alternativa * Aplica para los inmuebles con avalúos aprobados por la Dirección de Catastro Catastro, vía resolución (Ley 49 de 2009). Columna 1 Más de Columna 2 Hasta 0 30,000 100,000 30,000 , 100,000 y más Columna 3 Diferencia 2-1 % del exceso No p paga g impuesto p ((*)) 70,000 0.75 1 * En el caso de la Propiedad Horizontal, no aplica la exención de los primeros B/.30,000 durante el período en que se encuentre legítimamente exonerado el j ; se aplicara p una tasa de 1%;; para p este primer p tramo valor de las mejoras; Régimen Tributario Panameño Page 62 Preguntas y respuestas [email protected] [email protected]