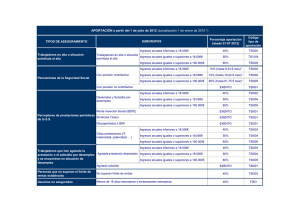

TITULO 13 L.P.R.A.: -CONTRIBUCIONES Y FINANZAS

Anuncio