El nuevo modelo de Control del Cumplimiento Tributario de los

Anuncio

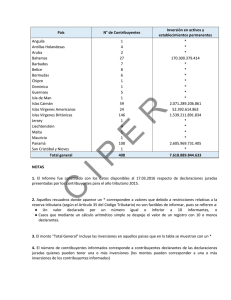

Septiembre 2015 Nota Técnica El nuevo modelo de Control del Cumplimiento Tributario de los Grandes Contribuyentes: las últimas medidas propuestas por la HMRC y su potencial impacto en España José Manuel Calderón Consejero Académico EY Introducción Esta nota expone de forma sucinta una serie de medidas propuestas recientemente por el Gobierno británico con el objetivo de mejorar el nivel (y la percepción pública) de cumplimiento tributario por parte de las “grandes empresas”. Tales medidas forman parte del Summer Budget 2015, aprobado por el Gobierno británico, el cual, además de incluir el referido paquete regulatorio dirigido a mejorar el nivel de cumplimiento tributario de los grandes contribuyentes, articula otra serie de medidas dirigidas a crear el marco fiscal corporativo más competitivo de los países del G20, a partir fundamentalmente de una importante rebaja del tipo de gravamen nominal del IS (20 % en el 2015, 19% en el 2017 y 18% en el 2020). Básicamente, las medidas que se propone poner en práctica la Administración tributaria del Reino Unido (Her Majesty´s Revenue and Customs, en adelante HMRC) se recogen en el documento HMRC, Improving Large Business Tax Compliance, Consultation document, 22 July 2015, y tratan de alterar o modificar el comportamiento de las “grandes empresas” en el sentido de reducir su nivel de riesgo fiscal y su enfoque de planificación fiscal a través de varios mecanismos o palancas que hacen que la toma o asunción de posiciones de riesgo fiscal o simplemente aprovechar oportunidades de planificación fiscal que se mueven en la zona gris o “no son de manual” en el sentido de resultar claramente acordes con la letra y el espíritu de la ley, resulte más complejo, costoso y problemático para las grandes empresas y sus consejos de administracióni. El modelo y medidas para la mejora del cumplimiento tributario de los grandes contribuyentes que propone la HMRC están basadas en la experiencia previa de las autoridades fiscales británicas y extranjeras (Foro de Administración Tributaria OCDE), los principios del modelo de cumplimiento tributario cooperativo y también toman en consideración un relevante estudio realizado por la propia HMRC titulado Exploring Large Business Tax Strategy Behaviour ii, cuyas ideas más destacables son expuestas en el siguiente epígrafe a efectos de contextualizar y entender mejor las medidas propuestas. Estas nuevas medidas, por tanto, no se incardinan ni tienen una raíz en el Plan de Acción OCDE/G20 BEPS, pero pueden ser calificadas como conectadas con las acciones de este movimiento global dirigidas a limitar la planificación fiscal de las empresas multinacionales (MNEs). De esta forma, las medidas propuestas estarían estrechamente vinculadas con la articulación de nuevos modelos administrativos de gestión de riesgos fiscales que alteran el marco tradicional de relaciones entre las autoridades fiscales y los grandes contribuyentes; este nuevo enfoque pivota sobre un mecanismo de “segmentación de contribuyentes” que opera a partir de su calificación administrativa de riesgo fiscal, la cual está basada en una serie de elementos (más cualitativos que cuantitativos) que tienen que ver con el comportamiento fiscal del contribuyente, entre los que destaca su estrategia fiscal (posición en materia de planificación fiscal), su nivel de transparencia fiscal, las relaciones con las autoridades fiscales, su historial de cumplimiento, etc. Las medidas propuestas por el gobierno británico no constituyen un hecho aislado sino que cabe contextualizarlas en una tendencia internacional que se está desarrollando en el marco de los trabajos del Foro de Administraciones tributarias de la OCDE, de suerte que cabe identificar evidencias de la aplicación de estos nuevos enfoques administrativos en nuestro país y en otros miembros y no miembros de la OCDE. I. Principales conclusiones derivadas del estudio de la HMRC Exploring Large Business Tax Strategy Behaviour (2015) Las conclusiones de este estudio han sido muy tenidas en cuenta a la hora de definir las medidas que propone la HMRC para mejorar el cumplimiento tributario de las grandes empresas y en tal sentido resulta conveniente hacer referencia a ellas. De este estudio empírico derivado del análisis de trabajos precedentes iii y de las entrevistas realizadas con Directores Financieros y Fiscales de 35 grandes empresasiv y dirigido a determinar las principales causas que conducen a las empresas a modificar su estrategia fiscal, resultaron las siguientes conclusiones: ► Recientes cambios en el “clima fiscal”: los importantes cambios del marco regulatoriotributario a nivel nacional e internacional, unido a la mayor supervisión administrativa y pública de los “esquemas fiscales” ha ejercido una significativa influencia en las empresas a la hora de fijar su “estrategia fiscal”. ► Relevancia de los órganos que establecen la estrategia fiscal y de la cultura empresarial: Por un lado, la creciente relevancia pública y económica del pago de impuestos ha traído consigo un escalamiento de la función fiscal del departamento fiscal al Consejo de Administración y al CEO, de manera que éstos cada vez más se ven forzados a asumir la función de definir la “estrategia fiscal” de la empresa y supervisar su aplicación. Por otro lado, la cultura de la empresa refleja dos principales enfoques en relación con el pago de impuestos. La visión tradicional parte de la base de que la prioridad es mantener y crear valor para los accionistas y maximizar el beneficio empresarial, y en tal sentido los impuestos constituyen un coste o riesgo a minimizar, sin que posea implicaciones morales de ningún tipo sino una necesidad derivada de una obligación legal. Esta concepción categoriza el pago de impuestos como una función de “compliance”, que debe reducir a la mínima expresión el coste fiscal dentro del marco legal, y en tal sentido la empresa pone en marcha los correspondientes mecanismos de gestión de costes y riesgos a efectos de maximizar el beneficio empresarial, considerando su impacto sobre su pay-out, su capacidad de inversión y competitividadv. Las empresas que participan de este enfoque tradicional con frecuencia poseen (internamente) un “objetivo” de tipo fiscal efectivo (effective tax rate target) y ponen en marcha complejas estructuras para lograr tal objetivo aprovechando todo tipo de incentivos fiscales y oportunidades de planificación. Un segundo enfoque más moderno vincula la contribución 2 fiscal de la empresa con su política de “responsabilidad social corporativa”, considerando cómo el pago de impuestos está correlacionado con la reputación de la empresa. Este enfoque tampoco relaciona el pago de impuestos con un imperativo moral o ético, sino con una estrategia a largo plazo para salvaguardar el valor del accionista y defender la identidad de la empresa. Las empresas que adoptan este enfoque tienden a articular estructuras más simples y no persiguen de forma sistemática el aprovechamiento de ventajas fiscales ni suelen tener un objetivo de tipo efectivo de gravamen. ► Espectro de culturas empresariales en relación con el riesgo fiscal: Las empresas que poseen un mayor apetito por el riesgo tienden a concebir los impuestos como un coste o riesgo que debe ser supervisado y dimensionado (tax as cost centre to be managed). En el otro extremo del marco de posiciones estarían las empresas con mayor aversión al riesgo y que visualizan los impuestos como parte de su identidad, integrándolo en la política de RSC, y vinculando el pago de impuestos con su reputación empresarial (good corporate citizenship); en este marco, el enfoque de cumplimiento tributario con arreglo a la letra y el espíritu de la ley tiene un encaje o acomodo menos problemático que en las empresas que poseen una cultura con menor aversión al riesgo. En el primer caso la posición del director fiscal posee menos influencia a la hora de definir la estrategia fiscal en tanto que en el segundo caso acontece lo contrario. ► Diferentes factores externos que influencian las estrategias fiscales de las empresas con distintos enfoques de aversión al riesgo: Las empresas con cultura de menor aversión al riesgo son más reactivas en relación con los cambios de regulación y la imposición de sanciones, en tanto que las que poseen más aversión al riesgo son más reactivas a la presión pública, los cambios regulatorios y la posición (interpretativa) y actuaciones (regularizaciones/sanciones) de la Administración tributaria. La influencia de asesores externos sobre la función fiscal es diferente en un caso u otro, mientras que la empresas con menor aversión al riesgo están interesadas en recibir input sobre oportunidades de planificación fiscal (strategic advisory model), las que presentan mayor aversión al riesgo están más interesadas en el asesoramiento externo a efectos de lograr confort o confirmación sobre el correcto cumplimiento con la normativa tributaria (got things right advisory-compliance model). ► Fuerzas de cambio sobre la estrategia fiscal: Las empresas identifican una serie de factores desencadenantes de cambios en su estrategia fiscal, a saber: a) la publicación de la estrategia fiscal por parte de los competidores; b) la obligación legal de publicar la estrategia fiscal; c) cambios en el panorama regulatorio internacional; d) percepción de que la presión pública posee impacto negativo sobre el negocio; e) imposición de duras sanciones tributarias (económicas e impropias); f) presiones comerciales; y g) mayor agresividad de la competencia. Entre los factores que se considera que poseen mayor influencia a efectos de alterar la estrategia fiscal de una empresa se destaca el cambio de liderazgo y/o de propietario y estructura (M&A) de la empresa, de manera que cambios en la composición del consejo de administración afectan de forma relevante a la estrategia fiscal. Igualmente, la introducción de un severo régimen sancionador que pueda afectar a miembros del consejo o a ejecutivos de una empresa incide de forma relevante en la estrategia fiscal. El cambio de las condiciones de mercado, reduciendo los márgenes de beneficio debido a la competencia o a otros factores, impacta sobre la estrategia fiscal intensificándose la presión por reducir el coste fiscal. La percepción del impacto negativo sobre el beneficio derivado del escrutinio público de las prácticas fiscales puede influenciar la estrategia fiscal de determinadas empresas (v.gr., sectores de venta al por menor de bienes, telecomunicaciones, y financiero), aunque se tiende a minimizar tal incidencia ya que el aprovechamiento de la mayoría de las ventajas fiscales normalmente viene recibiendo una valoración pública negativa. ► Relevancia de la “codificación” de la estrategia fiscal: el grado de codificación y contenido de la estrategia fiscal constituyen claros indicadores del nivel de “agresividad fiscal” de las empresas. Aquellas que asumen mayores riesgos tienden a no tener la estrategia fiscal formalizada, esto es, escrita o publicada (modelo de estrategia fiscal tácita), en tanto que las que poseen mayor 3 aversión al riesgo tienden a codificarla y hacerla pública (modelo de estrategia fiscal formalizada, codificada y pública). Estas últimas adoptan una posición de mayor transparencia fiscal, detallando un buen número de cuestiones relacionadas con el cumplimiento tributario y el pago de impuestos en particular, incluyendo referencias al “fair share of tax”, el cumplimiento con arreglo al espíritu de la ley y las buenas relaciones con el Fisco; las empresas que adoptan una estrategia fiscal tácita adoptan una posición minimalista y “elusiva” en relación con las referencias al pago de impuestos, de manera que las escasas menciones a su política fiscal se limitan a manifestar el alineamiento de su modelo de cumplimiento tributario con la legislación aplicable. Las matrices residentes del Reino Unido tienden a aproximarse más al primer modelo (estrategia fiscal tácita) que al segundo, lo cual se ha relacionado con una estrategia más amplia de la empresa interesada en mantener buenas relaciones con las autoridades del país donde tienen su sede. También aquí cabe apreciar diferencias entre matrices residentes en el Reino Unido y filiales (o establecimientos permanentes) de grupos extranjeros, dado que, por un lado, las primeras adoptan un enfoque más global sobre su cumplimiento tributario referido al conjunto de impuestos satisfechos en el país y, por otro, las filiales de grupos extranjeros limitan en mayor medida la información sobre estrategia fiscal entre otras razones, considerando cómo en gran medida viene determinada por la matriz. ► Posición relativa al “rating de riesgo” asignado por la HMRC: la clasificación de riesgo fiscal de la empresa por la HMRC es valorada de forma muy diversa, siendo más apreciada por los directores fiscales de las empresas con mayor aversión al riesgo, en la medida en que ello permite aprovechar los beneficios de una buena relación con las autoridades fiscales. Algunas empresas con mayor apetito de riesgo llegan a considerar perjudicial un rating de bajo riesgo, en la medida en que algunos inversores podrían considerar que la empresa no está haciendo todo lo suficiente para minimizar el coste fiscal (ineficiencia de la función fiscal). En la misma línea se apunta que son los directores fiscales de estas empresas los que perciben las ventajas o desventajas de un rating de bajo riesgo fiscal, dado que afecta a sus relaciones con las autoridades fiscales pero no al “negocio”. II. Exposición del modelo propuesto por la HMRC en su informe Improving Large Business Tax Compliance (Julio 2015) Básicamente, los mecanismos que la HMRC propone ahora y que somete a consulta pública son los siguientes: ► Mecanismo de Transparencia Fiscal: Establecimiento de la obligación legal para todas las grandes empresas de “publicar su estrategia fiscal”, permitiendo así el escrutinio o supervisión pública del enfoque de tales grandes empresas en relación con la planificación fiscal y el cumplimiento tributario. ► Mecanismo de Buen Gobierno Corporativo Fiscal: Implantación de un “Code of Practice on Taxation for Large Business”, que refleja los comportamientos fiscales que la HMRC espera de los grandes contribuyentes. ► “Medidas especiales” para fijar un marco de relaciones agravado para grandes contribuyentes que de forma reiterada ponen en marcha esquemas de planificación fiscal agresiva, y rechazan una relación con la HMRC abierta y colaborativa. Estos tres mecanismos responden a una lógica o enfoque común de “marcaje al hombre” (HMRC´s manmarking approach) que ha venido siendo desarrollado con éxito por las autoridades fiscales británicas en relación con el control fiscal de las grandes empresas. Las medidas propuestas profundizan, por tanto, en la estrategia seguida hasta la fecha por la HMRC y pretenden dar una vuelta de tuerca más al modelo a los efectos de mejorar el nivel de cumplimiento tributario de los grandes contribuyentes respecto de su contribución al IS en el Reino Unido por la vía de establecer mecanismos que: ► intensifiquen la transparencia fiscal pública respecto de su modelo de cumplimiento tributario (contribución fiscal, estrategia fiscal, nivel de riesgo y enfoque de planificación fiscal), 4 ► ► determinen los estándares de buenas prácticas fiscales que incluyen relaciones colaborativas, abiertas y transparentes con las autoridades fiscales, particularmente sobre sus estructuras fiscales y operaciones de planificación fiscal, y articulen una suerte de “régimen especial” (agravado) para grandes contribuyentes que no sigan las buenas prácticas fiscales, esto es, realicen operaciones de planificación fiscal agresiva y rechacen una relación abierta y colaborativa con las autoridades fiscales. La obligación de publicación de la Estrategia Fiscal por parte de los grandes contribuyentes El HMRC pone de relieve cómo el marco internacional de transparencia fiscal está cambiando y advierte cómo cada vez más compañías del FTSE 100 hacen pública información sobre su modelo de cumplimiento tributario, pero el nivel de información es fragmentario y no uniforme, el lenguaje empleado en muchas ocasiones es “elusivo” y además las grandes empresas que adoptan posiciones de mayor riesgo fiscal o han sido objeto de presión mediática sobre sus “prácticas fiscales” han reaccionado de forma defensiva limitando su nivel/calidad la información fiscal en sus estados financieros y defienden que mantienen posiciones informales o no escritas sobre su estrategia fiscalvi. La Administración inglesa propone aumentar y uniformar el nivel de transparencia fiscal por la vía de establecer la obligación de publicar determinada información fiscal de forma anual por parte de las grandes empresas, indicando que esta nueva obligación no deriva del Plan BEPS. En concreto, la medida propuesta consiste en la obligación de las grandes empresas de comunicar públicamente su “estrategia fiscal”, al margen de otras obligaciones derivadas del Country-by-Country Reporting o de la documentación de precios de transferencia, sin que ello además requiera revelar públicamente el nivel de impuestos pagados. La revelación pública y anual de la información sobre la estrategia fiscal puede realizarse a través de la página web de la compañía o través de un informe anual incluido en los estados financieros), y debe comprender la siguiente información relacionada con las actividades del grupo que afectan a la tributación en el Reino Unido: ► Exposición general de los procedimientos internos de gobernanza corporativa; ► Enfoque sobre gestión de riesgos; ► Posición sobre la planificación fiscal y “apetito por el riesgo en la planificación fiscal” (por ejemplo, si adoptan una posición de planificación de acuerdo con el espíritu y la letra de la ley); ► Enfoque de la relación con la HMRC; ► Posición sobre la fijación de un objetivo del grupo sobre el “tipo fiscal efectivo”, en qué consistiría y las medidas para lograr tal meta. La falta de cumplimiento con esta obligación legal, una vez establecida, sería objeto de la correspondiente sanción. A su vez, la HMRC advierte que la existencia de inconsistencias entre las declaraciones tributarias y la estrategia fiscal publicada se tendrá en cuenta a los efectos de su política de gestión de riesgos fiscales. La implantación de un “Code of Practice on Taxation for Large Business” El HMRC ha elaborado un código voluntario que establece un compendio de pautas y principios relativos a las mejores prácticas de cumplimiento tributario de las grandes empresas, a efectos de que éstas se comprometan a seguirlos y adopten posiciones fiscales consistentes con tales principios. En gran medida los objetivos y principios del Código coinciden con los elaborados por la OCDE en el marco de la denominada “relación cooperativa” (o modelo de cumplimiento cooperativo a partir de 2013). Tales principios operan como objetivos y directrices que deben informar la relación jurídico-tributaria entre estos contribuyentes y las autoridades fiscales, y consisten en lo siguiente: ► Promover fórmulas positivas y responsables de trabajo entre las grandes empresas en el Reino Unido y la Administración tributaria, sobre la base de una relación de confianza y transparencia. ► Promover la mejor práctica en relación con el enfoque empresarial del gobierno de sus asuntos fiscales (internal governance). ► Formalizar los estándares que las grandes empresas deberían adoptar a la hora de estructurar su enfoque de la planificación fiscal. 5 El HMRC considera que el seguimiento de estos principios permitiría una más rápida resolución de las principales cuestiones fiscales, obtener mayor seguridad jurídica para las dos partes, y facilitaría los debates abiertos y constructivos entre el Fisco y las Grandes empresas, reduciendo el surgimiento de potenciales litigios o conflictos. El Código se configura como un instrumento de cumplimiento voluntario y, a diferencia del Código de Práctica Fiscal de los Bancos, no se ha establecido ningún mecanismo de sanción impropia, como el name & shame, en relación con la no adhesión al mismo o su incumplimiento. No obstante, allí donde la HMRC detectara inconsistencias entre las declaraciones tributarias presentadas por una empresa y los principios del Código al que se ha adherido, tal circunstancia se tendrá en cuenta a la hora de aplicar los mecanismos de gestión de riesgos fiscales por la Administración. Es decir, el Código no constituye otra cosa que una nueva herramienta de gestión de riesgos fiscales al servicio y en poder de la HMRC, de manera que aquellas grandes empresas que sigan sus principios y adopten una posición transparente y cooperativa con el Fisco –lo cual conlleva reducir su nivel de riesgo fiscal y renunciar a planificaciones fiscales legales pero no plenamente alineadas con la letra y espíritu de la ley— tendrán acceso a un trato fiscal específico aplicable a los contribuyentes cooperativos y de bajo riesgo, que conlleva teóricamente menor costes de cumplimiento, más seguridad jurídica y menos litigios. El Código constituye un mecanismo formal para que las grandes empresas y la HMRC incardinen sus relaciones con arreglo a estos principios, sin que se haya regulado a nivel legislativo tal mecanismo ni se hayan establecido medidas, procedimientos o instituciones específicas para instrumentar sus objetivos, de manera que la regulación tributaria general será aplicable a efectos de dotar de eficacia y contenido los acuerdos alcanzados en el marco de esta relación cooperativa. El punto más conflictivo aquí, al igual que en cualquier modelo de cumplimiento cooperativo, radica en las discrepancias sobre el nivel y tipo de planificación fiscal que se considera legítima y aceptable en el marco de este modelo. Así, la HMRC parte de la base de que “es completamente legítimo para las empresas planificar fiscalmente” (para.3.19). No obstante, el concepto de planificación fiscal legítima queda reducido a la aplicación de ventajas fiscales recogidas en la legislación, de manera que resulte acorde con la letra y espíritu de la mismavii. Es decir, no basta con que la aplicación de la ventaja fiscal sea acorde con el texto previsto en una norma, sino que además debe ser consistente y alineado con la intención del legislador cuando estableció tal normativa. Tal enfoque, coincidente con la estigmatización de la planificación fiscal agresiva (legal), introduce elementos subjetivos en la interpretación de la norma y está teñida de connotaciones morales; de hecho, la HMRC no sólo excluye operaciones estructuradas de manera tal que tengan resultados fiscales que sean inconsistentes con las consecuencias económicas, salvo que exista legislación específica diseñada a tal efecto; sino también añade que las grandes empresas deben adoptar un “comportamiento razonable y socialmente responsable fiscalmente” (paras.3.19-3.21). “Medidas especiales” para fijar un marco de relaciones agravado para grandes contribuyentes que de forma reiterada ponen en marcha esquemas de planificación fiscal agresiva, o rechazan una relación con la HMRC abierta y colaborativa Estas medidas especiales forman parte del enfoque desarrollado por la HMRC en relación con los contribuyentes de alto riesgo fiscal (HMRC´s High Risk Corporates Programme, HRCP) que ha contribuido a recaudar 14 mil millones de libras esterlinas desde su puesta en marcha en 2010, con elevados ratios de éxito en los litigios que ha enfrentado al Fisco con estos contribuyentes de alto riesgo. Se trata por tanto de nuevas medidas dirigidas específicamente frente a grandes contribuyentes de alto riesgo fiscal, con el objetivo de añadir una nueva herramienta de gestión de riesgos fiscales al servicio de la Administración que trata de persuadir o forzar cambios de conducta fiscal de los contribuyentes que vienen adoptando posiciones o comportamientos de alto riesgo fiscal. A estos efectos se considera que una gran empresa desarrolla conductas de alto riesgo fiscal cuando: a) no es transparente ni coopera con la HMRC, y b) realiza de forma persistente operaciones de planificación fiscal agresiva. Estas “medidas especiales” (en realidad un “régimen específico y agravado de control fiscal” que intensifica la HMRC´s man-marking approach) están concebidas 6 para ser aplicadas sobre un número muy limitado de grandes contribuyentes de alto riesgo fiscal que desarrollen de forma persistente posiciones poco transparentes y planificaciones fiscales agresivas en sentido estricto. El objetivo es forzar un cambio de estrategia fiscal a efectos de lograr una suerte de “tax taming” que implique una renuncia a poner en marcha esquemas u operaciones de planificación fiscal agresiva. Nótese a este respecto cómo el estudio del HMRC Exploring Large Business Tax Strategy Behaviour, mostró cómo la mayoría de las empresas que adoptaban posiciones de riesgo fiscal no tomaban en consideración el tax risk-rating realizado por las autoridades fiscales, de manera que a través de estas medidas especiales se trataría de articular mecanismos más contundentes (y reactivos) de cara a provocar un cambio de conducta y estrategia fiscal. El ámbito de aplicación de esta suerte de “régimen especial” no resulta claro ya que se construye sobre presupuestos que entrañan conceptos jurídicos indeterminados (planificación fiscal agresiva, y falta de transparencia) y, por tanto, serán objeto de apreciación subjetiva y caso a caso por la HMRC (specific risk-based and behavioural criteria) al no tratarse de un test mecánico como, por ejemplo, el de los DOTAS. Ello no permite saber a ciencia cierta si una gran empresa que adopta una estrategia fiscal que incluye la planificación fiscal activa en sus principales operaciones y estructura, y cumple con sus deberes de colaboración en el marco de procedimientos de comprobación puede ser calificado como “contribuyente de alto riesgo” de manera que pueda quedar sujeto a estas medidas especiales, aunque a nuestro juicio tal comportamiento debe quedar fuera de las mismas considerando fundamentalmente su nivel de colaboración. La guía del HMRC parece indicar que estas medidas especiales están pensadas para supuestos próximos a la “resistencia fiscal”, donde una gran empresa desarrolla de forma activa y continuada un elevado número de esquemas puramente artificiosos, aunque no queda claro si el concepto de planificación fiscal agresiva que se maneja a estos efectos comprende únicamente tales montajes puramente artificiales o si también incluye aquellos que no cumplen con la letra y el espíritu de la ley. La inclusión de una gran empresa de alto riesgo en el régimen de “medidas especiales” se realiza con arreglo a un procedimiento especial, de acuerdo con el cual tal contribuyente recibe una notificación de pre-inclusión a efectos de que modifique su comportamiento en un plazo de 12 meses, periodo durante el cual debe mostrar una significativa mejora de su conducta fiscal. Transcurrido tal plazo sin que se aprecie tal mejora, el contribuyente quedará incardinado en el régimen especial de alto riesgo fiscal y podrá ser objeto de dos tipos de medidas sancionatorias. Por un lado, aquellos contribuyentes que no hayan mejorado su nivel de colaboración y transparencia con las autoridades fiscales pueden ser objeto de las siguientes medidas sancionatorias: ► Incremento de los deberes de información del contribuyente con las autoridades fiscales, incluyendo por ejemplo la entrega de informes de asesoramiento fiscal realizados por terceros (no cubiertos por el secreto profesional). ► Restricción de la aplicación de mecanismos de información y asistencia al contribuyente. ► Publicidad negativa/name & shame del contribuyente como sujeto a “medidas especiales” por la HMRC. Por otro lado, la HMRC contempla otro tipo de sanciones para aquellos contribuyentes que siguen adoptando conductas de alto riesgo llevando a cabo operaciones de planificación fiscal agresiva o manteniendo posiciones en las declaraciones tributarias que resultan inconsistentes. Las medidas propuestas son las siguientes: ► Imposibilidad de alegar la defensa de “diligencia debida” frente a la imposición de sanciones tributarias (100 %). ► Publicidad negativa/name & shame del contribuyente como sujeto a “medidas especiales” por la HMRC. El HMRC indica, no obstante, que la imposición de estas sanciones estará sujeta a mecanismos de buena gobernanza y salvaguardias, sin perjuicio de la revisión judicial de las mismas. También se ha arbitrado un procedimiento de salida (exit review), de manera que una vez transcurrido el periodo mínimo de dos años de duración del régimen especial, la HMRC revisará el caso y verificará si concurren o no los presupuestos para seguir calificando al contribuyente como de alto riesgo fiscal en el sentido expuesto. 7 III. Comentarios finales investors, stakeholders), lo cual complica el tax planning. Y como resultado de todo ello se eleva el umbral de consistencia de toda planificación fiscal en términos de sustancia económica y alineamiento con los estándares fiscales internacionales (y prácticas locales), dado que debe soportar el escrutinio interno y externo administrativo y público (Wall Street test), lo cual supone de facto una “inversión de la carga de la prueba” sobre su consistencia y sustancia económica requiriéndose en tal sentido de un asesoramiento cualificado, tendencial, global y dinámico. Las propuestas recogidas en el nuevo modelo presentado por la HMRC para mejorar el cumplimiento tributario de los grandes contribuyentes pueden suscitar un buen número de observaciones, entre las que nos limitamos a apuntar las siguientes: ► La idea de fondo es articular un conjunto de medidas que intensifiquen la presión pública y administrativa sobre el modelo de cumplimiento tributario y estrategia fiscal de las grandes empresas a efectos de que éstas alteren su comportamiento fiscal en el sentido de adoptar posiciones de menor riesgo fiscal (renuncia a la planificación fiscal en la zona gris y al aprovechamiento de oportunidades de arbitraje fiscal internacional), de manera que a cambio de tal mayor contribución fiscal obtendrían mejor reputación pública (good corporate tax citizenship) y mayores niveles de seguridad jurídica (paz fiscal) como consecuencia de mejores relaciones con las autoridades fiscales. ► Las medidas propuestas en realidad no exigen estrictamente una renuncia a la planificación fiscal (de hecho el documento HMRC reconoce la legitimidad del tax planning, para.3.19) sino que la dificultan y hacen más costosa y compleja a través de un enfoque más sofisticado que combina el denominado “enfoque de marcaje al hombre” por parte de la HMRC (a través de comprobaciones intensivas y cualificadas más focalizadas en el tax planning a partir de la revelación de la información que resulta de mecanismos de transparencia como el Country-by-Country Reporting, la publicación de la estrategia fiscal o el cumplimiento del código de conducta de buenas prácticas fiscales), con una elevación o escalamiento del “riesgo reputacional”viii derivado de la publicación anual de la estrategia fiscal y la articulación de mecanismos que incrementen la responsabilidad fiscal del Consejo de Administraciónix. ► Una de las principales consecuencias derivadas de este nuevo marco de relaciones entre la HMRC y los grandes contribuyentes radica en que cualquier operación de planificación fiscal que pretenda ser desarrollada por una gran empresa puede terminar siendo objeto de escrutinio interno (Board/Comité de Auditoría/Senior Accounting Officer o SAO)x y externo (HMRC, shareholders, ► Otra de las conclusiones derivadas de estas tendencias dirigidas a promover una reducción del nivel de riesgo fiscal de los grandes contribuyentes a través de medidas que intensifican el control administrativo (audits/management risk tools) y público (transparencia fiscal/riesgo reputacional + supervisión inversores/stakeholders) sobre la estrategia fiscal y las prácticas tributarias de los grandes contribuyentes, resulta de considerar cómo los mecanismos utilizados a tal efecto, como regla, no están provistos de salvaguardias de buena gobernanza administrativa, ni vienen acompañados de medidas que aporten mayor seguridad jurídica y una reducción de costes de cumplimiento tributario para aquellos grandes contribuyentes que asumen una mayor carga tributaria, intensifican su deber de colaboración y de transparencia con las autoridades fiscales. La principal ventaja que obtienen estos contribuyentes “cooperativos” o “fiscalmente responsables” residiría por tanto en reducir su nivel de conflictividad fiscal con las autoridades fiscales locales y una leve mejora de la percepción pública sobre sus prácticas fiscales en el sentido de aparecer más alineadas con los principios de buen gobierno corporativo. Sin embargo, el establecimiento de mecanismos de buena gobernanza administrativa que fijen un marco regulatorio y relacional más claro, seguro y equilibrado resulta crucial para el éxito y buen funcionamiento de estos modelos, ya que de otro modo el desequilibrio estructural de las propuestas formuladas hasta la fecha no permiten que operen correctamentexi. En particular, la falta de mecanismos que resuelvan de forma equilibrada los conflictos que pueden plantearse 8 en el marco de las relaciones cooperativas sobre la legitimidad de determinadas operaciones de planificación fiscal resulta esencial para el correcto funcionamiento de las mismas. Asimismo, las autoridades fiscales deben adoptar una posición abierta y flexible sobre las cuestiones y enfoques planteados por los grandes contribuyentes transnacionales, considerando cómo estos compiten a nivel mundial y operan igualmente en diferentes mercados y países sujetos a enfoques no siempre simétricos de sus autoridades fiscales que aplican en el mejor de los casos los “estándares fiscales internacionales” bajo el prisma de los intereses y posición nacional. ► Todo apunta a que estamos entrando en una fase decisiva del cambio de paradigma fiscal que impacta sobre la función fiscal, más allá de los cambios en las reglas materiales del sistema de fiscalidad internacional que está propiciando el Proyecto BEPS (global tax reset) en sus diferentes versiones (UE, BRICS, países en desarrollo). Esta transformación de la función fiscal resulta de la asignación de responsabilidad fiscal a los consejos de administraciónxii, de las nuevas obligaciones de transparencia fiscal (pública y administrativa), de las nuevas técnicas de gestión de riesgos fiscales desarrolladas por las administraciones fiscales (modelo de cumplimiento cooperativo), en un contexto donde el concepto de planificación fiscal legítima está igualmente sometido a una presión reduccionista a efectos de estrechar sus confines y desdibujar (aún más) sus borrosas fronteras con la evasión fiscal a través de la categoría cuasiilegal de planificación fiscal agresiva. Curiosamente, hasta la fecha no parece que se haya cuestionado de forma decisiva el aprovechamiento de las oportunidades que derivan de la competencia fiscal legítima entre Estados, más allá de las nuevas exigencias de sustancia derivadas de los nuevos estándares de fiscalidad internacional BEPS, lo cual anticipa el que será el principal nuevo escenario de la planificación fiscal (legítima) por parte de las grandes empresas multinacionales. ► Finalmente, debe destacarse cómo estamos ante una tendencia internacional que se está globalizando con celeridad de manera que un buen número de gobiernos y administraciones (incluida la española) están adoptando con mayor o menor intensidad, ritmo y fortuna estos planteamientos, y todo apunta a que estamos ante un movimiento que tenderá a consolidarse. A este respecto, la posición adoptada por el legislador español a través de la reforma de la Ley de Sociedades de Capital operada mediante la Ley 31/2014 profundizando en los principios de buen gobierno corporativo en materia fiscal (complementada con el Código de Buen Gobierno de las Sociedades Cotizadas CNMV 2015), combinada con los trabajos de la AEAT-Foro de Grandes Empresas (Código de Buenas Prácticas fiscales de 20 de julio de 2010) evidencian cómo estos planteamientos (con matices) ya forman parte de nuestro marco de práctica fiscalxiii, cuando menos respecto de los grandes contribuyentes, y en tal sentido las ideas expuestas, en gran medida, son de aplicación y poseen implicaciones de alcance al requerir una transformación significativa de la función fiscal, tanto en cuando a la organización de la misma, la definición de una estrategia y política fiscal a nivel del consejo de administración y la puesta en marcha de mecanismos que la instrumenten, sin perder de vista las implicaciones de las nuevas exigencias de transparencia fiscal (pública y administrativa) a la que están sujetas las grandes empresasxiv. 9 mecanismos cooperativos (firma de APAs, adhesión a Códigos de Conducta de buenas prácticas fiscales). i Las medidas propuestas en el 2015 Summer Budget son continuación de la estrategia desarrollada hasta la fecha por la HMRC respecto de las grandes empresas (HMRC Large Business Strategy: www.gov.uk/large-business-strategy). Existe, por tanto, un programa de la HMRC en marcha que gestiona las 2.100 más grandes y complejas empresas establecidas en Reino Unido. El umbral para ser calificada como gran empresa a estos efectos tiene que ver con el cumplimiento de alguno de estos dos parámetros: a) cifra de negocios superior a 200 millones de libras esterlinas, y/o b) balance total superior a 2000 millones libras esterlinas en el ejercicio económico precedente. El programa de cumplimiento cooperativo británico, a diferencia de lo que acontece en otros países, no opera sobre un acuerdo marco con los contribuyentes sino a través de un sistema de revisión de riesgos fiscales (Business Risk Review) con arreglo al cual dependiendo del nivel de riesgo que la HMRC asigne a cada contribuyente atendiendo a determinados parámetros o indicadores, la relación con tal contribuyente será más o menos cooperativa. ii TNS BMRB Final Report, July 2015. iii DYRENG/HOOPES/WILDE, Public Pressure and Corporate Tax Behavior, WP 14/16, Oxford University Centre for Business Taxation, September 2014. iv El estudio de la HMRC destaca que de las 35 grandes empresas seleccionadas (13 matrices inglesas y 22 filiales extranjeras), 12 fueron calificadas de alto riesgo, 7 de medio riesgo y 16 de bajo riesgo. v Esta misma posición se recoge en el “Statement of tax principles” elaborado por la Confederación de Empresas Industriales de Reino Unido (CBI). vi HMRC Research Report, Exploring Large Business Tax Strategy Behaviour, July 2015. Asimismo, el estudio de PwC (Tax Transparency Building Public Trust, December 2014) resulta interesante a estos efectos al sintetizar los principales comportamientos y tendencias que en materia de transparencia fiscal han desarrollado las grandes empresas cotizadas establecidas en el Reino Unido (FTSE). En particular, el estudio revela como las diferentes grandes empresas cotizadas cada vez son más transparentes sobre su política y estrategia fiscal, gobernanza corporativa, gestión de riesgos fiscales, explicación de los principales parámetros de su política fiscal: a) el sistema de responsabilidad fiscal; b) los mecanismos de gestión de riesgos fiscales y toma de decisiones fiscales; c) el modelo de cumplimiento tributario; e) información explicativa del uso de sociedades/vehículos establecidos en países calificados como tax havens; f) la aportación de detalles sobre el nivel de impuestos pagados a nivel global/regional; y g) la revelación de indicios relevantes de prácticas fiscales alineadas con los estándares internacionales como el alineamiento de pago de impuestos con localización principales actividades o el uso de vii El Anexo C del documento del HMRC (Improving Large Business Tax Compliance Consultation document, 22 July 2015) delimita el concepto de planificación fiscal agresiva de forma amplia y ambivalente de manera tal que tanto las prácticas abusivas (operaciones artificiales y con pura finalidad fiscal), como la aplicación o aprovechamiento de ventajas fiscales de acuerdo con la letra pero no con el espíritu de la norma quedan comprendidas en tal noción. Nótese que el HMRC está haciendo un uso instrumental del concepto de planificación fiscal agresiva a los efectos de restringir el ámbito de la planificación fiscal legítima en el contexto de una relación cooperativa, destacando igualmente cómo tal instrumentalidad opera tanto para las autoridades fiscales a efectos del control de riesgos fiscales y de la eventual regularización de posiciones fiscales, como para los responsables fiscales de las empresas. viii Existen estudios que ponen de manifiesto como el riesgo reputacional cada vez ejerce más influencia sobre la estrategia fiscal de las grandes empresas (HMRC Research Report, Exploring Large Business Tax Strategy Behaviour, July 2015; y Deloitte, OECD´s BEPS initiative. Summary results of second annual multinational survey, May 2015, p.13). Resulta, en particular, reseñable el estudio académico de DYRENG/HOOPES/WILDE (Public pressure and Corporate tax behaviour, WP 14/16, September 2014) que analiza la reacción de las entidades del FTSE 100 a partir de la presión pública ejercida por ActionAid International mediante la campaña que denunció cómo la mayoría de las empresas cotizadas en el referido índice bursátil incumplían la UK Companies Act 2006 que obligaba a informar en sus estados financieros sobre la localización de todas sus filiales en el extranjero; el informe de ActionAid, a su vez, reveló públicamente las “tax planning strategies” de las grandes empresas que cotizan en el FTSE100 a partir del uso que hacían de “tax havens”, de suerte que 98 de 100 compañías tenían vehículos societarios en tales jurisdicciones. El objetivo de Action Aid era incrementar el “public awareness of firms tax avoidance activities”, incrementando así el “coste” del “tax avoidance” por varias vías: tax enforcement action, Reputational damage, customer boycotts, y political backlash. Tal presión mediática logró un cierto cambio de comportamiento por parte de las referidas grandes empresas en el siguiente sentido: a) Cumplimiento con la normativa de revelación de la localización de las filiales por parte de los grupos incumplidores, que ocultaban la localización de filiales en países calificados como tax havens; b) desmantelamiento/relocalización de filiales situadas en “dot.tax haven countries”, esto es, jurisdicciones que por sus características no son susceptibles de aportar ventajas operaciones y que por tanto su localización allí solo posee una explicación fiscal; tales filiales se relocalizan en otro tipo de jurisdicciones de baja tributación (Luxemburgo, Suiza, Singapur, Irlanda); c) También el coste reputacional y de 10 mercado (“market penalties”) derivado de la presión pública (activismo de organizaciones no gubernamentales) sobre las prácticas fiscales (agresivas) de las grandes empresas provocó cambios relevantes en el nivel de información fiscal revelado por las mismas y un aumento de su tipo fiscal efectivo pre/post presión mediática; d) Las compañías del FTSE 100 consideraron que el coste de desmantelar ciertas estructuras localizadas en “dot.tax havens” era inferior a otros costes, como los relacionales con el Fisco, marketpenalties, reputacionales, de buen gobierno corporativo, etc. Este informe, en línea con otros estudios americanos (GRAHAM et alter, “Incentives for Tax Planning and Avoidance: Evidence from the Field”, The Accounting Review, vol.89, 2013, pp.991 y ss) ponen de relieve que no todas las grandes firmas cotizadas reaccionan de la misma forma, y en general la reacción es defensiva, en el sentido de evitar los mayores riesgos reputacionales que pueden evitarse a un coste limitado (affordable), como por ejemplo evitar el uso de “dot.tax havens”, pero ello no equivale a renunciar en modo alguno a la planificación fiscal. Ahora bien, tal planificación trata de hacerse compatible con los nuevos estándares de transparencia y buen gobierno corporativo, evitando estructuras artificiales que sean difíciles de explicar con arreglo a los nuevos estándares de fiscalidad internacional. ix HMRC Large Business Strategy: www.gov.uk/largebusiness-strategy. Según la HMRC los grandes contribuyentes contribuyeron durante 2014-15 en 198.8 mil millones de libras esterlinas al Tesoro Público, representando en torno al 38 % de los ingresos fiscales recaudados por el Fisco. A su vez, el programa de High Risk Corporates Programme (HRCP) ha resuelto 1700 casos fiscales y ha recaudado más de 14 mil millones de libras desde 2010. x La medida correspondiente al SAO fue establecida en la Finance Act 2009, y requiere que determinadas grandes empresas identifiquen a una persona cualificada que forme parte de la organización (Senior Accounting Officer) que tiene como misión asegurar de forma razonable que la empresa posee adecuados mecanismos para la llevanza de contabilidad fiscal. El SAO y los agentes de la HMRC se interrelacionan con anterioridad a la presentación de declaraciones tributarias pudiendo contrastar cuestiones que presenten dudas, de manera que la resolución de las mismas por la HMRC determina una posición que aporta seguridad jurídica al respecto. xi Se ha destacado cómo actualmente los field tax agents poseen pocos “incentivos” o “alicientes” para confirmar una posición fiscal planteada por una gran empresa en el marco de programas cooperativos, dado que tal “confirmación” pone en riesgo al agente fiscal sin obtener ninguna ventaja evidente como contrapartida (Clifford Chance, “Mandatory tax strategies, a code of practice and `special measures´-- a new era for corporates?”, Briefing Note, 23 July 2015, p.3). El actual contexto de desconfianza hacia la utilización indebida de determinados mecanismos de asistencia a los contribuyentes (rulings/APAs) tras el escándalo “Luxleaks” intensifica los problemas apuntados (el denominado “chilling effect”). Sin embargo, el desarrollo de nuevos protocolos o procedimientos internos de buena gobernanza administrativa que establecen controles internos dirigidos a supervisar la toma de decisiones administrativas relacionada con los acuerdos y estrategia de gestión de litigios (HMRC Litigation and Settlement Strategy) parece que opera de forma correcta en el sentido de garantizar en mayor medida que tales decisiones se adoptan con arreglo a criterios técnicos, aunque los contribuyentes siguen reclamando que intervenga una institución independiente de la administración tributaria a efectos de supervisar tales decisiones (vid.: FREEDMAN, J./NG, F./VELLA, J., HMRC´S Relationship with Business, Draft Report 19/06/2014 Oxford University Centre for Business Taxation). xii A este respecto, resulta relevante destacar el gran desarrollo en Australia del modelo que integra la gestión de riesgos fiscales en la gobernanza corporativa de las grandes empresas. La Administración australiana ha elaborado una completa guía dirigida a las grandes empresas a efectos de la articulación de los protocolos de gestión de riesgos fiscales, donde se delimita el papel del consejo de administración, el contenido de los sistemas de riesgos fiscales y los mecanismos de verificación de los mismos, de manera que la falta de una correcta implementación de este sistema de buen gobierno corporativo por parte de una gran empresa se tiene muy en cuenta por las autoridades fiscales a los efectos de su gestión de riesgos fiscales y “risk rating”, lo cual lógicamente impacta sobre el nivel de supervisión administrativo de las empresas. Vid: ATO, Tax Risk Management and Governance review guide, www.ato.gov.au/Business/Large-business/In-detail/Keyproducts-and-resources/Tax-risk-management-andgovernance-review-guide. Last modified 20 July 2015. El modelo australiano de supervisión de grandes contribuyentes basado en el tax differentiation framework, se aplica en gran medida en el Reino Unido, y el IRS de EE.UU. está dando pasos para su puesta en práctica. La principal diferencia de este modelo con el norteamericano (IRS Large Business & Internatinal Division Coordinated Industry Program) reside precisamente en que éste utiliza un criterio basado en el “tamaño” o “volumen de facturación” de la empresa a efectos de su selección de contribuyentes para realizar las correspondientes comprobaciones, en tanto que el modelo australiano pivota sobre otros criterios para gestionar sus riesgos fiscales; en particular, el criterio principal de selección de contribuyentes para realización de comprobaciones se basa en su segmentación con arreglo a su nivel de riesgos; para determinar los riesgos de incumplimiento tributario de un contribuyente la ATO no 11 atiende al volumen de facturación de las empresas sino al comportamiento o conducta fiscal de las mismas: su enfoque relativo al desarrollo de las actividades económicas, su política de gobernanza corporativa, su historial de cumplimiento tributario, su nivel de transparencia con las autoridades fiscales y posición más o menos colaborativa, etc; las autoridades australianas también están poniendo en práctica un nuevo criterio para determinar el riesgo fiscal de las empresas basado en las variaciones anuales de “contribución fiscal efectiva” local (effective tax borne) en un marco global (global tax performance), aunque todavía está en fase de proyecto piloto. Vid.: GRIFFIN, M., “Australia Tries Global Tax Risk Snapshot for Multinationals”, Transfer Pricing Report, BNA, Aug.20 2015. xiii Para una introducción a esta cuestión, vid.: CALDERON CARRERO, J.M./QUINTAS SEARA, A., Cumplimiento tributario cooperativo y buena gobernanza fiscal en la era BEPS, EY, Civitas-Thomson Reuters, Pamplona, 2015, pp.196-205 y 255-280. xiv Cfr. GASCÓN CATALÁN, J., “Los Consejos de administración como máximos responsables de la estrategia fiscal de las sociedades cotizadas”, Documentos del IEF, nº 19/2014, pp.14 y 22); y del mismo autor, “Estrategias fiscales y marcos de control interno y de gestión de riesgos fiscales en las sociedades cotizadas. Impacto de la Ley 31/2014”, Crónica Tributaria, nº 155, 2015, pp.87 y ss. EY | Assurance | Tax | Transactions | Advisory Acerca de EY EY es líder mundial en servicios de auditoría, fiscalidad, asesoramiento en transacciones y consultoría. Los análisis y los servicios de calidad que ofrecemos ayudan a crear confianza en los mercados de capitales y las economías de todo el mundo. Desarrollamos líderes destacados que trabajan en equipo para cumplir los compromisos adquiridos con nuestros grupos de interés. Con ello, desempeñamos un papel esencial en la creación de un mundo laboral mejor para nuestros empleados, nuestros clientes y la sociedad. EY hace referencia a la organización internacional y podría referirse a una o varias de las empresas de Ernst & Young Global Limited y cada una de ellas es una persona jurídica independiente. Ernst & Young Global Limited es una sociedad británica de responsabilidad limitada por garantía (company limited by guarantee) y no presta servicios a clientes. Para ampliar la información sobre nuestra organización, entre en ey.com. © 2015 Ernst & Young, S.L. Todos los derechos reservados. ED None La información recogida en esta publicación es de carácter resumido y solo debe utilizarse a modo orientativo. En ningún caso sustituye a un análisis en detalle ni puede utilizarse como juicio profesional. Para cualquier asunto específico, se debe contactar con el asesor responsable. ey.com/es Twitter: @EY_Spain Linkedin: EY Facebook: EY Spain Careers Google+: EY España Flickr: EY Spain 12