DEPORTE Y RÉGIMEN FISCAL DEL MECENAZGO EN ESPAÑA

Anuncio

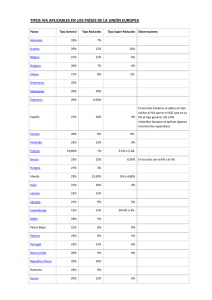

Guillermo Vidal Wagner Abogado&Economista Cuatrecasas Abogados SERVICIOS DEPORTIVOS Y TIPO IMPOSITIVO APLICABLE EN EL IVA. SUMARIO I. INTRODUCCIÓN 1.) Consideraciones generales. 2.) Los tipos impositivos en la Sexta Directiva 92/77/CEE ( SEXTA DIRECTIVA en adelante). II. TIPO IMPOSITIVO APLICABLE EN MATERIA DE SERVICIOS RELACIONADOS CON EL DEPORTE O LA EDUCACIÓN FÍSICA 1.) La normativa española. 2.) III. Interpretación administrativa y jurisprudencial. CONCLUSIONES. 1 I. INTRODUCCIÓN 1.) Consideraciones generales. En otro artículo publicado en estas mismas páginas 1 hablábamos de la exención prevista en el Impuesto sobre el Valor Añadido para las prestaciones de servicios relacionadas con el deporte. Así, tuvimos la oportunidad de analizar cuáles eran los presupuestos para que los citados servicios estuvieran exentos del impuesto y en qué situaciones creíamos que era factible renunciar a la exención. Pues bien, en el presente artículo vamos a analizar qué ocurre cuando los servicios directamente relacionados con la práctica del deporte o de la educación física no están exentos del IVA. En estos supuestos de sujeción sin exención, ¿cuál es el tipo aplicable? ¿El tipo general del 16%? ¿Alguno de los tipos reducidos del 7% o del 4%? ¿Es el tipo impositivo aplicable distinto en función de si la prestación la realiza una entidad reconocida de carácter social o si la prestación la efectúa una sociedad me rcantil? ¿Cuáles son los criterios administrativos? ¿Son acordes los planteamientos seguidos en España con la normativa comunitaria? Las respuestas a los anteriores interrogantes tienen una enorme trascendencia en todo el entramado deportivo de nuestro país. Pensemos que generalmente las entidades deportivas soportan un tipo de IVA del 16%, lo cual puede suponer unas elevados importes en materia de IVA soportado. Este IVA soportado es deducible en la medida en que la entidad repercuta el impuesto cuando preste sus servicios de naturaleza deportiva. Este mecanismo de repercusión permite trasladar la carga tribut aria al consumidor final. Así, si la entidad deportiva repercute un tipo del 16%, el consumidor final asumirá un coste adicional en forma de tributo del 16%. En cambio, si la entidad repercute un 7% ó un 4%, el coste sobre el consumidor final es, lógicamente, más reducido. En definitiva, si bien para la entidad el hecho de repercutir un tipo impositivo u otro es indif erente (toda vez que el IVA soportado será deducible y los excesos sobre el IVA repercutido podrán ser devueltos por la Agencia Tributaria) no es neutral para el consumidor final soportar uno u otro tipo impositivo. 2.) Los tipos impositivos en la SEXTA DIRECTIVA. Los tipos impositivos en materia de IVA derivan de la normativa comunitaria. Así, en la redacción original del artículo 12 de la SEXTA DIRECTIVA (artículo en el que se regu- 1 Ver Revista Jurídica del Deporte y del Entretenimiento número 15. 2 lan los tipos impositivos) existía un amplio margen de discrecionalidad en lo rel ativo a la fijación de los tipos impositivos por parte de los Estados Miembros. Las fuertes disparidades en materia de tipos a nivel comunitario llevaron a considerar la posibilidad de que en un futuro en el territorio de la Comunidad existieran tipos únicos, especialmente cuando la tendencia llevaba a la creación de un mercado inte rior único. De esta forma, y ante la entrada en vigor del mercado interior único el 1 de enero de 1993, este artículo 12 fue modificado en 1992. Finalmente y antes las discrepancias existentes entre los Estados Miembros se hizo necesario el establecimiento de un número de tipos y de niveles de tipos de gravamen suficientemente aproximados entre los distintos Estados, sin perjuicio de admitir, durante un período transit orio2, ciertas excepciones al principio de tipo único. Siguiendo a Abella 3 podemos resumir el régimen comunitario vigente de la siguiente forma: a.) Tipo impositivo general mínimo del 15%. A partir de 1 de enero de 1993, los Estados Miembros deben aplicar, con carácter general, un tipo normal que, ha sta el 31 de diciembre de 1996, no podrá ser inferior al 15%. Por ello, cada Estado e stá facultado para aplicar, como tipo general, un tipo superior al 15% (en España tenemos el tipo del 16% desde 1 de enero de 1995). b.) Tipos impositivos reducidos no inferiores al 5%. Con carácter general, se autoriza a todos los Estados Miembros a establecer uno o dos tipos reducidos (por debajo del general del 15%), pero nunca inferiores al 5% y que se aplicarán s olamente a las entregas de bienes y prestaciones de servicios de las categorías enumer adas en el Anexo H que se integra en la propia SEXTA DIRECTIVA. En consecuencia, siempre con la limitación de los bienes y servicios incluidos en la mencionada lista del Anexo H, los Estados pueden establecer uno o dos tipos reduc idos, dentro de la banda comprendida entre el 15% mínimo general y el 5% en que fija la autorización de tipos mínimos reducidos. No es posible, por tanto, que en la Legislación interna de un Estado se aplique un tipo inferior al 15% respecto de un bien o servicio no incluido en la lista del Anexo H cit ado. En cambio, al tratarse de una facultad, nada impide que los Estados no acuerden la aplicación de tipos reducidos, o no incluyan entre los que se acuerden, alguna de 2 En principio, el período transitorio debería haber concluido el 31 de diciembre de 1996, pero los Estados Miembros han ido prorrogando su vigencia reiteradamente. 3 Abella Poblet, E. “Manual de IVA (I)” Ed. El Consultor de los Ayuntamientos. Madrid, 1996. Págs. 773 y ss. 3 las categorías de bienes o servicios del Anexo H, manteniendo su gravamen al tipo general. Las categorías de bienes y prestaciones de servicios contenidas en el Anexo H de la SEXTA DIRECTIVA son los siguientes: a) Productos alimenticios. b) El suministro de agua. c) Productos farmacéuticos. d) Equipos médicos. e) El transporte de personas y sus equipajes. f) El suministro de libros. g) El derecho de acceso a espectáculos. h) Servicios prestados por escritores, compositores y artistas. i) Construcción de viviendas en el marco de políticas sociales. j) Determinados bienes utilizados normalmente en la agricultura. k) Alojamiento facilitado por hoteles. l) El derecho de acceso a manifestaciones deportivas. m) El derecho a utilizar instalaciones deportivas. n) Entregas de bienes por parte de organizaciones caritativas. o) Servicios prestados por funerarias y servicios de cremación. p) Asistencia sanitaria y dental. q) Limpieza de las vías públicas. En consecuencia, del Anexo H de la SEXTA DIRECTIVA ya podemos observar cómo los tipos reducidos no afectan a la prestación de servicios deportivos en general, sino única y exclusivamente al derecho de acceso a manifestaciones deportivas y el der echo a utilizar instalaciones deportivas. 4 Antes de entrar en la transposición efectuada por la normativa española conviene precisar un último aspecto. De esta forma, viendo que respecto de las materias contenidas en el Anexo H, el tipo impositivo reducido no puede ser inferior al 5%, ¿cómo se explica que en España, por ejemplo, exista un tipo superreducido del 4%? En relación a esta pregunta conviene precisar que la directiva comunitaria de armon ización de tipos impositivos permite la aplicación de un tipo superred ucido inferior al 5%, aplicable sólo a los bienes y servicios incluidos en el Anexo H y sólo en el caso de Estados Miembros, cuya normalización del tipo general comunitario del 15% les haya obligado a un aumento de más del 2% de su tipo normal vigente el 1 de enero de 1991. Y como hasta el 31 de diciembre de 1991 regía en España el tipo de gravamen general del 12%, la adaptación al 15% comunitario, a partir de esa f echa, supuso un aumento superior al 2%. Por ello el Legislador español pudo establecer en la LIVA un tipo superreducido del 3% (elevado al 4% a partir de 1 de enero de 1995), dentro siempre del marco de bienes y servicios incluidos en el Anexo H de la SEXTA DIRECTIVA, que se aplica a los productos y servicios de primera necesidad. Una vez comentado qué se desprende de la regulación comunitaria, hay que analizar cómo el Legislador ha transpuesto todo ello al Ordenamiento jurídico interno. II.) TIPO IMPOSITIVO APLICABLE EN MATERIA DE SERVICIOS RELACIONADOS CON EL DEPORTE O LA EDUCACIÓN FÍSICA. 1. La normativa española En España, la LIVA regula los tipos impositivos en los artículos 90 y 91. El primero de los artículos mencionados establece que el tipo general del impuesto será del 16%. El artículo 91, por su parte, diferencia entre su apartado Uno (tipo impositivo del 7%) y su apartado Dos (tipo impositivo del 4%). Pues bien, sólo el artículo 91. Uno. 2. 8º de la LIVA menciona que se aplicará el tipo reducido del 7% a las prestaciones de servicios siguientes: “Los servicios prestados a personas físicas que practiquen el deporte o la educación física, cualquiera que sea la persona o entidad a cuyo cargo se realice la prestación, siempre que tales servicios estén directamente relacionados con dichas prácticas y 5 no resulte aplicable a los mismos la exención a que se refiere el artículo 20, apartado uno, número 13º de esta Ley.” No deja de ser sorprendente la transposición efectuada por la normativa españ ola, toda vez que en el Anexo H de la directiva no se mencionan los servicios rel ativos al deporte como susceptibles de tributar a tipo reducido. Según la directiva, recordemos, los servicios relacionados con el deporte prestados por determinadas entidades de carácter social están exentos de IVA 4. Si la exención no se aplica, siguiendo la normativa comunitaria, parece que debería repercutirse el tipo general, no el reducido (salvo por el acceso a espectáculos deportivos y el alquiler de instalaciones depo rtivas). En consecuencia, no parece que nuestra normativa interna esté en plena consonancia con la normativa comunitaria, salvo que se interprete generosamente el concepto de “derecho a utilizar instalaciones deportivas”. Si se piensa que, en general, la actividad deportiva precisará para su desarrollo de instalaciones adecuadas, esta interpr etación puede tener cierto sentido. De hecho, cuando un aficionado se apunta a un club d eportivo, en la práctica está adquiriendo el derecho de acceso a las instalaciones depo rtivas gestionadas por el club. De todas formas, hay que insistir en que lo razonable hubiera sido esperar que la Directiva recogiera expresamente los servicios relacion ados con el deporte y la educación física y no que la Directiva mencione un genérico “derecho a utilizar instalaciones deportivas”. En definitiva, con independencia de la valoración que podamos efectuar respecto de la trasposición al Ordenamiento interno de la normativa comunitaria, lo cierto es que en España se prevé la aplicación del tipo reducido del 7% para los servicios prestados a personas físicas que practiquen el deporte o la educación física. 2.) Interpretación administrativa y jurisprudencial. Por otro lado, y de acuerdo con una interpretación sistemática de los artíc ulos 20.Uno. 13º, 20.Tres y 91.Uno. 2. 8º todos ellos de las Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (LIVA en adelante) lo normal sería que el tipo del 7% sólo se aplicase a aquellas entidades que, siendo entidades de carácter social, no hayan solicitado a Hacienda tal reconocimiento. Sin embargo, la Administración tributaria ha ido más allá y ha considerado que incluso los servicios relacionados con el deporte prestados por entidades merca ntiles (las cuales, por definición, nunca podrían acceder a la exención por tener án imo de lucro) deben tributar también a un tipo reducido del 7%. 4 Ver Revista Jurídica del Deporte y del Entretenimiento Número 15. 6 En otras palabras, la DGT 5 ha confirmado en reiteradas Consultas que en los casos en los que no proceda aplicar la exención por servicios relacionados con el deporte, se aplicará el tipo del 7%. A nuestro entender lo que el Legislador español pretendía era diferenciar entre las entidades reconocidas por Hacienda como de carácter social de aquellas que, aun no teniendo finalidad lucrativa, no obtenían el citado reconocimiento. Así, las primeras entidades (las reconocidas administrativamente como entidades o establecimientos de carácter social) estarían exentas de IVA, mientras que las segundas (entidades de carácter social, pero sin el expreso reconocimiento por parte de Hacienda) no estarían exentas, pero repercutirían un tipo reducido, en la actualidad del 7%. Por el contrario, las entidades con ánimo de lucro (fundamentalmente, las sociedades mercantiles), las cuales nunca podrían obtener de Hacienda su reconocimiento como entidades o establecimientos de carácter social, en ningún caso estarían exentas de IVA y deberían repercutir un tipo general, en la actualidad del 16%. Con la interpretación de Hacienda se equiparan todas aquellas entidades que no di sfrutan de la exención, lo cual no parece que haya sido la intención del Legislador p atrio. De todas formas, hay que reconocer que la interpretación de la Administración tributaria puede tener cierto sentido, especialmente si pensamos que sería discrimin atorio establecer tipos distintos en función de si la entidad prestadora tiene o no ánimo de lucro. Semejante discriminación, desde luego, parecería ser radicalmente contraria al principio de neutralidad en el IVA. Aunque sea analizando las exenciones en el IVA y no el tipo impositivo aplicable, son clarificadoras a este respecto las pal abras del Tribunal de Justicia de las Comunidades Europeas 6: “Por otra parte, procede recordar que el principio de neutralidad fiscal se opone, en particular, a que las prestaciones de servicios similares, que por tanto compiten entre sí, sean tratadas de forma distinta desde el punt o de vista del IVA (…)” En consecuencia, desde este punto de vista (a iguales prestaciones, mismo tratamie nto) no parece tan descabellado el planteamiento de Hacienda. Asimismo, desde el punto de vista del consumidor final de los servicios deportivos, la i nterpretación del Centro directivo es óptima, toda vez que supone reducir el gravamen soportado de sde el 16% hasta el 7%. 5 6 Por ejemplo, en Consultas de fecha 14 de agosto de 2003 y 30 de septiembre de 2004. Sentencia del Tribunal de Justicia de las Comunidades Europeas de 26 de mayo de 2005 –asunto C498/03-). 7 III.) CONCLUSIONES. Salvo que se interprete de forma generosa la SEXTA DIRECTIVA no parece razonable entender que las prestaciones de servicios relacionadas con el deporte o la educación física sean susceptibles de tributar al tipo reducido del 7%. Asimismo, tampoco parece que haya sido voluntad del Legislador español que estos servicios tributen al tipo reducido cuando la entidad que los presta tenga ánimo de lucro (el cual se predica de todas las sociedades mercantiles). Sin embargo, en la actualidad la situación en España es distinta. Así, cuando la entidad no disfruta de la exención prevista en el IVA por prestaciones de servicios re lacionadas con la práctica del deporte o de la educación física, podrá repercutir un tipo reducido del 7%. Este tipo podrá ser aplicado por todas las entidades, tengan o no ánimo de lucro. De todo ello se desprende que la situación del consumidor final que efectivamente soporta el gravamen del tributo es bastante aceptable 7 en nuestro país, toda vez que soporta una carga del 7% en vez de una del 16%. 7 La situación podría ser todavía mejor si en España se redujeran los tipos reducidos de gravamen dentro de los límites permitidos por la normativa europea, o bien si la propia Unión Europea permitiera la aplicación de tipos inferiores al 5%. En este sentido no está de más recordar las iniciativas del propio Congreso de los Diputados que instan al Gobierno a promover la modificación de la normativa en el seno de la Unión Europea en materia de bienes y servicios de carácter cultural. Los planteamientos apl icados para el genéricamente denominado “IVA cultural” deberían ser extrapolables al “IVA deportivo”, especialmente teniendo en cuenta la estrecha relación que, desde siempre, ha existido entre Deporte y Cultura. 8