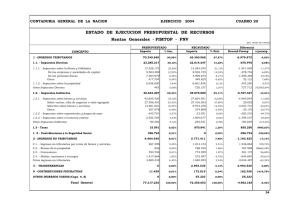

incentivos tributarios situación actual en la república argentina

Anuncio