desarrollo de un producto nuevo en busca del crecimiento de una

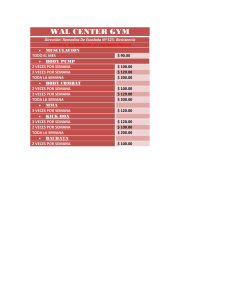

Anuncio